投資信託ビギナーの方向けの連載記事 第10回です。

連載を通して「右も左も分からない投資信託初心者が自分で投資信託を選び、ポートフォリオ運用を続けられるようになる」ことをゴールとしてナビゲートさせていただきます。

今回は損失限定型ファンドについて。

毎月分配型ファンドの次に来る狡猾商品はコレなんじゃないかってぐらいの「初心者キラー」な本質を徹底ネタバレしてみましょう。

初心者向け?リスクを抑える?損失限定型ファンドの仕組み

今回は損失限定型ファンドのモデルケースとして「りそな・リスクコントロールファンド(愛称:みつぼしフライト)」の仕組みを解説します。

※以下、同ファンドは「みつぼしフライト」と表記。

他の同カテゴリ商品も大まかな仕組みは変わりません。

最大の特色は損失幅を制限する「確保ライン」

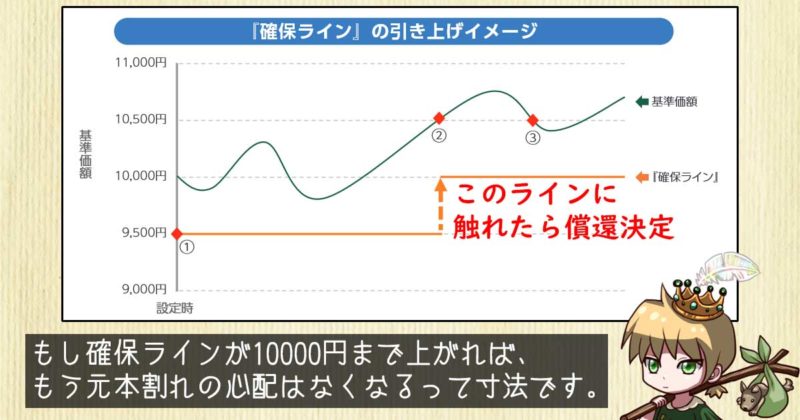

損失限定型ファンドには確保ラインが設定されています。

確保ラインとは、ここまで基準価額が下がったら即償還(運用の打ち切り)というある種のデッドラインです。

みつぼしフライトの場合、初期の確保ラインは9500円です。

基準価額は10000円から運用開始となるので、5%下がったら償還となります。

ただし確保ラインは基準価額上昇に伴い、階段状に切り上がっていきます。

基準価額は10500円になったら確保ラインは10000円に再設定されるわけです。

この先基準価額が10200円まで下がろうとも、確保ラインは10000円のままです。

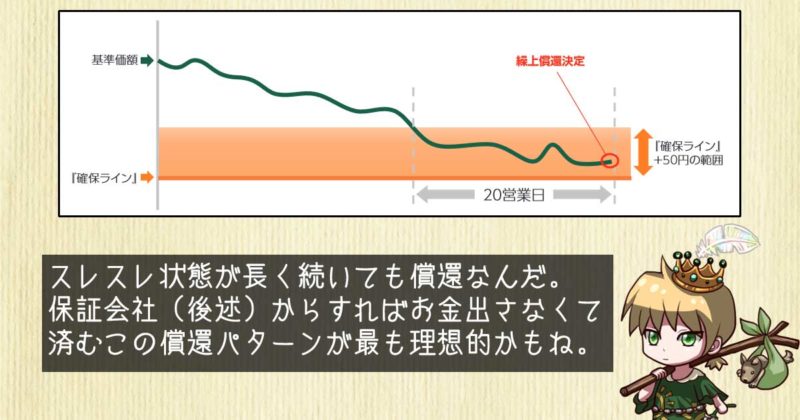

さらに、確保ラインスレスレの償還圏内が一定期間続いても償還となります。

(みつぼしフライトの場合は確保ラインの50円圏内が20営業日続いたら償還)

確保ラインがファンド運用におけるセーフティーネットとなっているため、一定以上の値下がりリスクを回避したまま運用を続けていける設計となっています。

これが損失限定型と呼ばれるゆえんです。

配分比率をこまめに変更するので確保ラインを割りにくい

一般的なファンドだったら、基準価額10000円が9500円になることなんて日常茶飯事です。

株式やREITのファンドなら一度の下落局面で5%ダウンぐらい年数回はありえますから。

ところが損失限定型ファンドではそう簡単に確保ラインを割らないような仕組みができています。

損失限定型ファンドは次の3タイプの比率をマメに変更することで大きな値動きを防いでいます。

- 価格変動リスクの高い商品群(株式・REIT・新興国債券など)

- 価格変動リスクの低い商品群(国内債券・ヘッジ付き先進国債券)

- 価格変動リスクのないキャッシュ

たとえば基準価額が9700円ぐらいまで下がったら「価格変動リスクの高い商品群」を売却し手放します。

そうすればこれ以上の下落は概ね防ぐことができます。

もし「価格変動リスクの高い商品群」を手放しても下落が収まらなかったら、次は「価格変動リスクの低い商品群」を売却し手放します。

最終的にキャッシュのみになってしまえば、もうこれ以上の下落はありません。

(ただし運用コスト徴収による下落はあります)

こうした市況に応じた配分比率の変更はプロ(運用担当者)により常に適切に行われます。

そのためよほどの事がない限り、確保ラインを割る事態は起こらないと言えます。

※「よほど」は割と最近発生したのですが、それは後述します。

みつぼしフライトでは「価格変動リスクの高い商品群」は全リスク資産のうち10%~30%になるようルールが定められています。

そのため「価格変動リスクの低い商品群」を売却する段階では、10%ほどに縮小した「価格変動リスクの高い商品群」も一緒に売却しています。

このルールを厳密に含めて解説すると話がややこしくなるので、この後では特に触れません。

確保ラインを割ったら、保証会社が保有者を守る

確保ラインがあると言っても、あくまでファンドの運用ですから急な下落で確保ラインを大きく割り込んでしまうこともあるでしょう。

そのような保有者が割を食う事態を避けるために保証会社がいます。

みつぼしフライトの場合、りそな銀行ですね。

確保ラインを割り込んだ分の損失は全て保証会社が負担してくれるため、保有者にはきちんと確保ライン相当の額面が返されます。

上記の例で言うと、確保ライン9500円と基準価額9300円の間のギャップ200円分を保証会社が保証するというわけです。

ただし保証会社が介入することで運用コストが底上げされることには注意が必要です。

一般的な運用費用である信託報酬の他に、あまり聞きなれない「保証料」が上乗せされます。

| コスト割合 | |

|---|---|

| 信託報酬 | 年0.297~1.243% (キャッシュ比率が多いほど安くなる) |

| 保証料 | 常に年0.269% |

保証してくれるお金は別に保証会社の自腹ではないんだ。

コツコツ徴収してる保証料から出ているんだね。

加えて、保証会社が破綻したり保証能力を喪失した場合は確保ラインの額面が保証されなくなります。

万が一の話ではありますが、あらかじめ認識しておくべきでしょう。

つまり、きわめて複雑な仕組みのファンドだということ

仕組みの説明にこれだけの行数が必要な時点で、損失限定型ファンドは複雑な商品だと言えます。

私のたかだか投資歴十数年の経験則で恐縮ですが、説明に一苦労するほど複雑な商品が長期の資産運用に適する良い商品だった試しがありません。

ではこれから、損失限定型ファンドが初心者視点でどう魅力的に映るのか(理想)、そしてその魅力通りの商品なのか(現実)、解説していきます。

【理想】損失限定型の投資信託、ここが素晴らしい(ように見える)

暴落で大幅な損失を被ることがなくなる

2020年3月に発生したコロナショックのようにマーケットはふとした拍子に大暴落を巻き起こすことがあります。

コロナショックの場合は株式ファンドの基準価額が総じて3割前後下がりました。

一時的なものとは言え、30%前後の下落をひっかぶるのは精神的に相当こたえます。

それが5%程度の下落幅で運用を打ち切ってくれるのだから、初心者的には非常にありがたい・・・ように見えます。

徐々に確保ラインが切り上がることで堅実な利益確定が狙える

幸運にも含み益が出たら、直感的に「この利益は失いたくない」と思うのは人として当然の心理。

でも今売却してさらなる上昇を取り逃したらもったいない!

でも売却を先送りにしてるうちに下落が起きて含み益が帳消しどころか含み損になったらもったいない!

悩ましい判断の狭間に適度な妥協点を設けてくれるのが損失限定型ファンド。

基準価額上昇につれ10000円、10500円、11000円と確保ラインが切り上がってくれれば、もうあなたの利益はほぼ確約されるのです。

※保証会社が破綻する可能性があるので完全なる確約ではありません。

さらなる上昇に期待しつつ、最低限の利益確定ラインがあなたを守ってくれます。

利益確定を大事になさる方も多いですから、このシステムは初心者的には非常にありがたい・・・ように見えます。

プロが配分比率を管理してくれるから安心

相場の状況を理解するのは非常に難しいことです。

強気な相場だと判断すればリスク資産増加、弱気な相場だと判断すればリスク資産減少、なんて芸当は初心者には無理でしょう。

そこはプロがうまいことやってくれますよ、プロですから。

プロにさえ任せておけば悪いようにはされない・・・ように見えます。

「いいとこ取りのリスクテイク」ができるのでは?

確保ラインがあることで、下落方向の振り幅は限定されています。

一方、上昇方向の振り幅には制限がありません。

「○○円まで上がったら強制償還」なんてことないですからね。

いくらでも上がっていく可能性がありながらも、下落幅は限定的。

何とも理想的なリスクテイク・・・に見えます。

総じて、損失限定型ファンドは初心者の中でも「どうにかリスクを避けて運用してもらえないか」というリスク嫌いな層のニーズにガッチリ合致する魅力的な商品に映ることでしょう。

現にけっこうな額売れているので私の決めつけではなさそうです。

【現実】確保ライン間際の膠着状態が暴き出す本質

やってることは「高値買い、安値売り」

- 相場が強気な時は株式・REITなどリスク性資産を増加(買い足し)

- 相場が弱気な時は株式・REITなどリスク性資産を減少(売却)

一見問題ないように見えるこの方針、実は高値買い&安値売りの危険をはらんでいます。

運用パフォーマンスにはマイナスに寄与することの方が多く、きわめて非効率なやり方と言わざるを得ません。

このようなやり方と重いコスト(みつぼしフライトは最大で年1.512%)の影響を考えると、私は上昇確率より下落確率の方が高く感じてしまいます。

浮力より重力が強い状態で泳いでたら、沈んでいって当然でしょう?

ほぼそんな状態。

本来、資産運用を成功に導くために取るべき行動は上記の逆でしょう。

相場が弱気で冷え切っている中で粛々と買い向かえれば、回復時に大きな利益が期待できるのです。

これができない原因は・・・そう、確保ラインの存在です。

確保ラインが気になって、せっかくの買い場にキャッシュと債券握ってじっと傍観していなければならないとは、何とも皮肉なものです。

確保ラインに近づいたら何が起こるか

運用開始当初からずっと右肩上がりが続けばこんなにハッピーなことはありませんが、下落局面は年に何回もやってきます。

いっぺんに下落する時もあれば、小さめの下落と微上昇を繰り返して少しずつ下がっていくこともあるでしょう。

そうやって確保ラインが徐々に近づいてきた時、ファンドは株式・REITなど高リスク資産を手放します。

状況によっては低リスク資産も含め全売却をも辞さない場合があります。

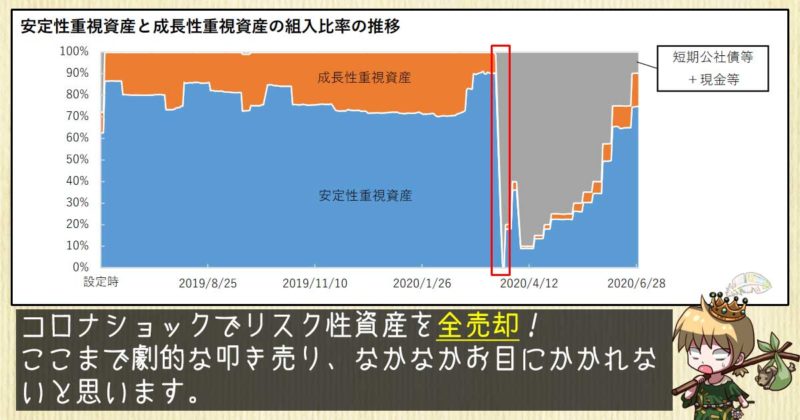

下図をご覧ください。

みつぼしフライトのマンスリーレポートです。

2020年3月にコロナショックが発生した際、リスク性資産を全売却して一時的にキャッシュ(グレー)のみの状態になっているのがお分かりでしょうか。

こうでもしないと確保ラインに触れてしまうからですね。

理由があっての売却ではあるのですが、結果としてやっている事は素人のパニック売りと同じです。

ちなみに確保ラインに比較的近い状態で暴落が起こると、全売却すら間に合わないことがあります。

みつぼしフライトも2020年2月に運用開始したバージョンがコロナショックによって確保ライン割れが発生し、運用開始から2か月足らずで償還されています。

さて、確保ライン近くでリスク性資産が全売却されてから、損失限定型ファンドの困った本質が顔をのぞかせてきます。

この後基準価額を回復させようにも、回復に寄与できる資産が手元にないのです。

回復に寄与できる資産とは、株式・REITといった高リスク資産を指します。

いずれもポートフォリオを牽引するメインの推進力です。

低リスク資産の国内債券や先進国債券(ヘッジ付き)をいくら増やしても昨今の低金利では回復に寄与する可能性は低いでしょう。

つまりどこかのタイミングで高リスク資産を買い付け、そこからドンピシャで価格上昇を始めてようやく回復となるわけです。

プロなんだし。

甘い!

プロだからこそ、出来ないんだよ。

一か八かのリスクオンが出来ない理由

まずプロだからといって、この先株価が上がるかどうかを予想することは出来ません。

(もし出来ていたら、世のアクティブファンドの成績は現実より格段に優れているはず)

そのため、リスク資産の買い付けは大なり小なり「一か八か」要素が入ります。

- うまくいけば基準価額は回復。

- 裏目に出れば運用担当者自ら確保ライン割りのトドメを刺す結果に。

運用担当者の判断ミスで償還を招いてしまったらどうなるか、考えてみましょう。

運用会社はもう信託報酬を得ることができなくなってしまいます。

保証会社はもう保証料を得ることができなくなってしまいます。

それもこれも運用担当者の判断ミスのせいで!

各種コストを取りっぱぐれるというのは、組織(みつぼしフライトの場合りそなグループ)に損失を負わせたこととほぼ同じ意味です。

もしかしたら運用担当者の今後のキャリアにも暗雲が立ち込めてしまうかも知れませんね。

もしあなたが運用担当者だったら、組織に損失を負わせかねない玉砕覚悟のリスクオンが出来ますか?

これが先ほど申し上げた「プロだからこそ、出来ない」の真意です。

そんなところで判断を決するよりも、判断を先延ばししてズルズルと信託報酬と保証料を取り続けた方がトクでしょう?

結果、なかなか基準価額の回復に転じない膠着状態が続くのです。

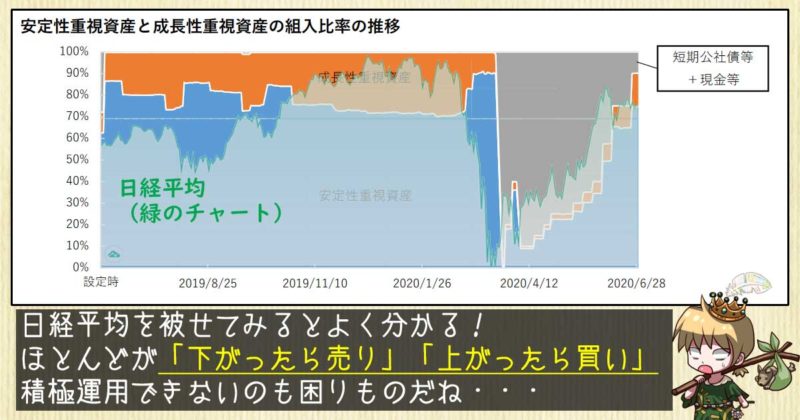

事実、コロナショック後のみつぼしフライト資産配分比率を見てみましょう。

先ほどご覧いただいた図に、参考指標として日経平均を被せてみます。

コロナショック直後の急反発時に低リスク資産(ブルー)たくさんと高リスク資産(オレンジ)を少し購入していますが、その後の急落でまた手放しています。

そこからは低リスク資産中心に慎重に買い付けていき、高リスク資産の割合が増してきたのは日経平均がほぼほぼ回復してから。

リスクオンの判断を先延ばしにした結果、絵に描いたような高値買い&安値売りになってしまったことが分かります。

そんな後手後手の売買アクションを取っていたら、基準価額の回復につながるはずもありません。

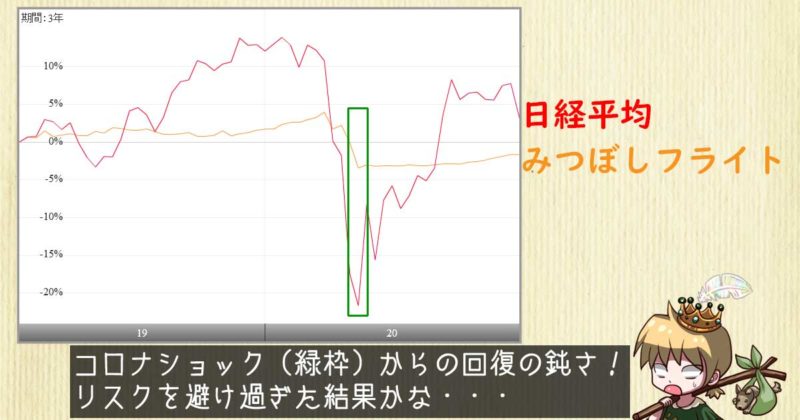

下図はみつぼしフライトの基準価額と日経平均の比較です。

少なくとも株式の回復基調に全く乗れていないことと、回復の鈍さはお分かりいただけるでしょう。

保有者と運用者の「先延ばし」が作り上げる奇妙な調和

ここは大事なポイントなので、あえて厳しい言葉で表現しましょう。

マトモな運用の体を成しているとは到底思えない運用姿勢でファンドを生殺しにしておくのは保有者の利益を確保するためではありません。

運用会社と保証会社の利益を確保するためです。

その間も保有者は漠然とした不安を抱きつつも解約せずに上昇の可能性に賭けています。

「上昇の可能性に賭けて」と言えば聞こえはいいですが、これまた判断の先延ばしです。

最悪でも確保ライン以上の損失は発生しないという事実が、先延ばしを選択しやすくしています。

保有者が解約を先延ばす。

運用者がリスクオンを先延ばす。

思惑が全く異なるはずの両者が一緒に「先延ばし」を選択している間にも信託報酬と保証料が運用会社と保証会社にチャリンチャリン入っている。

誰の意に反することなく金融機関が儲かり続ける「先延ばし誘発システム」に、私は思わず震えました。

この仕組みを考えた人は天才かも知れない。

何という悪魔的発想・・・っ!

まとめ

- 下落する幅は制限あり

- 上昇する幅は無制限

という「いいとこ取りのリスクテイク」が出来そうに見える損失限定型ファンドの現実、お分かりいただけたでしょうか。

最大のアピールポイントである確保ラインが存在することがかえって運用の足枷になってしまうことを説明しました。

確保ラインを意識した運用では下落局面でパニック売り同然の大量売却が発生してしまうだけでなく、運用担当者がプロであるが故に回復に向けたリスクオンを決断しにくい膠着状態を生み出してしまいます。

先の「いいとこ取りのリスクテイク」を現実的に書き替えるとこんなところでしょう。

- 下落する幅は制限あり

- そのせいで効率的な運用は相当量阻害され、結果として上昇する幅はかなり制限を受ける

損失限定型ファンドに限らず、初心者目線で『うまい話』に見える金融商品には大抵初心者しか引っかけられないようなチープなトリックがあるものです。

今回の記事のように思考の根をちょっと伸ばすだけで丸裸にできてしまう程度のチープなトリックです。

しかも大抵そういう商品ってなぜか「初心者向け」と言われることが多いように思えます。

「初心者向け」と評される商品が演出する『うまい話』を見聞きしてもきちんとスルーできるようになるのが、脱初心者の第一歩です。

以上、損失限定型ファンドの徹底ネタバレでした。

【次回予告】さーて、次回の愚者小路さんは

愚者小路です。

2020年はコロナ禍の影響でお給料に大なり小なりマイナス方向の変化があらわれた人も少なくないでしょう。

給与事情が変わった年にチェックしておきたい所得控除について情報共有させてください。

ありがとうございます。

次回もまた見てくださいね。

応援していただくとより多くの方にご覧いただけるし、投稿モチベーションも上がります。

↑いつもランキング向上にご協力ありがとうございます!

この記事を読んだ人はこんな記事も読んでいます

・・・なんて機能はないけれど、本件と関連が深い記事です。

もう1ページ、いかがですか?

コメント