こんばんは。久しぶりの更新となります。庶民派アラフォー弁理士となります。

最近はダイヤモンドプリンセス号におけるコロナウイルスの感染連鎖と日本各地でのコロナ感染のニュースで溢れていますね。今後の首都圏での新型肺炎のパンデミックはもはや避けがたい事態となりそうです。

筆者も満員電車を利用して職場まで通勤しておりますので内心戦々恐々ではあります。しかし、感染予防(手洗いやマスク装着)及び免疫力(十分な睡眠や運動)に気をつけることぐらいしか出来ることはありませんよね。こればかりは、現時点で独立やFIREをしている弁理士ではない以上、どうしようもありません。

やはり勤務弁理士である以上、新型肺炎等のブラックスワンに対して自分で対処する自由はないのですね。

今後は首都圏直下型地震も想定されますので、勤務弁理士として首都圏に通勤することは大きなリスクであることを日々実感している今日この頃です。

米国株相場の動き

また、新型肺炎が世界経済に与える深刻な影響が囁かれている中、米国株S&P500は過去最高値を更新し続けています。相場の暴落を予期する人々を尻目に相場は人々の思惑の逆を動くのですね。

やはり相場を読むのは難しいですね。債券と株式の比率を考慮しつつ、ポジションを持ち続けることがやはり功を奏するのかもしれません。

米国株が高値を更新し続ける理由としては、GAFAMを筆頭とした米国企業の業績が好調であるのもそうですが、やはり10年国債利回りが大きく低下しているからとなります。

即ち、イールドスプレッドが拡大すれば、株価の上昇余地が大きくなるということです。

イールドスプレッド(%)=10年国債利回り(%)-株式の益利回り(%)

過去の平均イールドスプレッドは-1.82%である一方で、現在のイールドスプレッドは以下となるのです。 現在のイールドスプレッド=1.53%-5.16%=-3.63%となります。

尚、S&P500の益利回り5.16%はこのサイトを参考にしています。

このように、イールドスプレッドから判断した場合には株価はまだまだ上昇余地があるのです。

例えば、現在の10年国債利回りが1.53%を維持しつつ、イールドスプレッドが過去平均となる-1.82%となる場合に、株式の益利回りは、1.82%+1.53%=3.35%となります。つまり、株価のPERは100%/3.35%=29.8倍となります。現在のS&P500の予想PERは19.37倍となりますので、株価の上昇余地は29.8倍/19.37倍=154%となります。

つまり、イールドスプレッドから判断すると、株価は54%上昇する余地があるともいえるのです。

一方で、新型コロナウイルスの感染が世界的なパンデミックとなれば、グローバルに活動する米国企業の将来業績に与える打撃は相当なものになることが予想されるのです。この場合、米国株の予想EPSが下方修正→予想PERが高くなる→予想イールドスプレッドが縮小→株価下落となります。

さらに、現時点で高過ぎるバフェット指数(>150%)やシラーPER(>30倍)、逆イールドの発生も株価暴落の予兆信号となっているのです。

為替相場の動き

また、日本国内における新型肺炎の感染拡大を受けて為替相場は円安ドル高に大きく動いていますね。現在の為替相場は1ドル112円となります。

ドル円レートを決める要因は日米間の国債利回り差とインフレ率差となります。

現時点で米国10年物国債利回りは1.53%程度まで低下していますので、理論通りであれば本来円高ドル安に動くはずなのです。さらに、新型肺炎のパンデミックにより日本のリセッション入りが確実になれば日本のインフレ率が低下することが予想され、日米間のインフレ率差は拡大することが予想されるのです。これも理論通りであれば本来円高ドル安の動きとなるはずです。

やはり、為替相場の動きもなかなか理論通りとはいかないですね。しかしながら、長期的には円高ドル安となると考えています。国力(日本人の労働価値)に比して円の価値が不当に安くなっているためです。

自分ポートフォリオの再構築

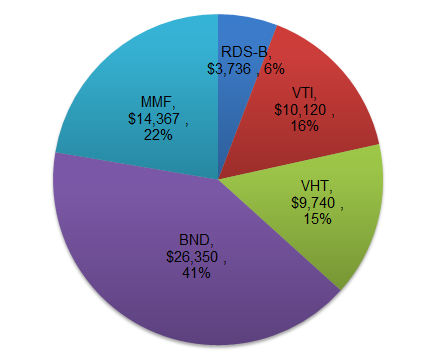

今回はとりとめのない記事となりましたが、最後に私の新たなポートフォリオを公開します。

昨年末に一旦株やETFのポジションを解消したのですが、イールドスプレッドの観点より株価の上昇余地もあるため、以下のようにポートフォリオを再構築しました。

基本的には債券とMMFを中心としたポートフォリオとなっています。

また、今回は配当利回り7%を超えるロイヤルダッチシェルと、ヘルスケアセクタ(医薬や医療機器)を対象としたETFのVHTと、米国全株式市場を対象とするVTIをポートフォリオに加えています。

ジェレミーシーゲル教授の『株式投資の未来』によれば、セクター別ではヘルスケアセクタの投資パフォーマンスが一番高いことが過去データから明らかになっています。また、ここ10年の投資パフォーマンスでもヘルスケアセクタの投資パフォーマンスはVTIを凌駕しています。

勿論、ここ10年では情報通信セクタであるVGTが圧倒的な投資パフォーマンスを叩き出しています。一方、VGTのポートフォリオでは、アップルとマイクロソフトに偏ってしまいますので、今回はVGTの購入は見送りました。

上記ドルベースのポートフォリオは金融資産の一部となります(大半は円を保有しています)。今後米国株相場が大きく下落することがあれば、ドルベースのポートフォリオの規模を積極的に拡大することを検討しています。

本日の記事はここまでです。

では、皆さまコロナに気をつけ楽しい三連休をお過ごしください。