こんばんは。庶民派アラフォー弁理士となります。

先日投稿した記事を更新しましたので、再度アップします。

現在過去最高値を更新する米国株ですが、超割高な株価水準に突入しています。正直今から積立投資を始めることは私は全く推奨しません。

株式投資の基本は、積立投資であろうがなかろうが安値で購入して高値で売却することです。

誰も将来的な相場を読めないことは確かではありますが、例え積立投資であっても超割高な株価での株の購入(特に、VTIやVOOのETF)は出来れば避けるのが賢明です。

バフェット指数

現在の米国株の株価水準を示す指標としてバフェット指数が有名となります。バフェット指数は以下式により算出されます。

バフェット指数=全米国株の時価総額÷米国のGDP(国内総生産)×100%

バフェット指数が100%である場合、米国株の時価総額とGDPが同一となります。このように、バフェット指数が100%以上の場合には、米国株は割高であると考えることができます。

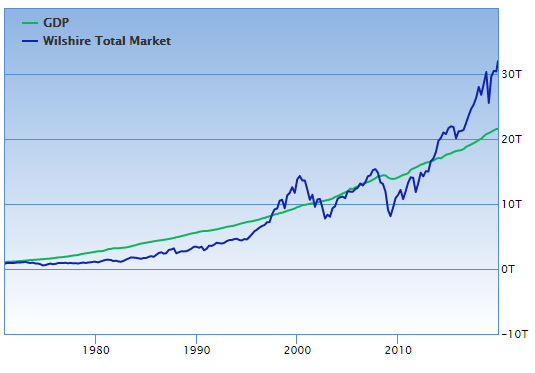

上記グラフでは、緑色のラインが米国GDPの推移を示し、青色のラインが全米株の時価総額の推移を示しています。現在の米国GDPは約21兆ドルとなる一方で、全米株の時価総額は約31兆ドルとなります。

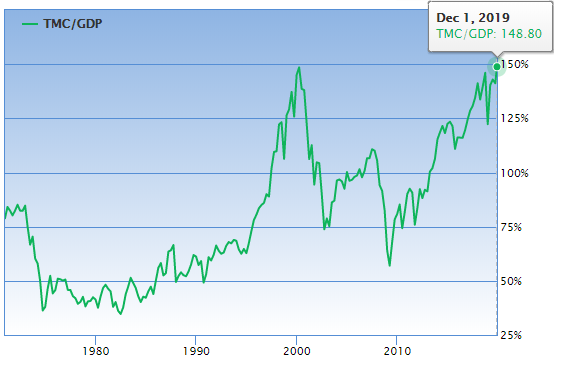

次に、上記グラフはバフェット指数の推移を示しています。現在のバフェット指数は148.8%となり、株価は超割高水準(超危険水準)となっています。この指数は史上最高値となっており、2000年のドットコムバブルの指数148.5%を超えているのです。

尚、米国株のバフェット指数は上記チャートから分かるように、歴史的に50%~150%の間で推移しています。即ち、米国株の時価総額(将来経済の期待値)はGDP(実態経済値)の半分~1.5倍の間で推移しています。現在の株価が10%上昇すると、同指数は163%となるのです…まさに暴落必至の未体験ゾーンに突入します。

例えばバフェット指数と暴落幅の関係は以下となります。

- バフェット指数100%→33%の暴落

- バフェット指数75%→50%の暴落

- バフェット指数50%→67%の暴落

過去の暴落を考慮するとバフェット指数は50%~75%の間まで下落しているのです。また、暴落に伴う円高も考慮する必要があります。

円高まで考慮すると、バフェット指数50%且つドル/円80円で株価は最大でなんと75%まで下落する可能性があります。例えば、4000万円程の金融資産は1000万円程度まで下落するのです。

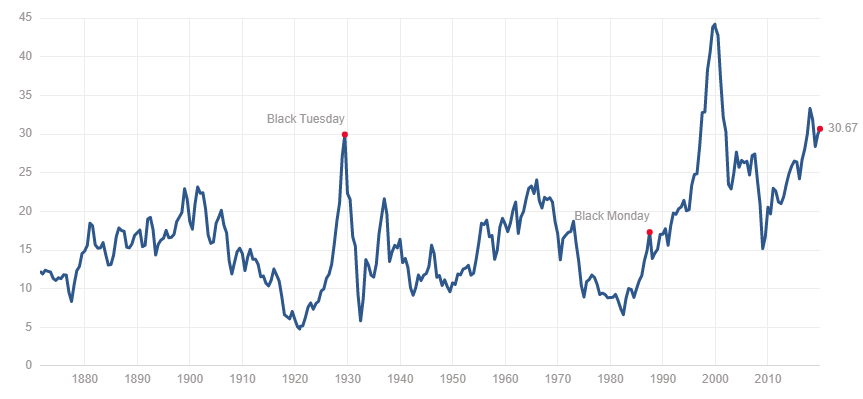

シラーPER

次に、シラーPERの推移について示します。同指数は以下の式により算出されます。

シラーPER=現在株価÷10年間の平均EPS

シラーPERの現在値は30.6倍となっており、この値も超割高水準となっております。シラーPERの現在値は、ドットコムバブル時の44倍よりも低い値である一方で、1929年の世界恐慌時及び2008年の世界金融危機時の値よりも高い値となっています。

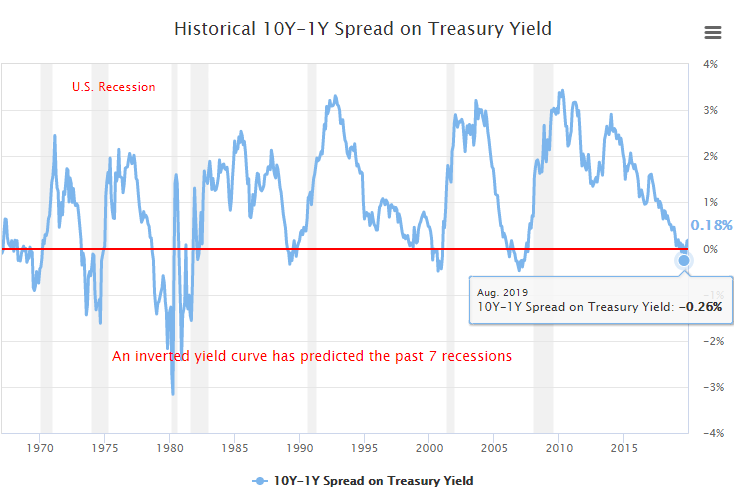

逆イールドカーブ

次に、逆イールドカーブについて示します。逆イールドとは、10年物米国債金利と1年物米国債金利との差がマイナスとなる状態を示します。通常ですと、償還までの期間が長い国債の方が金利が高くなり、10年物米国債金利と1年物米国債金利との差はプラスとなります。

一方で、歴史を紐解くと、逆イールドが出現すると数か月後にリセッション(暴落)が訪れることが経験的に知られています。1970年台以降の全てのリセッションは、逆イールドの出現から数か月後に訪れています。このように、逆イールドの出現はリセッションの兆候を示す重要なサインとなります。

以下に示すように今年の8月において明確な逆イールド(金利差-0.26%)が発生しています(さらに、今年の5月には微かな逆イールド-0.07%が発生している)。現時点までに明確な逆イールドが出現してから4月が経過しております。暴落のカウントダウンは今年の8月から既に始まっていたのです。

逆イールドカーブについては以下の動画が参考になります。

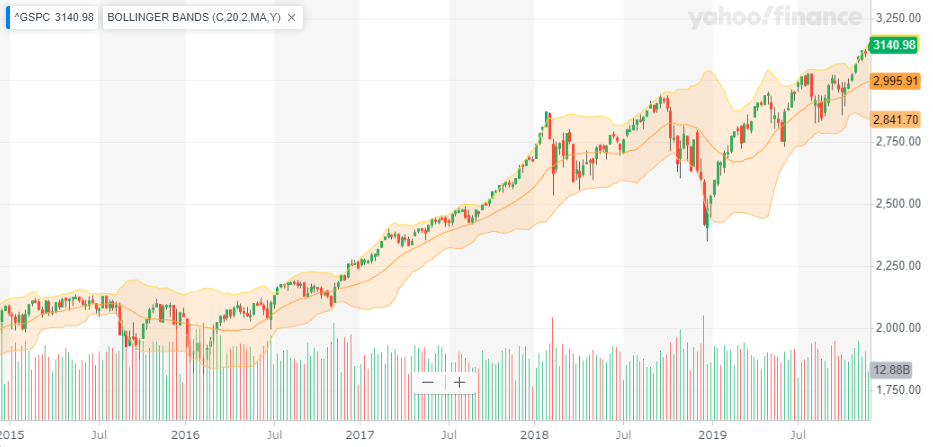

テクニカル分析

現在の株価はテクニカル分析上においても明らかに加熱しております。現在の株価はボリンジャーバンドの上限を超えており、この加熱状態は過去のチャートを見ると株価の大幅な調整を示唆しております。

しかし株価は何故こんな高い値を維持しているのか?原因は主に三つあります。

- 金融政策(利下げや金融緩和)に対する過度な期待

- AI/IoT、自動運転を含む第四次産業革命に対する過度な期待

- ETFバブル

しかしながら、現在の株価はあまりにも高過ぎであって、歴史から学べば、世界の金融資産及び不動産の暴落は避けることができないでしょう。

まとめ

私は、米国株を含む世界的な金融資産の暴落へのカウントダウンは既に始まっていると考えています。

即ち、バフェット指数、シラーPER、逆イールドカーブ、テクニカル分析の全ての項目において米国株の暴落を示唆しているのです。

現在まで積立投資したETFは、一旦債券やBND等に逃避させることを検討しております。今は恐怖で一杯です。

追伸:今まで積立投資をしていたETFやその他の金融資産の全てについては一旦米ドルMMF及び円貨に緊急避難させました。

私の予想では米国株の最大下落幅は円ベースで38%となるとみています(バフェット指数が100になる基準が大凡トランプ就任前の2016年前半の水準となる)。

今日の記事はここまでとします。

それではまた来週。