新居を検討しているみなさまへ、住宅ローンをご検討ですか?

近年は、住宅ローンの金利低下が続き、変動金利では1%以下の商品がほとんどです。住宅ローン減税で13年間の1%減税があるため、現金があったとしても住宅ローンを組むのも投資として一つの方法です。

住宅ローンについて、一級建築士兼ファイナンシャルプランナーのhaskyuが解説したいと思います。

世帯収入に応じた住宅ローンの借入額と返済額の記事はこちら👇

⇨⇨⇨世帯収入ごとの住宅ローンの借入額と返済額

住宅ローンの金利の種類

住宅ローンの金利の種類は、主に以下の3つになります。

- 変動金利 ・・・・・・ 金利を半年ごと見直す

- 固定金利期間選択型・・ 1年~10年の期間を選択し、でその都度見直しする

- 全期間固定金利・・・・ 借りている期間中金利が変わらない

種類に応じて、基本的に金利の固定期間が短いほど金利が低くなります。

長期間の固定の方が金利上昇リスクがなくなる分、資金計画が立てやすいです。

金利の推移

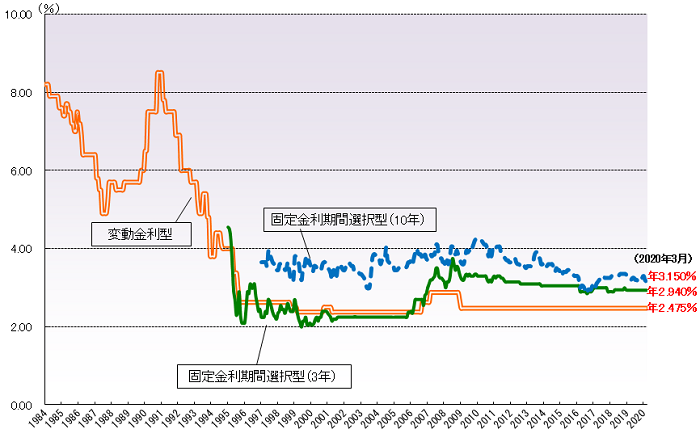

基準金利(店頭金利)の推移が下のグラフになります。

バブル期には8%だった金利が、現在2.45%となっています。

バブル期の8%というと、借りたお金の2倍を払わなければならないような利率でしたが、現在は、2.45%とかなり減っていることがわかると思います。

住宅ローンを少し調べている人は、このグラフを見て「金利2.475%っていまは実際はそんな高くないでしょ。」と思うのではないでしょか。

これは、あくまで基準金利(店頭金利)で、ここから、優遇金利が引かれたものがチラシ等で見る適用金利になります。

銀行の金利の種類

基準金利(店頭金利)とは、金利の定価になります。変動金利でいうと、前述の全国平均の2.475%を基準金利として多くの金融機関が使っています。

そこから、銀行ごとに優遇金利(その銀行の割引金利)を決めて、実際に払うこととなる適用金利が決まります。

式にすると

(適用金利) = (基準金利) ー (優遇金利)

上のグラフの最近10年間をみると、変動金利の基準金利は変わっていません。しかし、銀行で見るローンの金利は、ここ10年で大きく下がってきています。

これは、金融機関同士の競争により優遇金利が下がってきているためです。

優遇金利は、ローン契約時に決定するもので、全期間適用になるか、期間限定かはそれぞれの契約になります。

また、ここ10年で実際の銀行の金利は下がっていますが、10年前に変動金利で契約している方の金利が下がっているとはかぎりません。というか下がっていません。

これは、基準金利が変わっていないため、優遇金利も契約時のままで銀行も既存の契約者まであえて下げるまでしない理由です。

変動金利と言えども、金利は上がりはするが、下がることはないと理解頂ければと思います。

もし下げたければ、諸経費がかかりますが、借り換えを検討するか、金利を下げる交渉が必要となります。

元利均等返済と元金均等返済とは?

ローンのシミュレーションをする際に、元利均等返済と元金均等返済というのがでてきます。

元利均等返済とは

毎月の返済額を、全期間同じにする支払い方法。

元金均等返済とは

毎月の返済額が、ローンの残高に応じて変わる支払い方法。

ローン開始直後は、返済額が多く、残高が減るにつれて返済額も減っていく。

特徴としては、元金均等返済の方が、最終的な返済額は減ることになりますが、返済計画が立てやすい元利均等返済で支払う方が圧倒的に多いです。

詳しくは⇨⇨⇨フラット35(住宅金融支援機構)

固定金利が良いのか、変動金利が良いのか

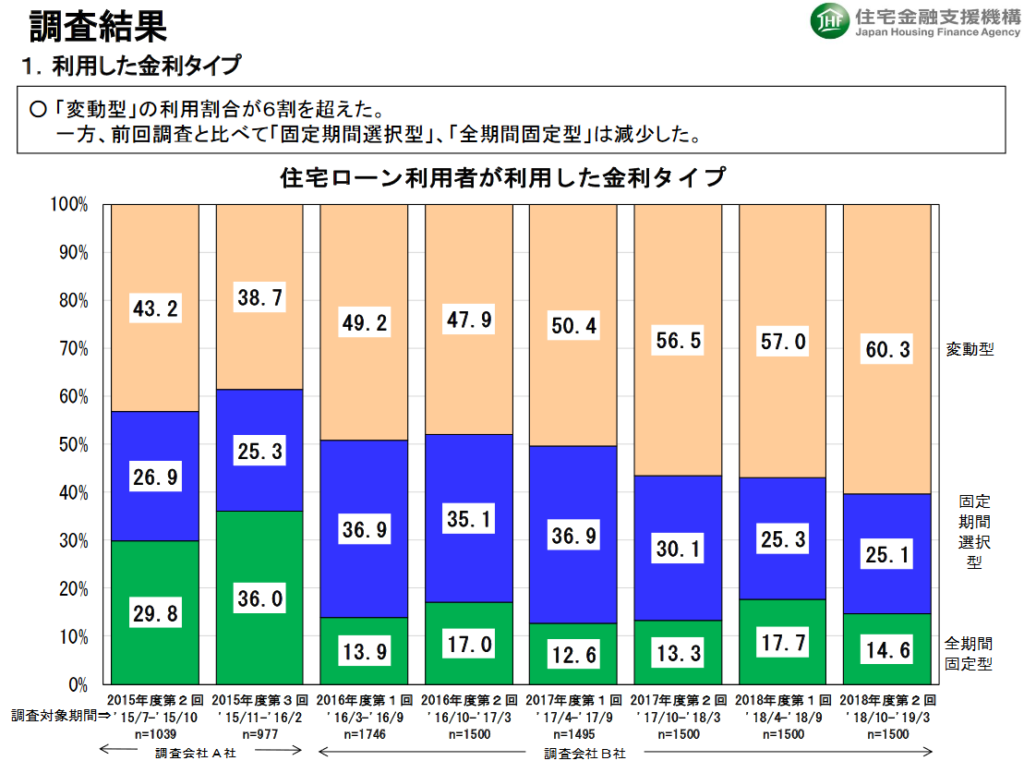

世間のみなさんはどちらにしているか、やはり気になりますよね。住宅金融支援機構によると

グラフから最近は多くの方が、変動金利を選択しているということがわかります。

今後の金利は神のみぞ知るため、どちらが特になるのかは誰にもわかりません。

ただし、言えることとしては、日本経済がよくならなければ金利は上がらないということです。コロナショックを受けて、日本経済、世界経済は全く先行きが不透明な状況です。

これだけ社会基盤が発達しているなかで、高度経済成長はありえませんし、東京オリンピック後の景気も心配です。

これから大きく金利が上がることはないでしょう。上がるとすれば、日本の経済が破綻寸前になり、トルコや南アフリカのように外資を取り込むために金利を上げるということはあるのかもしれませんが、その時には世の中がどうなっているかわかりません。

そのようなことを踏まえ、個人的見解としては、変動金利もしくは2,3年の固定期間で最も安い金利で借りることをおススメします。

ファイナンシャルプランナーとしては、資金計画を立てやすいということで、長期固定をすすめるのが一般的ですが、仮に、金利が上昇していくことになれば、手数料はかかりますが長期期間への借り換えも一つの方法です。

30年全期間固定と変動金利では、約1%の金利差があります。

3,000万円の30年間のローンを組んだ場合、30年間で約500万円の差がでます。

変動金利にした場合の金利上昇リスクも考慮しながら、総合的な判断をしていただければと思います。

まとめ

住宅ローンの基礎知識として書かせていただきました。

参考になったでしょうか。

ローンの支払は、夫婦共働きか、子どもは何人か、収入状況はどうか等によって大きく状況が違います。知識を深めて、それぞれにあった返済方法を見つけていただければと思います。