【IJR】iシェアーズ・コアS&P小型株ETFのパフォーマンスに期待出来るかどうか

どうも、いなかのです。

サーフェスラップトップ3を購入したおかげで出先でもブログを書けるようになり、非常に満足のいくお買い物になりました。

三連休も始まり、旅行に出かけたいところですがコロナには十分に気を付けたいですね。

さて今回は、米国の小型株に投資が出来るETFのパフォーマンスについて見ていきたいと思います。

株式には、時価総額の大きさや流動性の高さで小型株、中型株、大型株等に分類されます。

他のETF(株式市場)と比較していきどのようなパフォーマンスを示しているか見ていきましょう。

IJRとは?

運用会社:ブラックロック

正式名称:iシェアーズ・コアS&P小型株ETF

連動指数:S&Pスモールキャップ600指数

経費率:0.06%

構成銘柄:602

配当月:4半期毎

分配金利回り:1.66%

純資産:4.2兆円

設定日:2000/05/22

S&P小型株600種指数に連動する投資成果を、

サンプリング法で指数の連動を目指しています。

米国株式市場に上場している小型株のパフォーマンスを示しています。

サンプリング法とは?

サンプリング法とは、インデックスファンドの運用成績を特定の指数に連動させるための手法の一つです。

指数を完全にコピーせず、連動の対象とする指数の業種配分、配当利回り、リスクといった指数の特性に適合するような代表的な銘柄を選択して投資信託を構築し、指数に連動するようにそれらの構成比率を決定しています。

インデックスファンドとの違いですが、インデックスファンドは連動の対象とする指数を構成する銘柄を指数と同じ構成比率で保有するところです。

このサンプリング手法が使用される事例ですが、一般的には

①流動性の低い銘柄を対象に投資する場合と

②規模の大きな指数の場合

この二つのパターンに該当する時に使われることがあります。

理由として、

①は流動性が低い市場のため取引が成立しづらいため

②は全ての銘柄を組み込むと費用と時間といったコストがかかるため

サンプリング法はその指数を構成する全ての銘柄を組み込まず、代表的な銘柄を選別した方が効率的であると判断した場合にサンプリング法を利用するそうです。

今回のIJRは米国の小型株に投資をするため、①の理由が当てはまります。

余談:米国の小型株市場を確認するならラッセル2000指数

ラッセル2000とはNY証券取引所やNASDAQ等に上場している銘柄のうち、時価総額上位1001~3000位までの

銘柄の浮動株調整後の時価総額加重平均型の株価指数です。

小型株指数としての継続性を重視して年1回銘柄の入れ替えを行っています。

小型株の動向を知りたい時はこの指数を確認するとよいと思います。

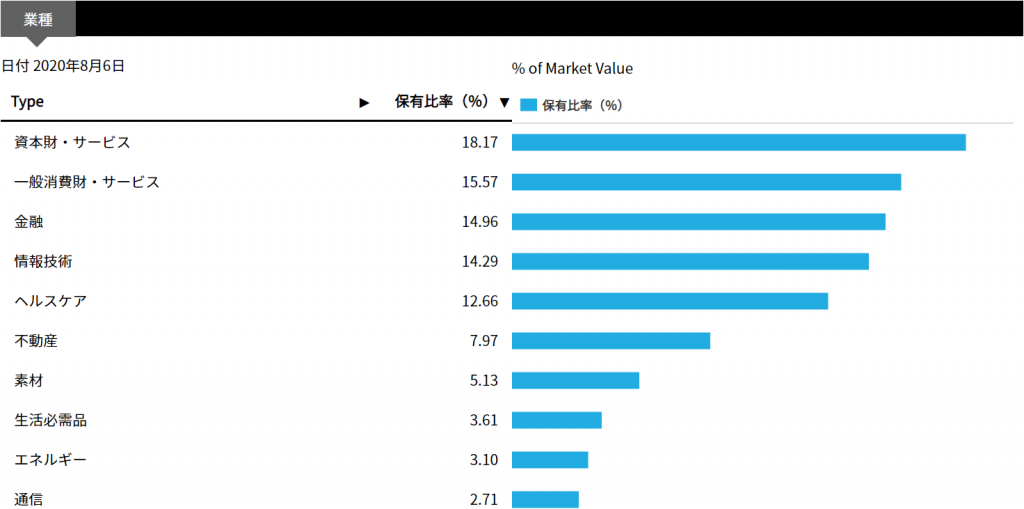

IJRのセクター比率

こちらがIJRのセクター構成比率になります。

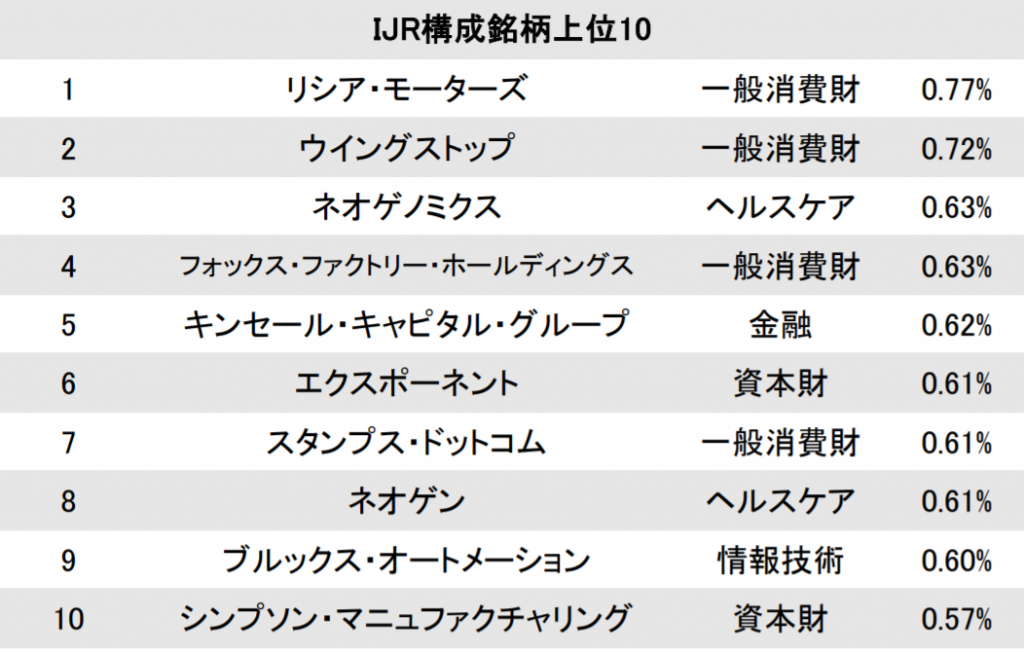

IJR上位構成銘柄

こちらがIJRの組入上位銘柄になります。

外国の小型株ということで投資に精通している人でなければ、日本にいる私たちには聞いたことも見たこともない企業が多いですね。

小型株ですので場合によっては上場廃止になることがあります。

そういったリスクを考えますと、上位10社でもファンド全体で見れば6%前後で済むのは安心感があります。

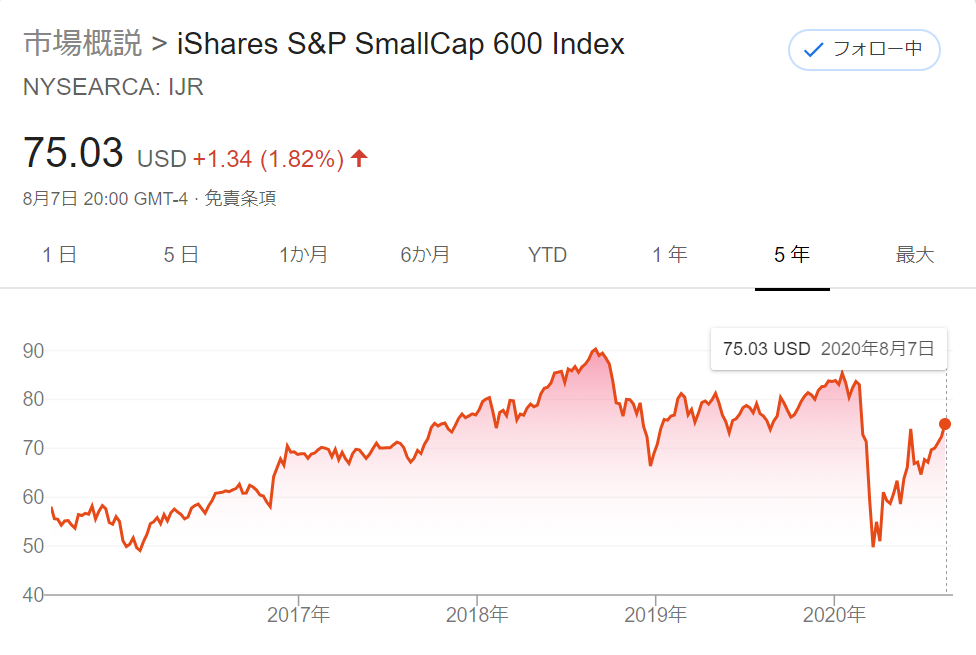

IJRの株価推移

こちらは、IJRの年初からの株価推移になります。

コロナショックを経て、年初の株価まで回復はまだしていないみたいです。

こちらは5年間の株価推移になります。

小型株で構成されているので、S&P500指数連動のVOO等と比べるとボラティリティは高いと言えます。

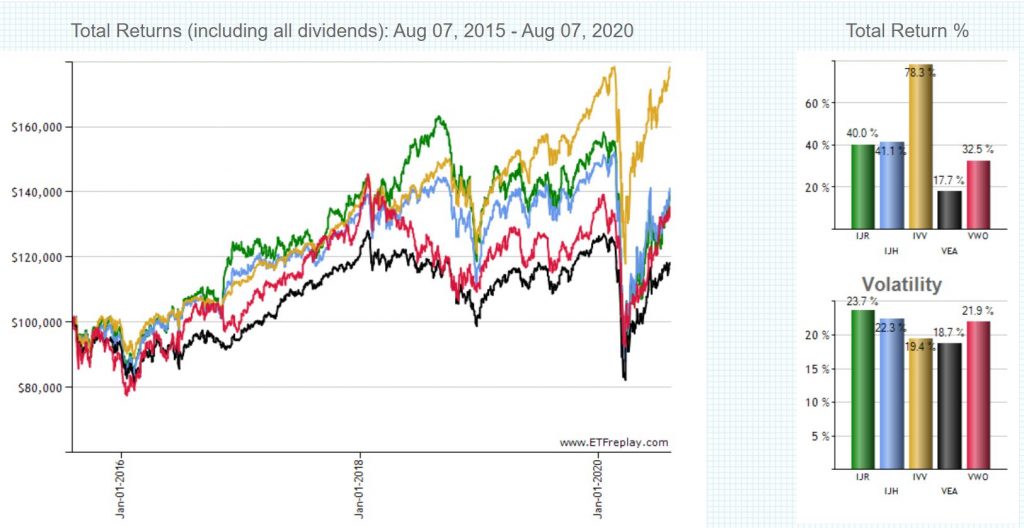

IJRトータルリターン

ここからはIJRのトータルリターンを他ETFと比較していきます。

・IJR:米国小型株

・IJH:米国中型株

・IVV:米国大型株

・VEA:米国除く先進国

・VWO:新興国

この組み合わせでトータルリターンの比較をしていきます。

直近一年トータルリターン

緑線=IJR 青線=IJH 黄色線=IVV 黒線=VEA 紫線=VWO

こちらは直近1年間のトータルリターンとなっています。

コロナショックから米国の小型株という限定的な部分だけならまだ回復していないことが分かります。

5年トータルリターン

緑線=IJR 青線=IJH 黄色線=IVV 黒線=VEA 紫線=VWO

こちらは5年間のトータルリターンになります。

コロナショックで世界の株式市場は大きく落ち込みましたが、それでもプラスのリターンを出しています。

以外にも米国を除く先進国のリターンが新興国より劣っています。

新興国ETFのVWOには中国・ロシアなどの新興国を代表するBRICsがしっかり含まれているため

近年の著しい成長度合いが先進国の成長よりもはるかに優れていたということでしょう。

最後に(コロナ前のトータルリターンみて)

緑線=IJR 青線=IJH 黄色線=IVV 黒線=VEA 紫線=VWO

これは2014年8月から2019年8月とコロナショック前の5年間のトータルリターンです。

当たり前ですが切り取る所(比較する期間)を変えればトータルリターンも変わってきますね。

いかにコロナ前までは米国市場が成長していったかがこの図から分かりますね。

2018年頃からの投資をするなら米国一点という言葉の意味がよくわかります。

だって米国の小型株市場だけに投資をしていても高いリターンを得ることが出来たんですからね。

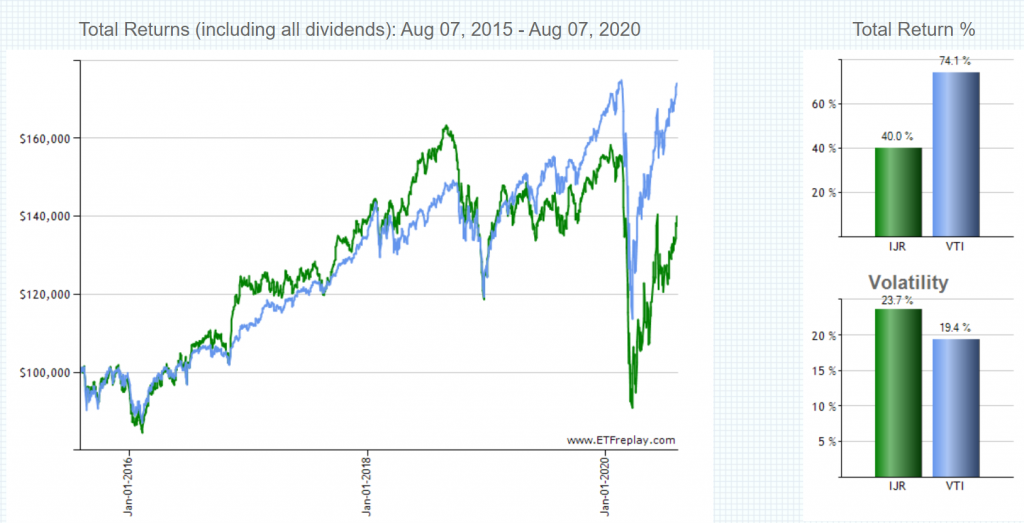

緑線=IJR 青線=VTI

VTIは米国市場全体に投資が出来るETFです。

楽天VTIという投資信託等まず投資を始めるならこのETFといったぐらい個人投資家から熱い信頼を得ているETFです。

5年間のトータルリターンを比較していると小型株の方がパフォーマンスのいい時期もあるように見えますが、やはり平均して高いリターンなおかつ、有事の際にも下落を少しでも防ぎ回復も早いとなるとVTIの方が頼りがいがありますね。

あくまでIJR(米国小型株市場)はポートフォリオのコアにはせず、株価市場が安定していき、より高いリターンを狙いにいきたくなった時に利用するとよりマッチするETFだと感じました。

↓米国市場全体と各セクターETFと比較してみました。まずはVTIからという理由がよく分かりました。

↓米国市場を除く先進国に投資が出来ます。意外な結果が分かった記事です。

ディスカッション

コメント一覧

まだ、コメントがありません