こんばんは、ブロックチェーンやメタバース等のテック系分野に精通している絶望アラフォー弁理士となります。当方は海外での権利行使を見据えたグローバル明細書の作成を得意としています。

知財関連や弁理士業界について何かご質問等があればここからお問い合わせください。

特にこれから弁理士業界に飛び込む方達に何らかのアドバイスができたらと思っています。

今回はビットコインの運用についての記事となります。

ビットコインはゴールドと同様に配当や利子がないと思っていませんか?

ビットコインやイーサ等の仮想通貨については、国内取引所や自分のウォレットに保管しているだけでは利子等を生みませんが、大手レンディングプラットフォーム、大手海外取引所、DeFi(分散型金融)を利用することで運用が可能となります。

特に、USDC等のステーブルコインは、強気相場では魅力的な利回りを得ることが可能となります。一方で、ビットコインの場合にはDeFi等であっても高いリスクの割には魅力的な利回りを得られないのが現状です。

そこで、私がビットコインの運用に利用している各種プラットフォーム(PF)について簡単にご紹介します。

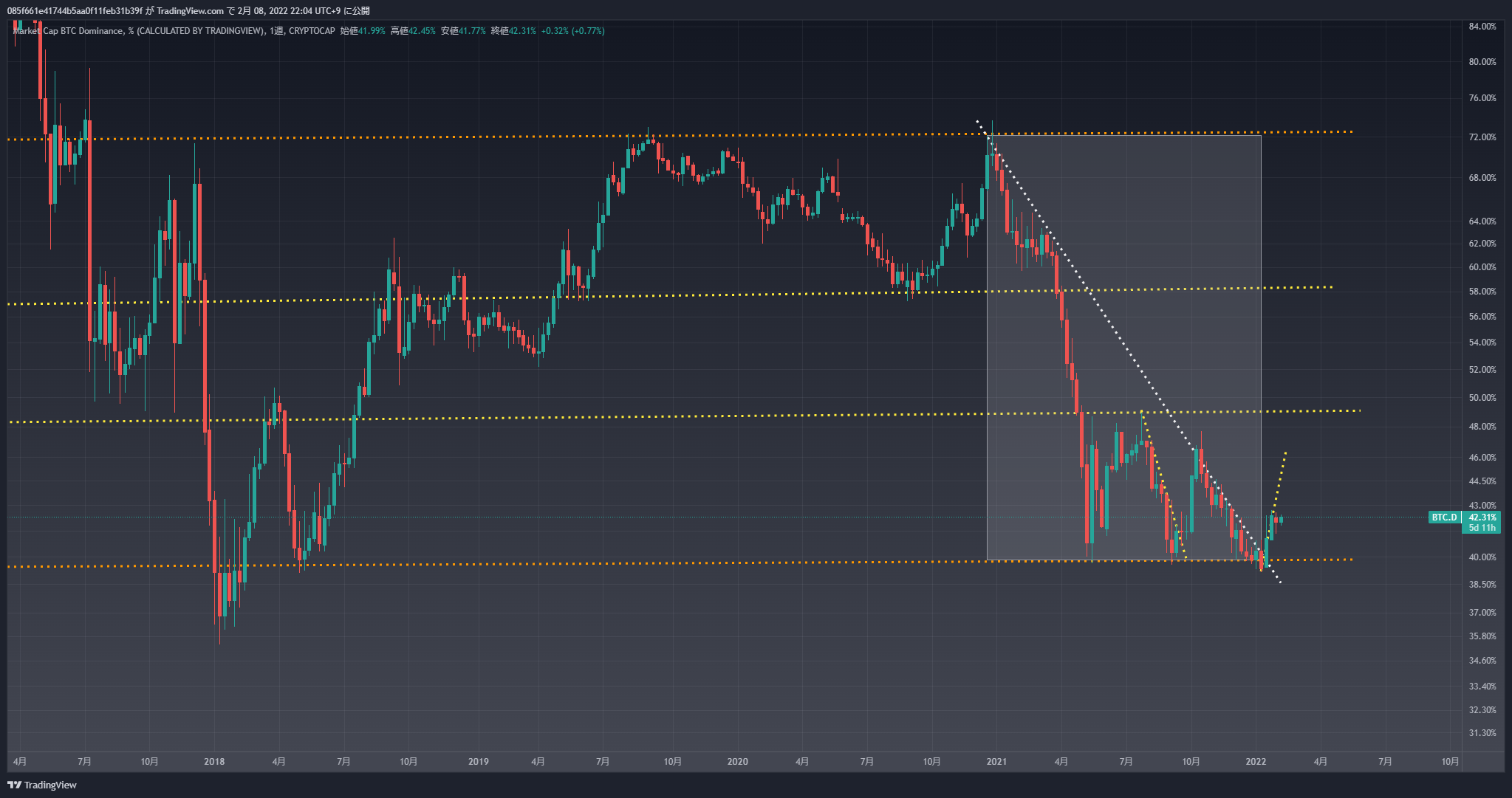

また、草コイン等では高い利回りが得られるものの、現在のQT(量的引き締め)を前提とした米株式相場の市況を考えると、草コインの保有には大きなリスクが伴います。

草コインを含むアルトコインの保有については、ビットコイン占有率が少なくとも50%以上を超えたときでないとリスクリワードの観点から妥当性がないと当方は考えています。

となると、円やドル等の不換紙幣の価値下落(インフレ)のヘッジとしては、ゴールド又はビットコインに優位性があるのです。

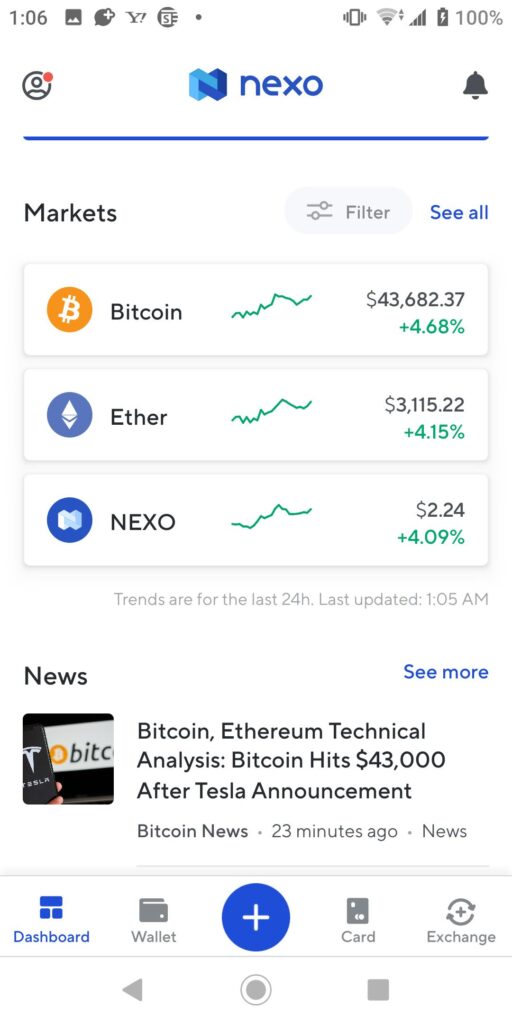

NEXO

NEXOはスイスに拠点を置く、海外レンディングプラットフォーム最大手の一角となります。NEXOの特色としては独自のNEXOトークンを発行している点となります。

ビットコインを含む仮想通貨の年利は最大で18%となります。

ビットコインの年利は4%~となりますが、利子をNEXOトークンで受け取り、NEXOトークンを一定割合以上保有するとボーナス分の金利が上乗せとなります。

現在の私の運用形態は以下となります。

- ベイシック金利4%

- 固定期間1月+1%

- NEXOトークンでの利子受取+2%

- 合計7%

また、預入金額に対するNEXOトークンの保有割合に応じて、顧客グレードが設定されています。この顧客グレードに応じて金利が上乗せになるとともに、月の出金手数料の無料回数が異なってきます。

各仮想通貨の金利は以下のリンクで確認してみてください。

https://nexo.io/ja/earn-crypto

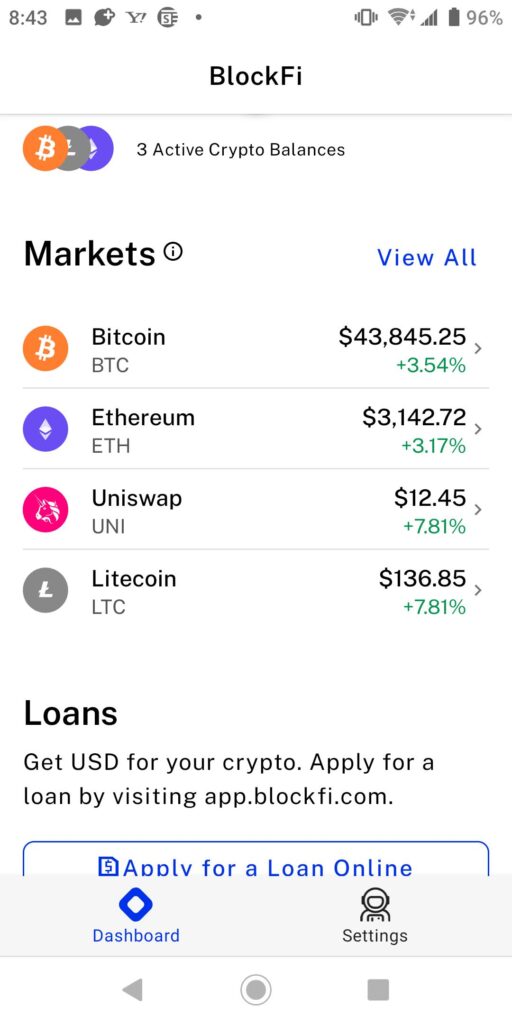

BlockFi

BlockFiは米国に拠点を置く、海外レンディングプラットフォーム最大手の一角となります。BlockFiの特色としては、大手VCから巨額の出資を受けており、仮想通貨信託会社GeminiがBlockFiの仮想通貨を管理している点となります。

BlockFiは、信頼性が比較的高い仮想通貨レンディング会社となります。

一方で、ビットコイン(BTC)の年利は現在4.5%となります。

具体的には、BTCについては預入量に応じて段階的な金利が設定されています。

- 預入量が0~0.10BTC:金利4.5%

- 預入量が0.10~0.35BTC:金利1.0%

- 預入量が0.35BTC以上:金利0.1%

上記より、BlockFiでは0.1BTCを超えた場合には金利が大きく下がるため、目安として0.1BTC未満を預けるのが良いかと思います。

各仮想通貨の金利は以下のリンクから確認できます。

大手海外取引所

ビットコインを運用するのであれば、大手海外取引所がおすすめとなります。

安全性を考えればコインチェック等の国内取引所のレンディングサービスを利用するのも一手となります。

私が利用している海外取引所の一つは、MEXC Globalとなります。

大手海外取引所といえばBinanceやFTXが有名ではありますが、ビットコインの運用に関してはMEXCがおすすめとなります。

その理由としては、ステーキングの金利が高く、BSC(バイナンススマートチェーン)で安くBTCの送金や出金ができるためです。

- 最低1日固定のBTCステーキング:金利3.08%(預入量0.1BTC以上必要)

- 最低15日固定のBTCステーキング:金利4.00%

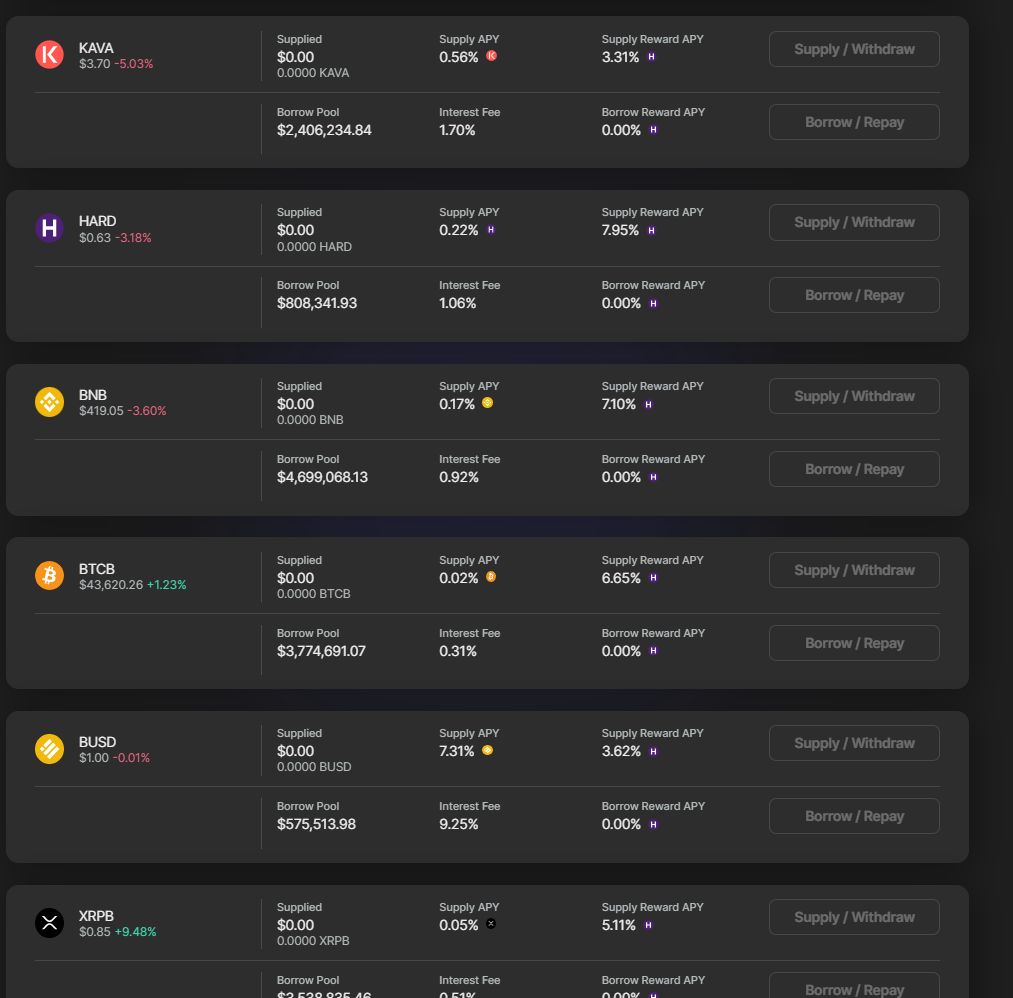

DeFi(分散型金融)

最後はDeFi(分散型金融)でのビットコインの運用となります。

DeFiでのビットコインの運用としては、イーサリアム、バイナンススマートチェーン、ポリゴン、ソラナ等のチェーン上でのレンディングプラットフォームや分散型取引所(DEX)での運用等が考えられます。この点、DEXでの運用では変動損失のリスクがありますのであまりおすすめできません(利回りはかなり高いです)。

ビットコイン単体での運用を考えるのでしたら、ガス代を考慮してVenusまたはKAVAのどちらかをおすすめします。

Venusはバイナンススマートチェーン上のDapps、KAVA(Lend)はCosmos SDKにより構築されたKAVAチェーン上のDappsとなります。

例えば、KAVAのレンディングプロトコルLend(HARD)でビットコインを預けた場合には、現時点でHARDトークンの報酬金利は6-7%となります。

他の大手レンディングプロトコルであるAaveやVenusと比較するとこの利回りは魅力的となります。ただし、1年ロックでの金利である点に注意が必要となります。

まとめ

ビットコインの運用に焦点を絞って今回は色々なプラットフォームをご紹介してみました。

結論としては、各プラットフォームもそれなりのリスクはありますので、資産を分散して管理することが肝要かなと思います。

特に、DeFiは比較的リスクが大きい点に留意が必要となります。

例えば、ハードウォレット管理を40%、レンディングプラットフォームでの運用を20%、取引所での運用を20%、DeFiでの運用を20%とすることでリスクを分散させることが可能となります。

全くリスクを取りたくないのであれば、ハードウェアウォレットでの保管がよいかと思います。一方で、運用することでBTC価格の下落を気にせずに長期保有(HODL)ができるといった大きなメリットもあります。

株式投資では、高配当銘柄の配当利回りが4%程度あれば上出来かと思いますが、仮想通貨の世界では高い利回りを期待できるのです。

本日の記事はここまでとします。

また、本記事が役に立ったと思った場合には、Brave RewardsによるBATチップをお願いします!

コメント