バンガード社のバンガード 米国高配当株式ETF【VYM】は、毎年3月に年に1回の銘柄入れ替えを行います。2022年3月に行いましたので、それについてまとめます。

【VYM】の基本情報を確認しよう

【VYM】は今後1年の予想分配金が市場平均を上回る銘柄を、時価総額加重平均で組み入れています。リートは対象外。配当利回りの高い米国大型株が中心のETFです。ベンチマークはFTSEハイ・ディビデンド・イールド・インデックス。

銘柄選定のルールはシンプルです。配当を出さない銘柄も含む全米の上場企業から、配当利回りが真ん中より上の銘柄を選択して、時価総額順に400銘柄ほど組み込むというものです。

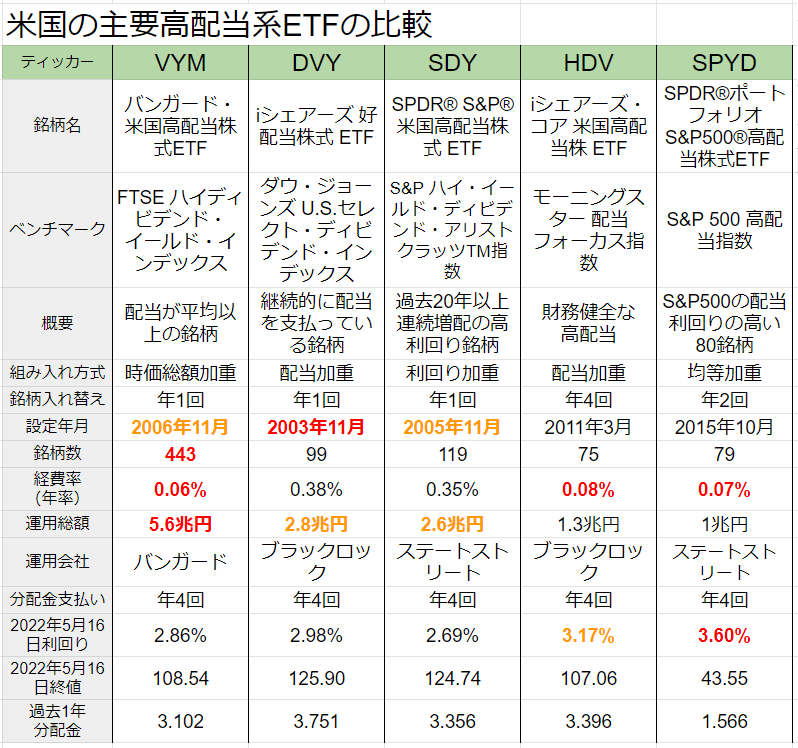

【VYM】と米国の高配当ETF【DVY】【SDY】【HDV】【SPYD】を比較します。成績が優れている部分は赤、まずまずなのはオレンジ色にしました。

【VYM】の利回りは3%を切っており、やや物足りないかもしれません。運用総額は約5.6兆円と圧倒的で、組込銘柄数も400以上と多く分散されています。経費率は【VYM】【HDV】【SPYD】が0.1%を切っており、低水準です。

2022年3月の銘柄入れ替えについて

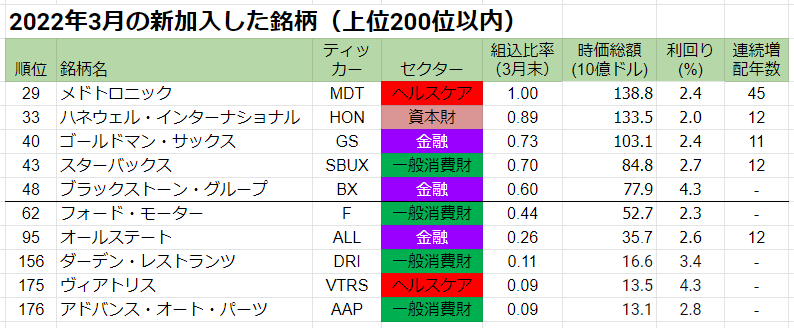

2022年3月の銘柄入れ替えで、上位200銘柄の中で新加入したのは、以下の10銘柄です。新加入銘柄のセクターは、金融、一般消費財、ヘルスケアが目立ちます。新加入の理由は、配当利回りが上がって平均以上になった、一昨年に減配したが昨年は増配した、スピンオフやスピンアウトなどがあります。組込順位と比率は3月末のデータで、それ以外は5月16日頃のものです。

29位のメドトロニック【MDT】は医療機器メーカー。利回りが平均以上になったため、組み込まれた可能性が高そうです。

33位のハネウェル・インターナショナル【HON】は航空宇宙事業、ビルや製造業向け制御テクノロジー、パフォーマンス・マテリアルなどを提供している複合企業。2020年8月にNYダウに組み込まれました。

40位のゴールドマン・サックス【GS】は世界有数の投資銀行。2021年7月に決定した配当がかなりの増配だったため、利回りが上がって組み込まれました。

43位のスターバックス【SBUX】は、スタバなうでおなじみ。提供しているものの本質はコーヒーではなく、サード・プレイスというのが強みです。ちなみにファースト・プレイスは自宅、セカンド・プレイスは職場や学校、そしてサード・プレイスは、それ以外の心地よい場所という意味ですね。スタバは高い増配率でしたが、人気銘柄のためか、これまでは利回りは低かったです。最近はそれなりの利回りになりました。

48位のブラックストーン・グループ【BX】は世界有数の投資ファンド運用会社。ETFでおなじみのブラックロック社は、かつてはこの会社の債券運用部門でした。利回りは4.3%と高いです。配当金は増えたり減ったりしていましたが、最近2年はかなりの増配しているので、新加入となったと考えられます。

62位のフォード・モーター【F】は自動車大手。コロナ・ショックの影響で2020年の第2期四半期から2021年の第3期四半期まで無配転落となっていました。2021年の第4期四半期に配当を支払い始めたので、組み込まれました。

175位のヴィアトリス【VTRS】は2021年にファイザー【PFE】から分離したジェネリック医薬品メーカー。ファイザー同様に高配当銘柄のようですね。不人気という考え方もできますが。

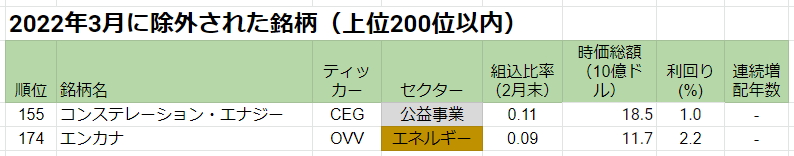

除外された銘柄は?

除外された銘柄は、200位以内では2つと少ないです。どちらもマイナー銘柄です。

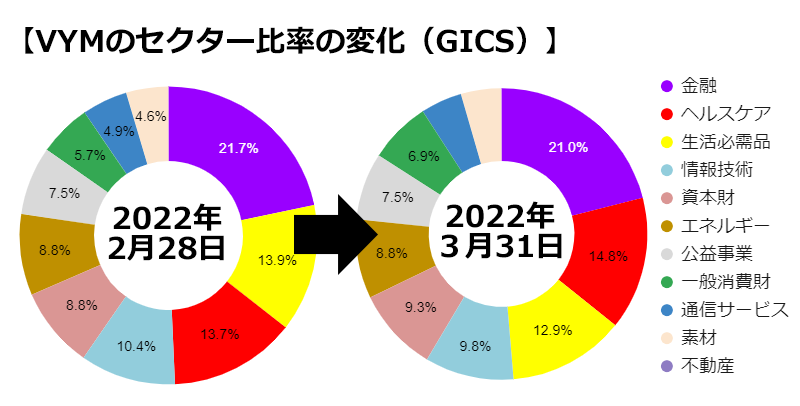

【VYM】とセクター比率はどう変化したか?

銘柄入れ替え前後のセクター比率を比べましょう。新加入が多かったヘルスケアと一般消費財は1%以上増えていますが、金融は減っています。リバランスも行っているため、既存銘柄の比率も変更されているので、このような結果になったと考えられます。

全体的に大幅な変化はないです。

【VYM】の上位組込銘柄はどんな会社か?

バンガード社のETFデータは月に1回更新されます。月末のものが翌月の15日頃に公開されます。なので、現在の最新データは2022年4月末です。

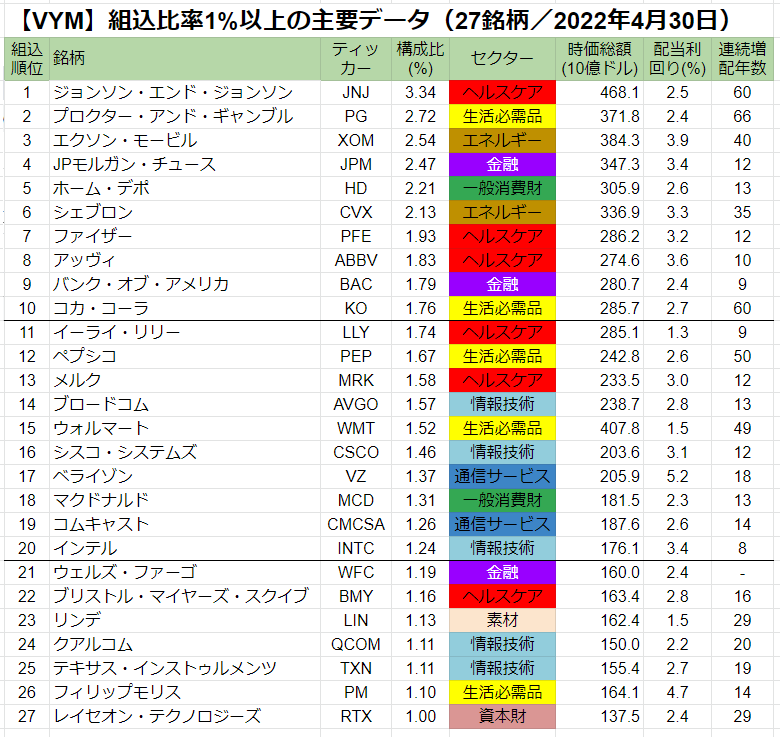

【VYM】の組込比率1%以上の銘柄です。上位組込銘柄のセクターはバラエティに富んでおり、なかなかバランスがいいですね。ヘルスケアがやや多いです。セクターの背景色をGICSによる分類で色分けしています。カラフルですね。

上位組込銘柄の配当利回りは2.5~3.5%が多いですね。上位27銘柄中で連続増配年数が10年を超えていないのは、わずか4銘柄です。なので【VYM】は高配当ETFというより、中配当連続増配ETFというカテゴライズがいいかもしれません。

ベンチマークは、FTSE ハイディビデンド・イールド・インデックスです。組込比率1%以上は27銘柄あり、全体の約45%を占めています。上位10銘柄では約23%、20銘柄では約37%です。

組込順位や構成比は2022年4月末日、時価総額や配当利回りは5月16日のデータです。

2020年4月以降の上位銘柄は?

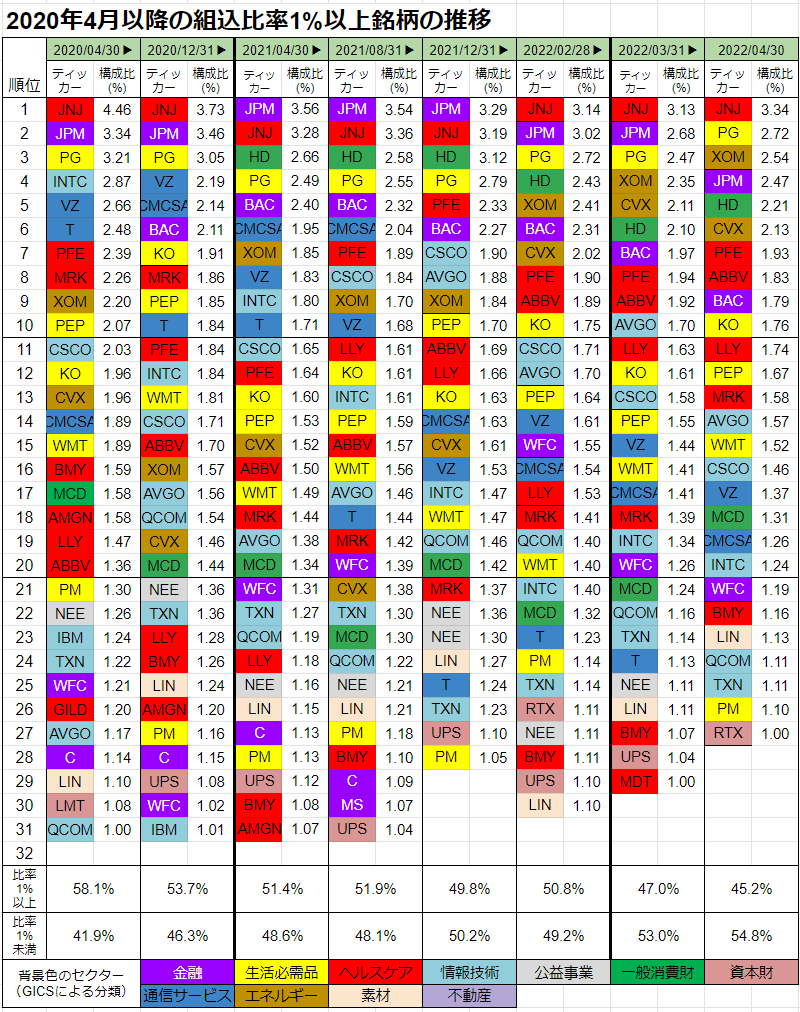

2020年4月以降の組込比率1%以上の銘柄の推移です。毎月3月に銘柄入れ替えを行うので、太い線を引いておきます。

2022年2月末と3月末は銘柄入れ替えとリバランスを行ったので、変化があります。上位陣ではJPモルガン・チェース【JPM】、プロクター・アンド・ギャンブル【PG】、ホーム・デポ【HD】、バンク・オブ・アメリカ【BAC】などが比率を下げています。比率1%以上は50.8%から47.0%に下げており、全体的に上位陣を減らしたようです。

【VYM】と【VTI】の上位組込銘柄を比較する

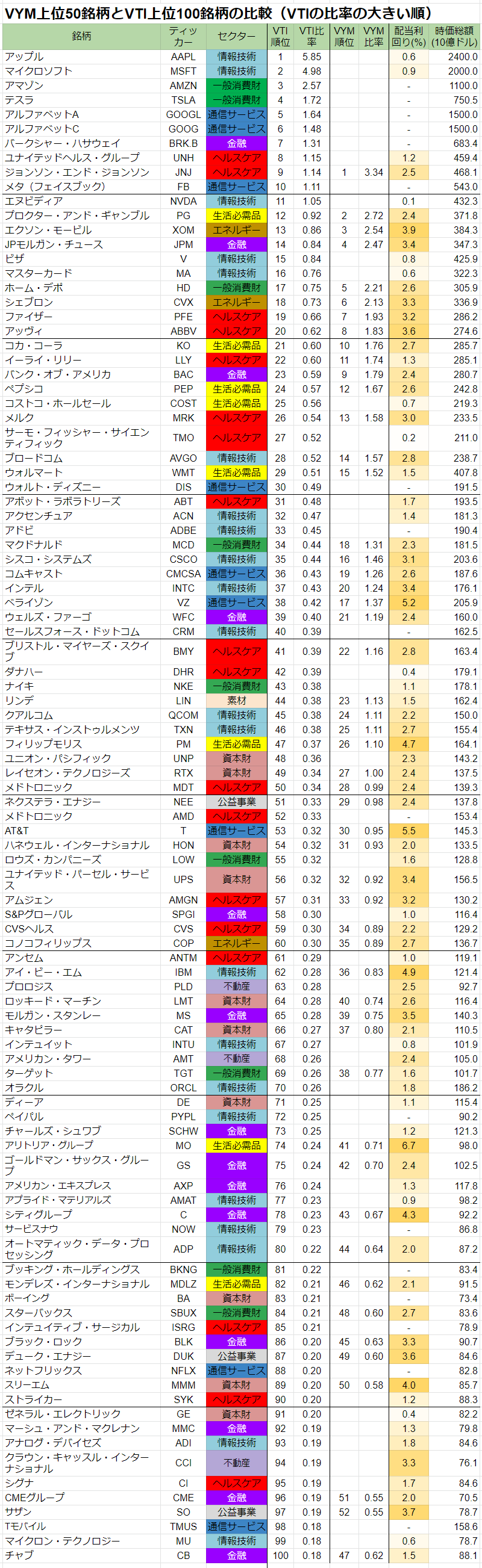

【VYM】は配当利回りが平均以上の銘柄を、時価総額順に組み込んでいます。全米の銘柄を時価総額の大きい順に組み込んでいる【VTI】と比較してみましょう。配当利回り背景にオレンジ色をつけました。利回りの高い方が色が濃くなっています。表内の比率は%です

【VTI】の組込順位で並べました。【VYM】の並び順もほとんど同じです。利回りの低い銘柄や配当を出していない銘柄は【VYM】に組み込まれておらず、歯抜け状態になっています。

配当利回りの大きい順に並び替える

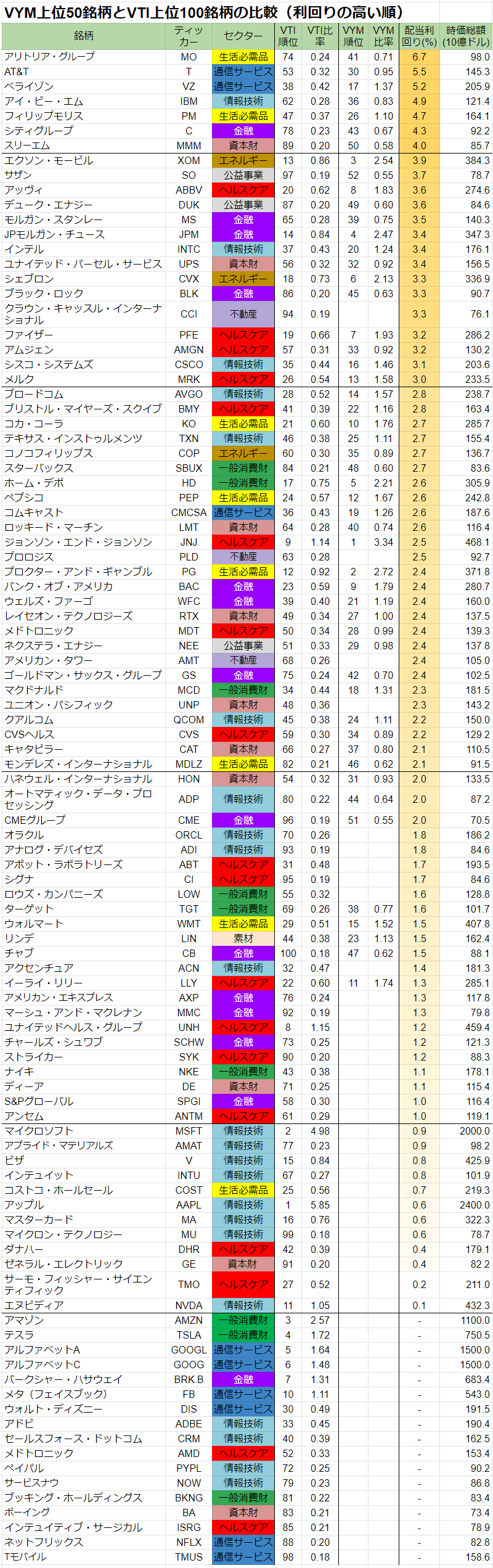

【VYM】は配当利回りが平均以上の銘柄が対象です。利回りがどのくらいあれば【VYM】に組み込まれるのでしょうか。配当利回りの大きい順に並び替えます。

利回りの高い銘柄はすべて【VYM】に組み込まれています。ただし不動産(リート)は対象外なので、利回りが高くてもクラウン・キャッスル・インターナショナル【CCI】、プロロジス【PLD】、アメリカン・タワー【AMT】は【VYM】に入りません。

利回りが1.5~1.8%ぐらいの銘柄は、【VYM】に組み込まれている場合、そうでない場合があります。利回りのデータは2022年5月16日ごろのものです。【VYM】の銘柄入れ替えは2022年3月に行ったので、約2カ月ほどタイムラグがあります。

この2カ月で急激に株価が下がって利回りの上がった銘柄、その逆に株価が急上昇して利回りの下がった銘柄が、この利回り1.5~1.8%の銘柄です。ちなみに、2カ月前の2022年3月の利回りが1.5~1.6%ぐらいが、【VYM】に組み込まれるかどうかのボーダーラインだったと考えられます。

また、利回り2.3%のユニオン・パシフィック【UNP】は5月12日に約10%の増配を発表したため、現在の利回りは高いですね。

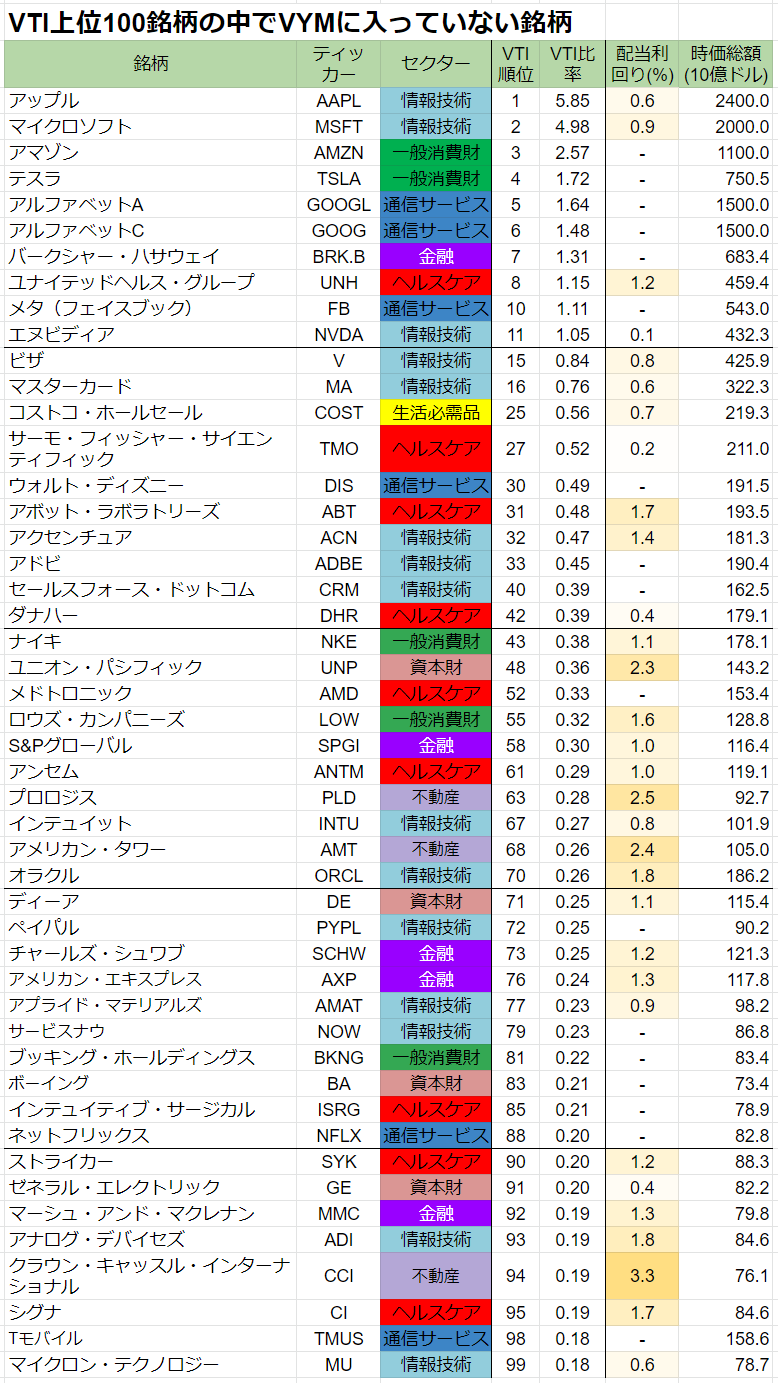

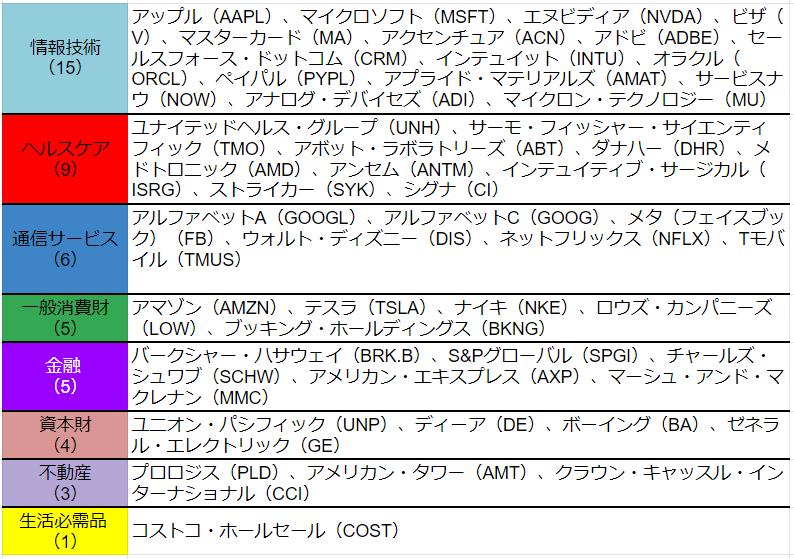

【VYM】に入っていない銘柄は?

【VTI】の上位100位で、【VYM】に入っていない銘柄はこちらです。組込比率順に並んでいます。全部で48銘柄あります。ちょうど半分ぐらいですね。上位はGAFAMテスラなどの世界的なテック企業です。これらが入っていないのがもったいないと考えるかは、人それぞれですね。

セクター別にしました。情報技術が最多で15銘柄、ヘルスケアが9銘柄、通信サービスが6銘柄です。

【VYM】と【VTI】のトータルリターンを比較する

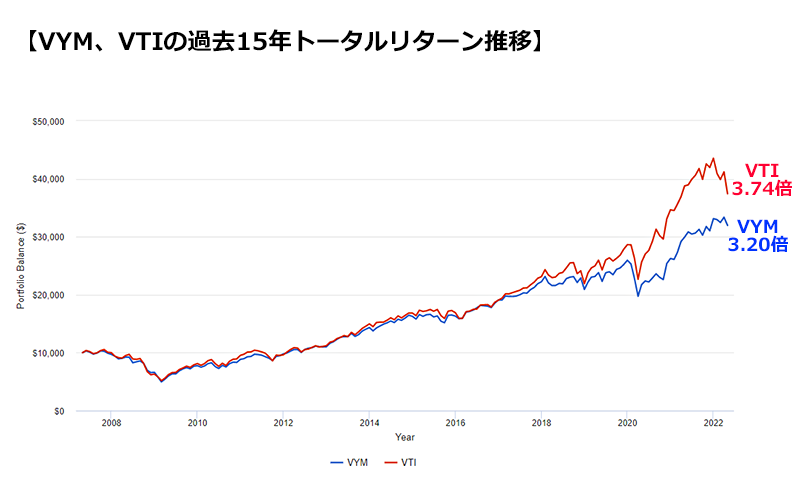

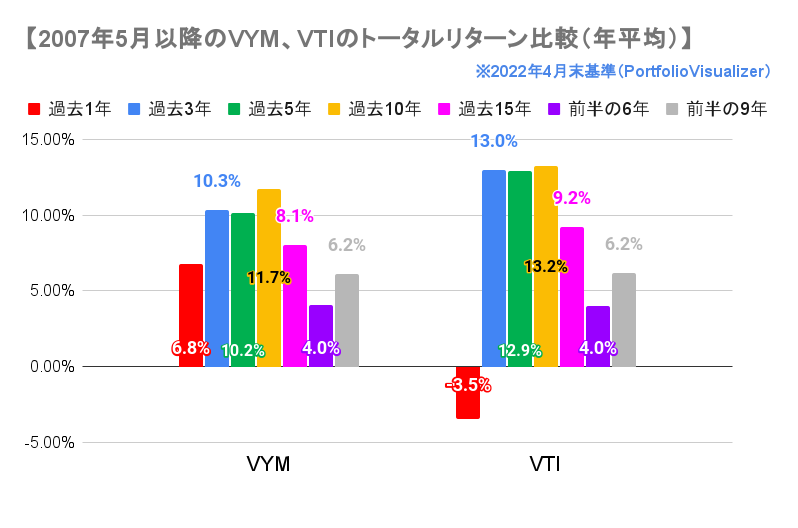

今度は【VYM】と【VTI】のトータルリターンを比較します。【VYM】が設定されたのが2006年11月なので、2007年5月から2022年4月までの15年間を比べます。

前半はあまり差はありませんでしたが、2018年以降は【VTI】の優勢なのがはっきりとわかります。

時期を区切ってトータルリターンを比較

過去3年以上のリターンは【VTI】のが1~2%ほど上回っています。ただし、過去1年は【VYM】がかなり優勢です。また、前半の6年や9年はほぼ互角でした。最近10年は無配のハイテクが強かったので、それらを含まない【VYM】のリターンは今ひとつでした。ただし、金利上昇の影響で現在は風向きが変わってきています。

【VYM】上位20銘柄は主要ETFには組み込まれているのか?

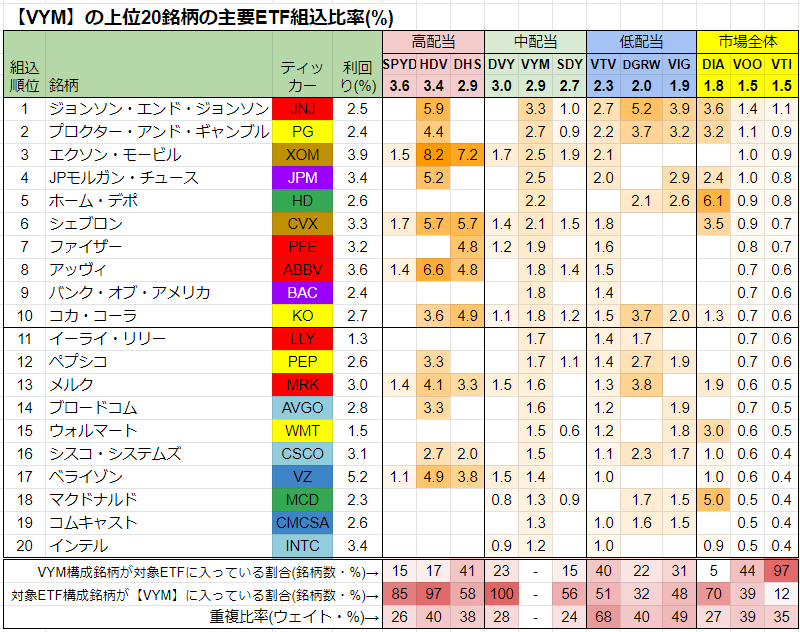

【VYM】の組込比率上位20銘柄は、他のETFにどのくらいの割合で組み込まれているのでしょうか? インカム系ETFを、高配当【SPYD】【HDV】【DHS】、中配当【DVY】【VYM】【SDY】、低配当【VTV】【DGRW】【VIG】の3つにやや強引に分類し、市場全体インデックス【DIA】【VOO】【VTI】も加えた12ETFへの組込比率(%)をまとめました。

背景色のオレンジ色が濃いほど、組込比率が高いことを意味しています。

【VYM】とウェイトの重複が最も多いのはバリューETF【VTV】で68%、【VIG】が49%で続き、【HDV】【DGRW】【VOO】が約40%です。【VYM】は純粋な高配当ETFというよりは、ややインデックス寄りと言えます。

【HDV】や【SPYD】に組み込まれている銘柄は、【VYM】の中にかなり高い確率で含まれています。【HDV】と【DHS】は集中投資ですね。

銘柄から見ると、全12ETFのうち、コカ・コーラ【KO】は11ETFに入っています。シェブロン【CVX】、メルク【MRK】は10ETFに含まれています。9ETFに入っているのは【JNJ】【PG】【XOM】【CSCO】【VZ】。

全体的に見ると【VYM】の中には、他のETF銘柄が高い確率で組み込まれており、【VYM】を保有すれば、ハイテク&グロース系以外はほぼ網羅できそうです。

※組込比率は、バンガード社のETFは2022年4月末、その他は5月16日のデータをもとにしています。【DIA】は株価の高い銘柄が比率が高くなり、【SPYD】は均等加重なので、これらのETFの組込比率はあまり重要ではありません。

主要ETFのティッカー・コードの下の数字は5月16日の利回り(%)です。一番下のETF同士の比率は「etfrc.com」のデータです。

【バンガード】VYM、VTV、VIG、VOO、VTI

【ブラックロック】HDV、DVY

【ステートストリート】SPYD、SDY、DIA

【ウィズダムツリー】DHS、DGRW

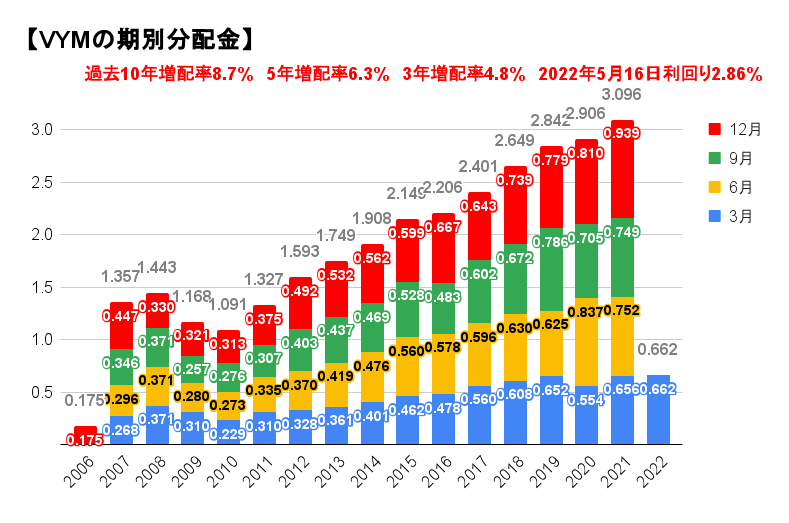

【VYM】の過去の分配金は?

分配金データです。2011年以降は着実に増配しています。

まとめ

2022年3月の銘柄入れ替えでは、50位以内にメドトロニック【MDT】、ハネウェル・インターナショナル【HON】、ゴールドマン・サックス【GS】、スターバックス【SBUX】、ブラックストーン・グループ【BX】が新加入となりました。

ブラックストーン・グループ【BX】以外の4つは10年以上の連続増配銘柄で、利回りが2%台で比較的安定しています。

【VYM】は「利回りが平均以上の銘柄を集めて、規模の大きい順に組み込むだけ」というシンプルな制度設計ですが、時価総額が大きく安全度の高い連続増配銘柄が、自然と上位に組み込まれていきます。

個人投資家にも似たようなことが言えるかもしれませんね。「余計なことをせず、シンプルなポートフォリオにして、着実に積み立てるのが最適」みたいな。