目次

ヘルスケアセクターはS&P500よりも成長してきたセクター

ETFで銘柄を分散しつつ少しでもS&P500よりも値上がりが期待できる投資先として、どの様なETFが挙げられるでしょうか?

NASDAQ100に投資をするQQQや、セクターを絞って情報技術セクターに投資をするVGTが挙げられるかもしれません。

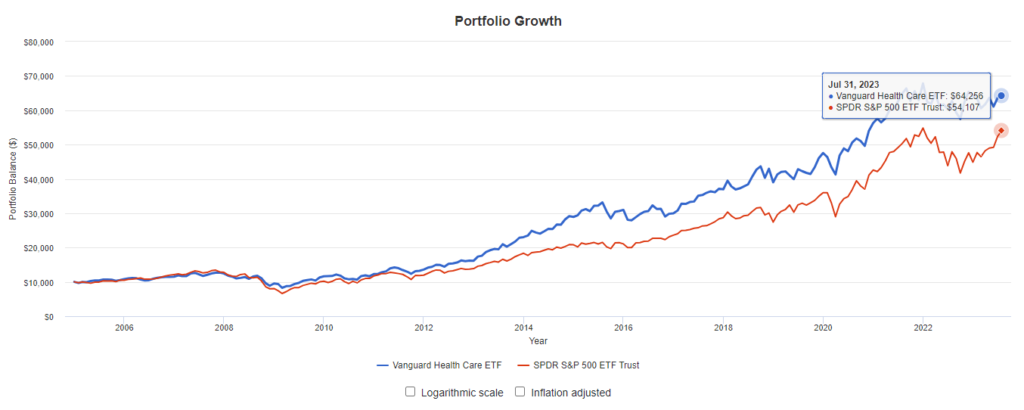

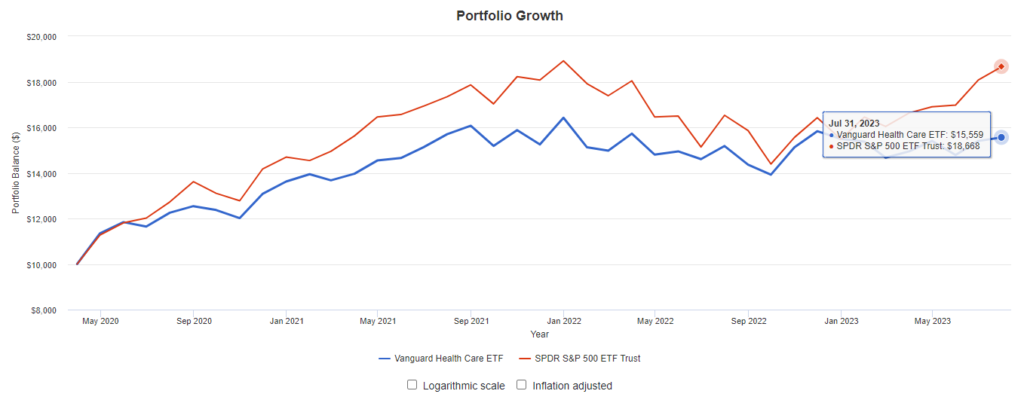

今回紹介するバンガード 米国ヘルスケア セクター ETF(青の折れ線グラフ)を設定来から見てみると、オレンジの折れ線グラフのSPDR S&P 500 ETF TrustのETFよりも値上がりしていることが分かります。

ただしこれは、切り取る時期によっても異なりますので、常にS&P500をアウトパフォームするというわけではありませんが、過去の成績から情報技術セクターに加えてS&P500をアウトパフォームする可能性があるセクターの一つと言えそうです。

リーマン・ショック後

コロナショック後

今回はヘルスケアセクターに投資をするVHTについて紹介をします。

ヘルスケア セクター ETFに投資をする理由

ヘルケアセクターに投資をする理由として以下が挙げられます。

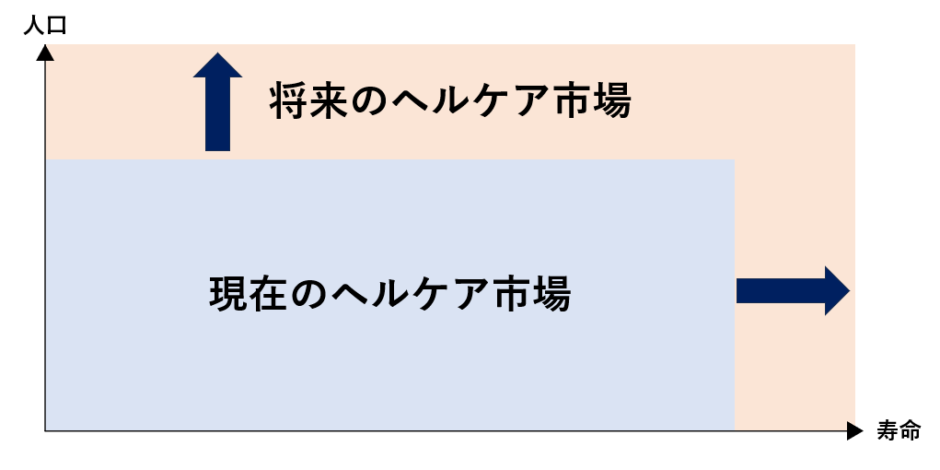

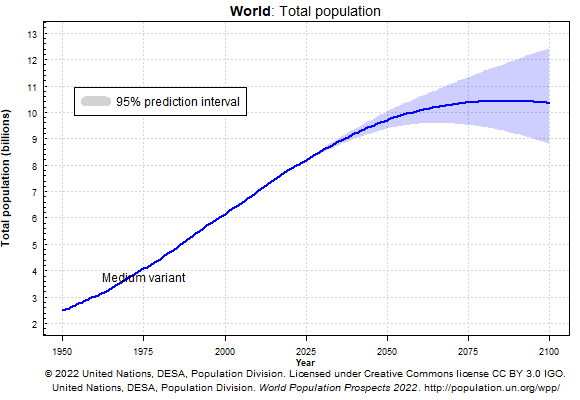

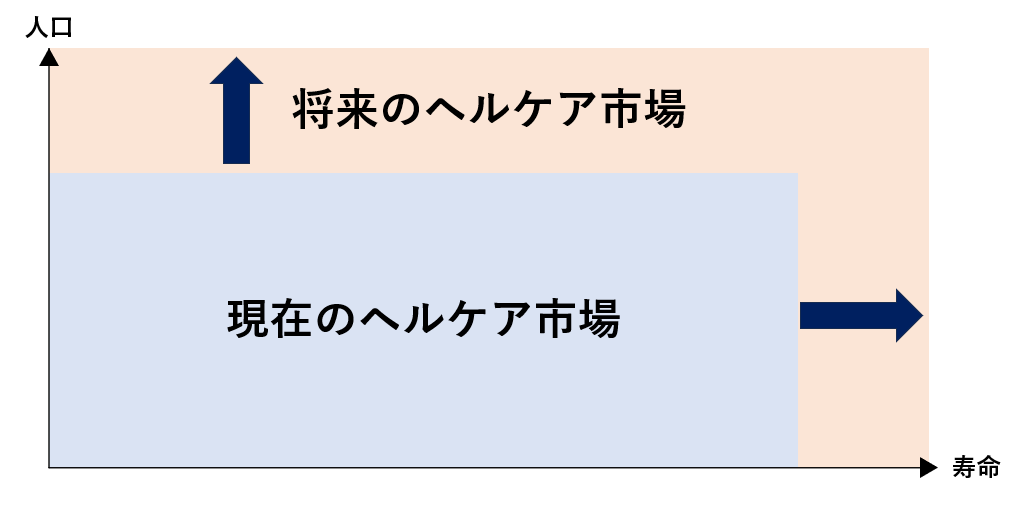

世界的な人口増加

世界規模では今後もしばらくは人口増加が期待され、人口増加に伴ってヘルケアのニーズが高まることが期待されます。

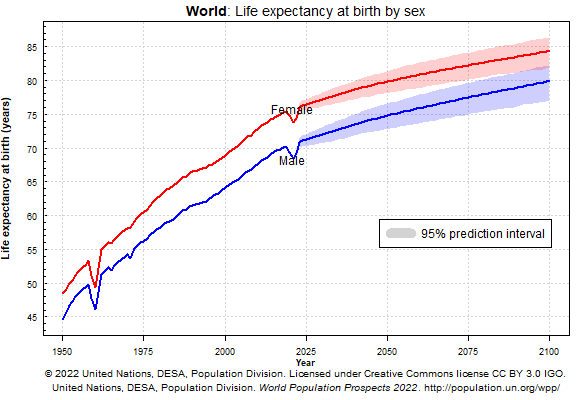

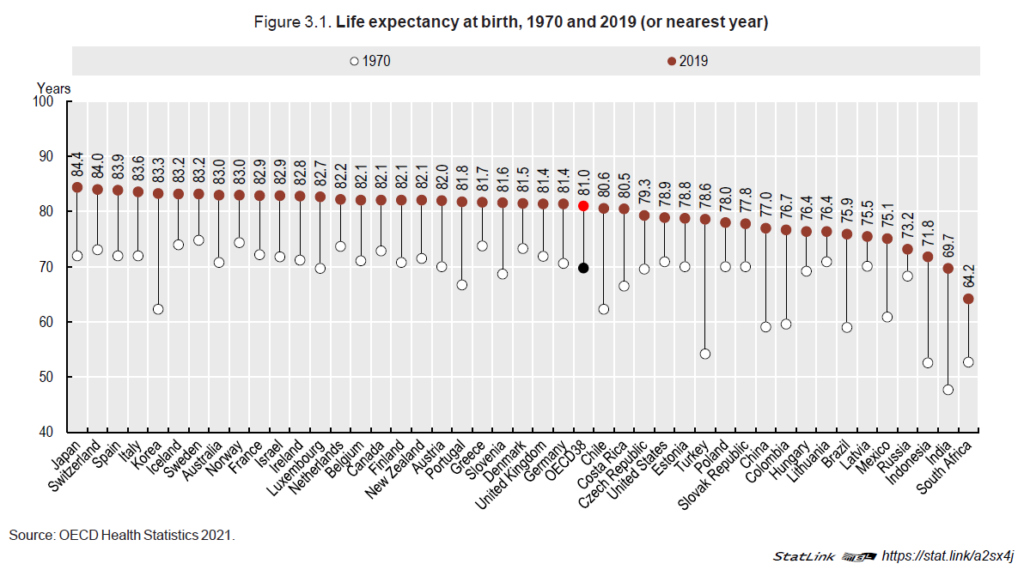

平均寿命の延長

人の数だけではなく、寿命が伸びることによって、1人あたりが健康を維持しなければならない期間も延びます。

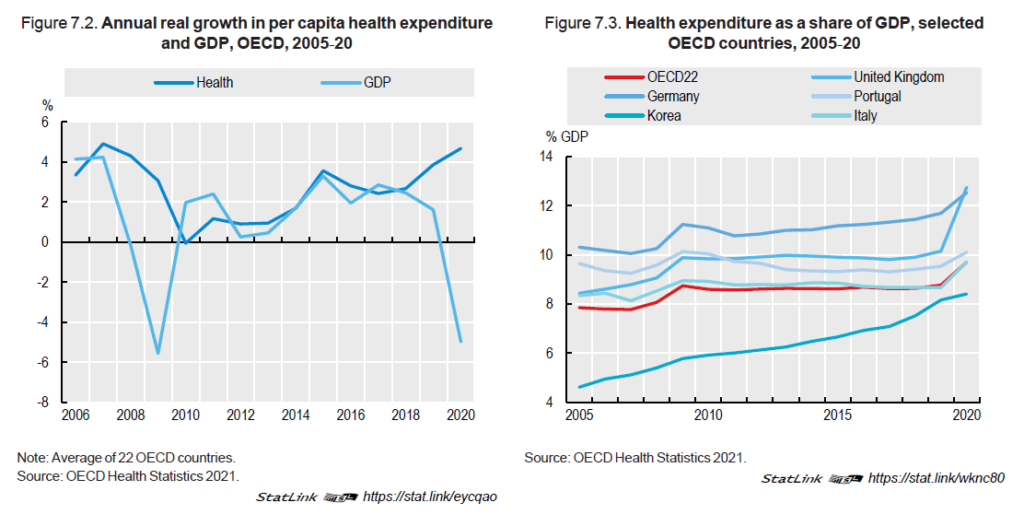

経済成長に伴う医療費の増大

新興国を始めとする世界の経済成長により、世界規模で医療水準が底上げされますし、高い水準の医療を受けられる人も増えていくことが想定されます。

このことは、世界規模で平均寿命の延長に繋がります。

ヘルスケア市場はGDPの成長に伴い拡大し続けています。

このように、マクロでは景気に関わらず、ヘルスケア市場は成長し続けることが期待されます。

個別株ではなくETFである理由

バンガード 米国ヘルスケア セクター ETF(VHT)で大きな割合を占めている、医薬品メーカーやバイオメーカーの高収益個別株ではなく、ETFへの分散投資をするメリットについて考えてみましょう。

業績を牽引している医薬品が特許で守られている期間は、高い収益性を維持し、参入障壁を築くことができます。

しかし、医薬品が特許で守られている期間は永遠ではありません。

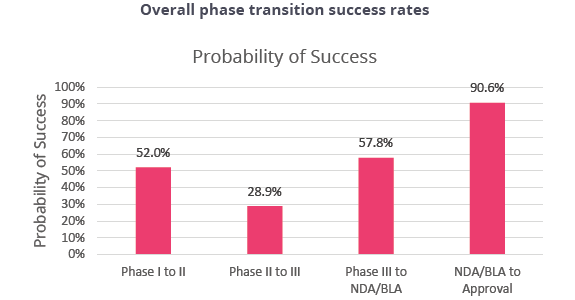

また、業績を牽引するような医薬品が臨床入りしてから成功するまでの確率はかなり低いことが知られております。

またそもそも、候補化合物が臨床入りする確率も限られています。

ブルーオーシャンかつ市場が大きな治療領域は年々限られてきており、開発のハードルは高くなってきています。

つまり、医薬品・バイオは一発当たれば、一定期間は業績の牽引が期待されますが、パテントクリフを軽減・回避できるような革新的な新薬を低い成功確率を乗り越えて出し続けなければならず、ハイリスクハイリターンなビジネスモデルです。

会社規模が大きければ、その分開発費を投入できるメリットはありますが、1企業が半永久的に参入障壁を築き続けられる保証はどこにもないと、ヘルスケア産業で活動している筆者は肌で感じています。

業界としては前述の通り、長期的な成長が期待される魅力的なセクターであると感じています。

ただし、ヘルスケアセクターの中でも特に特定の医薬品・バイオ銘柄に集中投資をすることは、他の産業と比較して特に高い不確実性にかけることに繋がります。

あなたが投資をする個別銘柄が長期に渡って業界のマクロな成長を追い風にできるかどうかはわかりません。

ヘルスケアセクターは特にETFという形で銘柄を分散しながらマクロな成長を追い風にする戦略に意味のあるセクターだと筆者は考えています。

ヘルスケア セクター ETF:VHT vs XLV vs IXJの比較

バンガード 米国ヘルスケア セクター ETF(VHT)

バンガード・米国ヘルスケア・セクターETF(VANGUARD HEALTH CARE ETF)は、MSCI USインベスタブル・マーケット・ヘルスケア25/50インデックスのパフォーマンスへの連動を目指す。米国のヘルスケア・セクターの大型株、中型株、小型株に投資する。当インデックスは、米国のヘルスケア・セクター株式銘柄で構成されている。このセクターは、ヘルスケア機器およびヘルスケア用品を製造する企業またはヘルスケア関連サービスを提供する企業、医薬品およびバイオテクノロジー製品の研究・開発・製造・マーケティングを主たる業務とする企業で構成されている。

SBI証券

VHTはヘルスケアセクター(グローバル産業分類基準(GICS)に基づく)に分類される、米国の大、中、小型株に投資します。

MSCI USインベスタブル・マーケット・ヘルスケア25/50の「25/50」は、1銘柄の構成比率を25%以下に、構成比率の5%を超える銘柄の合計が50%以下になるように制限しているという意味になります。

同じヘルスケア企業に投資をする代表的なETFを比較すると以下のようになります。

以下の表は横にスクロールできます。

| Ticker | VHT | XLV | IXJ |

|---|---|---|---|

| 名称 | バンガード 米国ヘルスケア セクター ETF | ヘルスケア セレクトセクター SPDRファンド | iシェアーズ グローバル ヘルスケア ETF |

| 運用会社 | バンガード | ステートストリート | ブラックロック |

| 連動指数 | MSCI US インベスタブル・ マーケット・ ヘルスケア25/50 インデックス | S&P ヘルスケア セレクト セクター | S&P グローバル ヘルスケア セクター |

| 基準価額 (米ドル) | 266.76 (2024/03/26) | 145.72 (2024/03/26) | 92.07 (2024/03/26) |

| 投資対象 | 米国の大、中、小型株の ヘルスケアセクター | S&P500構成銘柄の ヘルスケアセクター | オーストラリア、 ベルギー、 カナダ、 デンマーク、 フランス、 ドイツ、 アイルランド、 日本、 オランダ、 スイス、 英国、 米国のヘルスケア企業 |

| 純資産総額 (百万米ドル) | 17,875.59 (2024/02/29) | 40,660.58 (2024/02/29) | 4,053.79 (2024/02/29) |

| 設定日 | 2004/01/26 | 1998/12/16 | 2001/11/13 |

| 分配利回り (%) | 1.30 % | 1.51 % | 1.30 % |

| 経費率 (%) | 0.10 % | 0.09 % | 0.42 % |

| 構成銘柄数 | 414 (2024/02/29) | 64 (2024/03/27) | 113 (2024/03/27) |

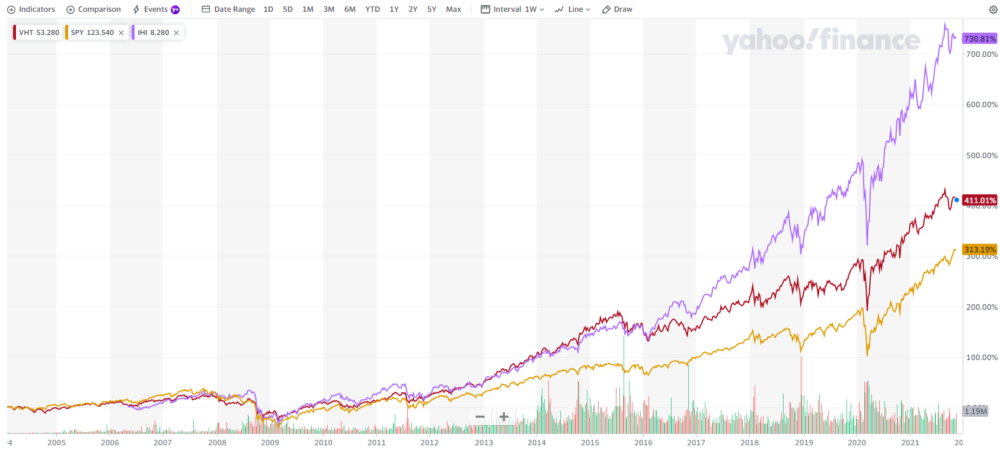

VHT vs XLV vs IXJ vs S&P500の値動き比較

ちなみに、筆者はVHTを選んでいます。

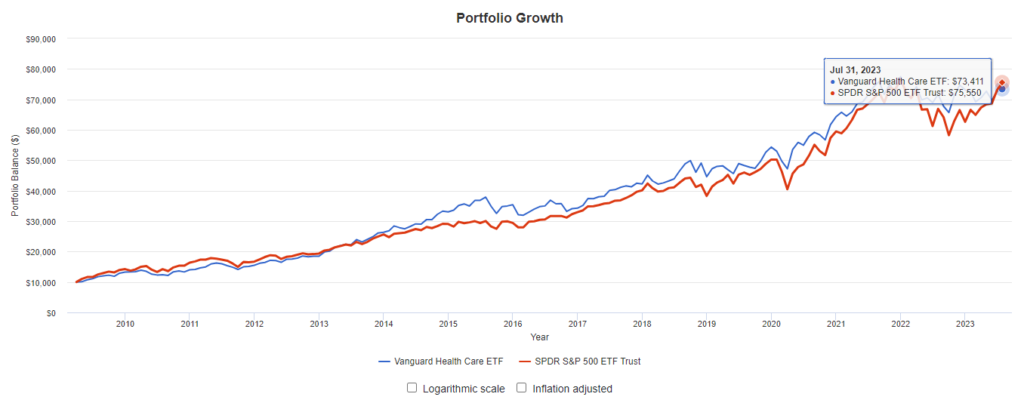

そもそも米国のヘルスケアセクターETFに投資をした背景として、長期的にS&P500をアウトパフォームする可能性のある投資先として、値上がりを重視していたからです。

さらにXLVとVHTを比較すると、VHTの方が値上がりしたというのが過去の実績になります。

以下がその結果になります。

以下はVHT設定来の値動きの違いを示しています。

赤がVHT、青がXLV、緑がIXJ、黄色がSPY(S&P500)になります。

ETFで銘柄を分散しつつ少しでもS&P500よりも値上がりが期待できる投資先として選択肢になることが分かります。

冒頭にXLVとVHTだけではなく、IXJとも比較しました。

確かに欧州にも魅力的なヘルスケア企業は数多く存在しますが、米国以外の企業にも分散投資をしているIXJよりも、米国のヘルスケアセクターETFの方が成績が良いというのが過去の成績になります。

また、株価の成長は米国のヘルケアセクターETFに及ばない一方で、分配利回りが米国のヘルスケアセクターETFと比較して優れているかというとそういうわけではありません。

さらに経費率も米国のヘルケアセクターETFよりも高くなっているため、投資効率の観点から今回は比較対象から外しました。

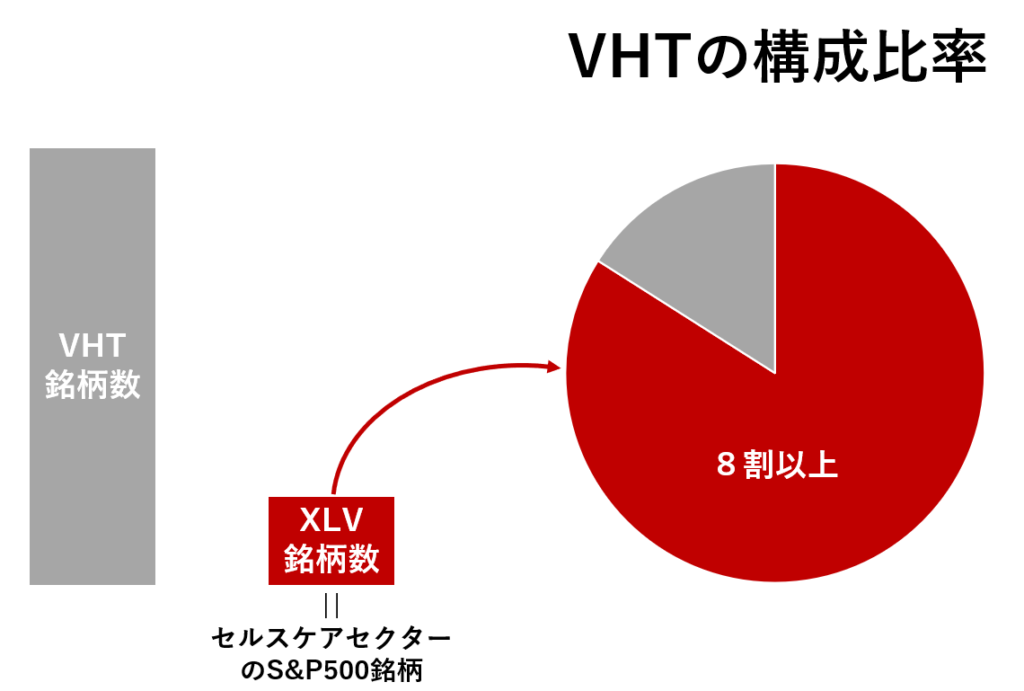

VHTとXLVの構成銘柄重複:VHTに投資をすればXLVをカバーできる

以下はVHTとXLVの構成銘柄の重複を見たものになります。

表の一番下の行の「Total」を見ると、VHTとXLVで重複している銘柄が、XLVの100%近くを占めていることが分かります。

また、2つのETFで組み入れれらている重複銘柄数を数えると、XLVの構成銘柄数と同じになりますので、VHTに投資をしておけば、XLVに組み入れられている銘柄にも投資ができることになります。

逆に2つのETFで組み入れられている重複銘柄はVHTの1/4にも満たない銘柄数ですが、VHTの8割以上の構成比率を占めています。

S&P500に組み入れられているヘルスケアセクターの銘柄(=XLV銘柄)のVHTに占める比重が大きいということが分かります。

まとめると以下のようなイメージです。

米国のヘルスケアセクターETF:XLV vs VHTのどちらがおすすめか

米国のヘルスケアセクターETF:XLV vs VHTについてどちらがおすすめでしょうか。

以下の項目別に「◯」がついている方がおすすめのETFになります。

以下の項目でどれを重視するかで選ぶと良いでしょう。

| 重視項目 | VHT | XLV |

|---|---|---|

| 単価が安い | ◯ | |

| 大型株重視 (S&P500銘柄であること) | ◯ | |

| 小型株を含めたい | ◯ | |

| 純資産総額 | ◯ | |

| 設定から歴史が長い | ◯ | |

| 値上がり重視 | ◯ | |

| 分配利回り | ◯ | |

| 低い経費率 | わずかに ◯ | |

| 分散 (構成銘柄数が多い) | ◯ |

ヘルステックに投資をして医療×ITの著しい成長を取り込める

以下のチャートを見てください。

先程と同じ赤がVHT、黄色がSPY(S&P500)になりますが、新たに追加した紫色が筆者が注目しているIHI(iシェアーズ米国メディカルデバイスETF)になります。

iシェアーズ米国メディカルデバイスETFはダウ・ジョーンズ米国セレクト医療機器指数への連動を目指すETFです。

医療機器・用品関連銘柄に時価総額加重で投資します。

残念ながらIHIは日本のネット証券では投資することはできません。

VHTはS&P500をアウトパフォームしていましたが、IHIはそのVHTをさらに大きくアウトパフォームしています。

VHTの強みとしては、医薬品、バイオテクノロジー企業だけではなく、成長著しいヘルステック企業に投資できる点ではないかと考えています。

今後、医療×ITの分野はますます成長すると思います。

AIを用いた診断や手術ロボット、遠隔医療だけではなく、ウェアラブルデバイスなどが発達してきて生体情報モニタリングも容易になり、治療だけではなく、予防や病気になった後の管理にもヘルステック企業が価値を提供する世の中になるものと思われます。

以下はVHTとIHIの構成銘柄の重複を見たものになります。

表の一番下の行の「Total」を見ると、VHTとIHIで重複している銘柄が、IHIの100%近くを占めていることが分かります。

また、2つのETFで組み入れれらている重複銘柄数を数えると、IHIの構成銘柄数と同じになりますので、VHTに投資をしておけば、IHIに組み入れられている銘柄にも投資ができることになります。

尚、医療機器ETFのIHIのセクター比率は次のようになっています。

VHTのセクターは次のパートで紹介しますが、ヘルスケア機器とライフサイエンス・ツール/サービスの産業サブグループで重複しています。

セクター比率

以下がVHTのセクター比率になります。

米国特有の産業サブグループについて解説します。

管理健康医療(Managed Health Care)はGICSのセクター分類では「保険維持機構(HMO)とその他のプランを提供する業者」と定義されています。

下線部については後ほど説明します。

Managed Careの目的は米国において医療の質とアクセスを保ちながら、医療費支出を適正化することにあります。

Managed Careを行う会社は、MCO(Managed Care Organization)と呼ばれ、医療アクセスや治療内容を管理・介入したりします。

例えば、UnitedHealth GroupやAnthem、Aetna、Cigna HealthCare、Humanaなどの企業がMCOになります。

【参考】保険維持機構(HMO;Health Maintenance Organizations)

HMOプランの保険に加入している患者さんは安い保険料を支払うことで、ネットワーク内の医師や医療機関を利用することができます。

一方で、緊急時を除くすべての診療はあらかじめ決められたプライマリーケア医の元で初診を受けることが義務付けられています。

仮に保険加入者が他の病院に行く場合、プライマリーケア医の紹介状が必要になります。

患者さんの勝手な判断で他の病院に行った場合、保険が適用されません。

【参考】その他のプラン

その他のプランとしてはPPO(Preferred Provider Organization)プランがあります。

HMOと比較すると、ネットワーク外の医師や医療機関を柔軟に利用できる分、患者さんの自己負担額は高くなるという特徴があります。

VHTは医薬品・バイオ企業を始めとする個別企業の不確実性を回避しつつ、今後も大きな成長が見込まれるヘルステック企業にも分散して投資ができるETFとしておすすめです。

人類が存続する限り、健康に対するニーズがなくなることはありません。

個別企業で見れば競争が激しく、ハイリスク・ハイリターンなビジネスだったとしても、産業としては今後も成長が見込まれますので、VHTは長期保有のETFと考えています。

今回の内容が参考になれば幸いです。

バイプロLOG

バイプロLOG