こんにちは!

今回は年に一度の確定申告について書いていきます。

ウメままは、節約はあまり好きじゃないけど、節税は大大好きです(笑)

給料所得のみだと簡単ですが、ウメまま家では、確定申告に入力する項目が多いのです。。

- 給与所得

- 不動産投資

- 株式投資

- 住宅ローン控除

- 配当金控除

- 外国税額控除

と色々な項目があり確定申告も簡単ではありません。

株式投資で『特定口座の源泉徴収あり』ですとまだ簡単ですが、ウチのだんな(-_-)まさかの

『特定口座の源泉徴収なし』口座で株やっとったんです( ゚Д゚)

まあ聞いてくださいまし~ それでは行ってみよ~

配当金にかかる税金

配当金にかかる税金は

- 所得税15.315% (復興特別所得税0.315%を含む)

- 住民税5%

上場株式等の配当等に関する課税はこんな感じです。

| 確定申告をする | C 確定申告をしない (特定口座・源泉徴収あり) | ||

|---|---|---|---|

| A 総合課税を選択 | B 申告分離課税を選択 | ||

| 借入金利子の控除 | あり | あり | なし |

| 税率 | 累進税率(※1) | 所得税 15.315% 地方税 5% | |

| 配当控除 | あり(※2) | なし | なし |

| 上場株式等の譲渡損失との損益通算 | なし | あり | なし |

| 扶養控除等の判定 | 合計所得額に含む | 合計所得額に含む (※3) | 合計所得額に含まれない |

A 総合課税を選択

確定申告で総合課税で申告する場合は、既に20.315%の源泉徴収された配当金を、他の所得と合算して累進税率の表に当てはめて、新たに税金を計算します。

総合課税で申告した場合は、配当控除が適用となります。

B 申告分離課税を選択

確定申告で申告分離課税で申告する場合は、既に20.315%の源泉徴収された配当金を、他の所得と合算せずに税金を計算します。

申告分離課税で申告した場合、上場株式等の損失との損益通算が可能となります。

C 確定申告をしない(特定口座・源泉徴収あり)を選択

特定口座・源泉徴収ありの場合は、原則、確定申告を行わなくても良いことになっております。

こちらの場合は、配当所得の20.315%の源泉徴収のみとなります。

確定申告しませんので、扶養控除等の判定にも影響しません。

※1 累進税率について(国税庁より抜粋)

| 課税される所得金額 | 税率 | 控除額 |

|---|---|---|

| 1,000円 から 1,949,000円まで | 5% | 0円 |

| 1,950,000円 から 3,299,000円まで | 10% | 97,500円 |

| 3,300,000円 から 6,949,000円まで | 20% | 427,500円 |

| 6,950,000円 から 8,999,000円まで | 23% | 636,000円 |

| 9,000,000円 から 17,999,000円まで | 33% | 1,536,000円 |

| 18,000,000円 から 39,999,000円まで | 40% | 2,796,000円 |

| 40,000,000円 以上 | 45% | 4,796,000円 |

※2 外国法人から受ける配当等、特定目的信託に係る配当等、特定目的会社から支払を受ける配当等、投資法人から支払を受ける配当等、特定受益証券発行信託の収益の分配に係る配当等などは、配当控除の対象となりません。

※3 上場株式等に係る譲渡損失と申告分離課税を選択した上場株式等に係る配当所得との損益通算の特例の適用を受けている場合にはその適用後の金額、上場株式等に係る譲渡損失の繰越控除の適用を受けている場合にはその適用前の金額になります。

YouTubeやブログで解説されているのは『特定口座源泉徴収あり』

今、FIREブームであることもあり、投資系のYouTuberも沢山いて、得られた配当金にかかっている税金をどうすれば取り戻せるか解説されている動画や、ブログなども沢山あります。

私のだんなも信者のように毎日見ている、リベラルアーツ大学の両学長や、会計士のパセイオさんなども、配当金の節税術について解説をして下さっています。

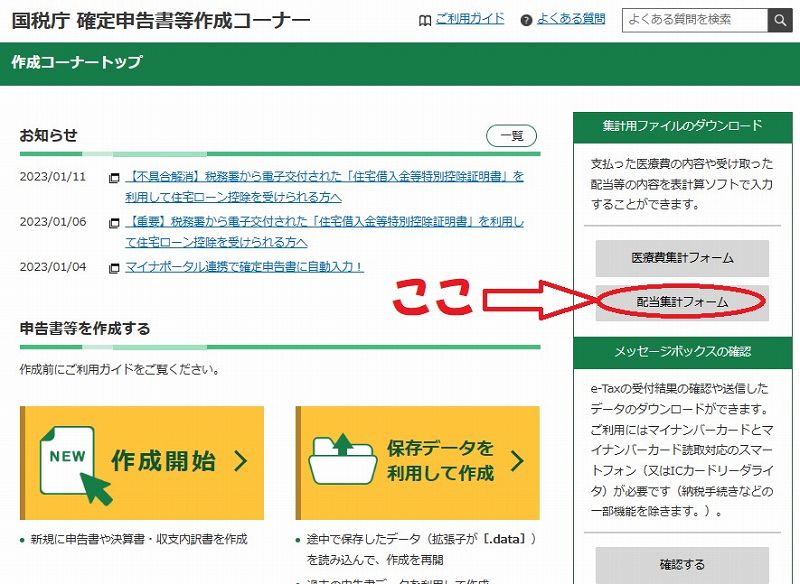

そこで、我が家でも今年得られた配当金を確定申告で取り戻すべく国税庁の確定申告サービスを使って、シミュレーションをしてみました。

しかーし、、、両学長や、パセイオさんの動画などの動画を見ながら、国税庁の確定申告サービスで入力を開始した私ですが、さっそくつまずいてしまいました。

理由は、だんなの証券口座が、『特定口座の源泉徴収なし』であったこと。。。

YouTubeでもブログでも紹介されている配当金の節税術は、証券口座が『特定口座の源泉徴収あり』を前提に作られています。

なぜ、あなたの証券口座は『特定口座の源泉徴収なし』なの?

『源泉徴収あり』口座だと、証券会社が、年間取引報告書の詳細まで作成してくれるから、

それを入力するだけで申告書の作成が出来るのに、なんだか訳わかんないじゃない!!

『源泉徴収あり』口座だと、株式の売却の都度税金を取られるし、年末に向けて税金の調整をする為にも、『源泉徴収なし』口座の方が良いとむかーし、口座を開設した時に本で読んだんだよ。

実際に節税対策もしたし。

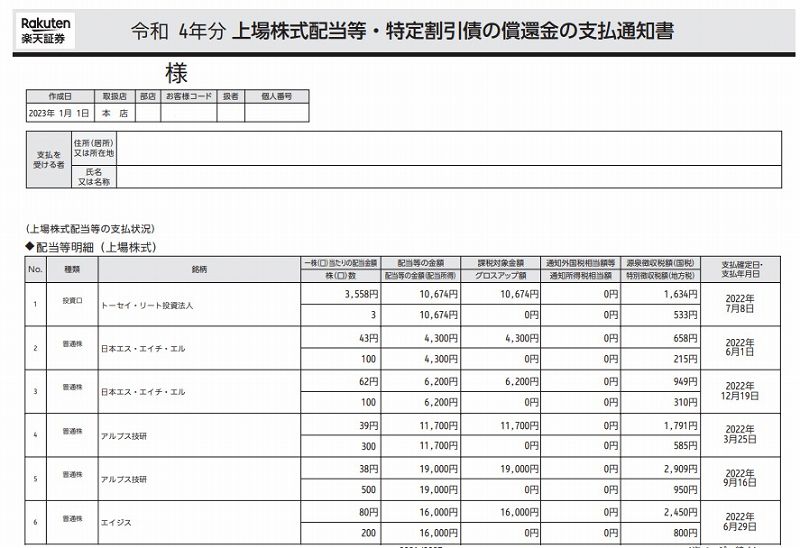

そこから色々勉強をし、まず、分かったことは、『特定口座の源泉徴収なし』の証券口座を使っている人が、配当控除の為に確定申告をする場合、証券会社から交付される配当金の源泉徴収税額などが記載されている年間支払通知書から内訳書(配当集計フォーム)転記し、自分で源泉徴収額などの合計を取りまとめる必要があるということです。

自分ではやり方が分からずに、東京、横浜、川崎の税務署に電話して色々とやり方を聞きましたが、答えが全て違うという結果(>_<)

税務署の人も、源泉徴収なしの特定口座で、わざわざ確定申告して、節税しようという人が少ないので、配当集計フォームの作成方法等、詳しく知っている人が少ないということだと思います。

その中でも、シックリとコレだと言う答えを下さった、税務署の職員さんのお言葉を信じて、配当集計フォームを作成しました!

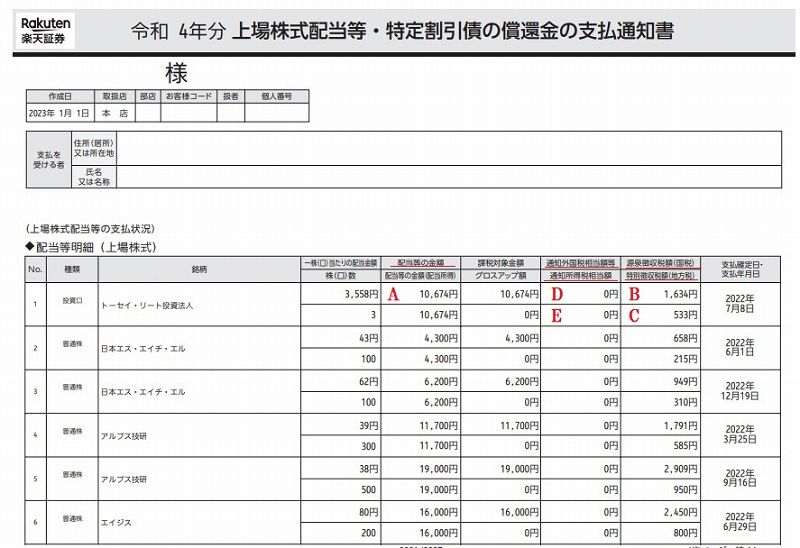

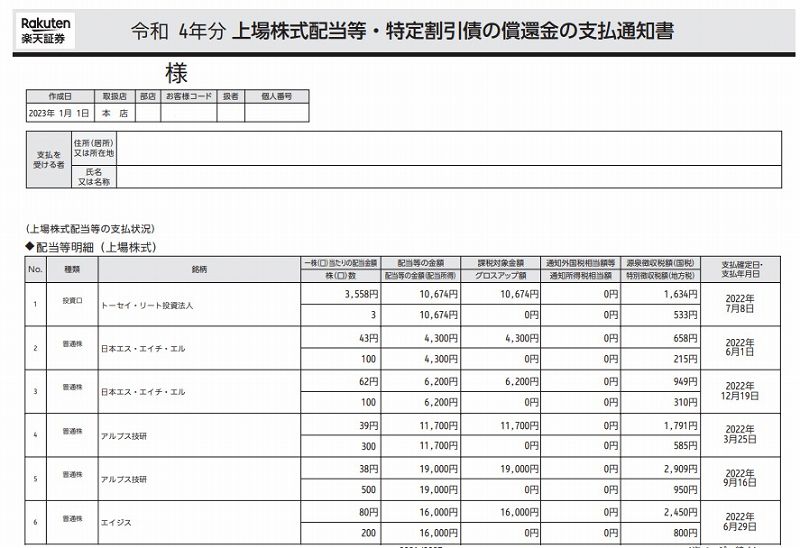

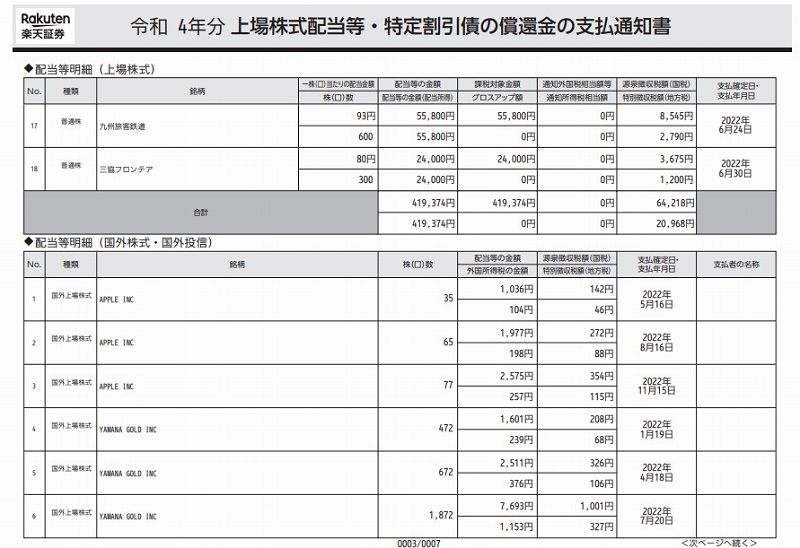

受け取った配当金については、楽天証券の場合、マイメニュー>取引報告書等(電子書面)に1年分の配当金の受取額、源泉税の額等が記載された年間支払通知書が交付されますので、それを確認します。

この作業、超めんどくさいから、来年からは源泉徴収ありに変更してくれない?

了解しました。変更申請をしておくぞ。

『特定口座の源泉徴収なし』とは

特定口座の源泉徴収なしとは、どんな口座かと言うと。

・売却益があった場合、年末に確定申告をして売却益分の譲渡所得税を支払う必要がある証券口座です。(源泉徴収あり口座では、売買の都度に源泉されるか、還付されるかを証券会社が行ってくれます。)

・配当金については、源泉徴収あり口座と同じく、所得税、住民税を差し引かれた金額が入金される。

これだけを読むと、絶対に源泉徴収あり口座の方が、確定申告も不要だし楽ですよね?

ただ、だんな曰く、税金を支払うまでの間もその税金額も運用できるから、お得だと言う訳です。

でもですよ、私たちの投資は、中長期的な投資スタンスなので、売買は頻繁には行わないし、売却益が出たとしても(今年も60万円程度)なので、その程度なら源泉徴収なしのメリットはほとんどないと思われます。

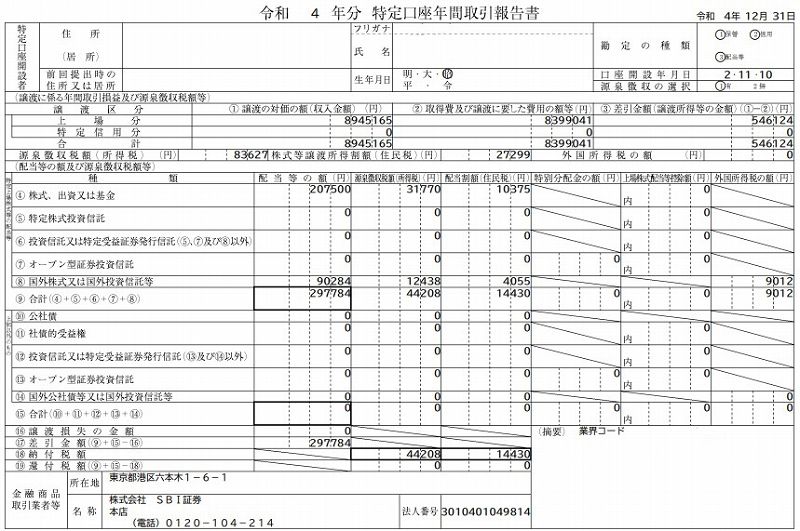

そして、特定口座で源泉徴収なしの場合の年間取引報告書はこんな感じです。

1ページ目↓

.jpg)

2ページ目↓

.jpg)

そうなんです。

2ページ目が全くの白紙なので、配当金についていくら源泉徴収されているか分からないんです。

例えば、会計士YouTuberのパセイオさんの動画は、実際に国税庁の確定申告サービスを画面で見ながら入力することが出来るので、私も沢山勉強をさせて頂きました。

しかしながら、いずれも『特定口座の源泉徴収あり』で株式投資をしている方向けであったので、源泉徴収なしの口座を利用しているうちのだんなの場合、動画のとおり簡単には申告書を作成することは出来ませんでした。

ちなみに、『特定口座の源泉徴収あり』で運用している私のSBI証券の年間取引報告書は↓こんな感じです。

ちゃんと、配当金毎の税金の内訳を証券会社が作成をしてくれています

『特定口座の源泉徴収なし』の配当控除を受ける際の注意点

確定申告をして配当控除を得る作業をして、その他いろいろと分かったこともあります。

分かったことを列記すると、以下のようなことです。

- 配当控除を申告する場合は、『特定口座で源泉徴収あり』にしないと、配当集計フォームの作成

などめんどくさい作業が必要であること。 - 配当金を受けとる際、所得税15.315%と住民税5%の合計20.315%の税金が徴収されています。

配当金について、総合課税で申告した場合、配当控除が受けられます。

配当控除は(課税所得が1,000万円以下の場合、所得税で10%、住民税で最大で2.8%)の控除が受けられます。

総合課税で申告した場合、通常の住民税の税率は10%なので、2.8%の控除を差引くと住民税7.2%の適用となります。

もともとの配当から徴収されている、住民税率5%を超えてしまいます( ;∀;)その為、住民税については、住民税申告不要制度を活用して、既に徴収されている住民税5%のみで終了させたいので、何か方法はないかと調べたところ、各種サイトや動画で紹介されいる、”住民税申告不要”のチェックボックスにチェックを入れるだけで、住民税申告不要となります!って言うのを発見。

しかし、『特定口座で源泉徴収あり』の場合のみに可能であるということ。

『特定口座で源泉徴収なし』の場合でも、配当所得のみで、譲渡所得が無ければ可能です。

結果、ウメままは所得税についてはお得になりますが、住民税については損することになります(;´∀`)

※2024年より『住民税申告不要』は廃止されましたので、総合課税で申告する方は、住民税は10%になります。改悪ですね。。 - 住宅ローン控除適用の前に、配当控除は適用されるということ。

などです。

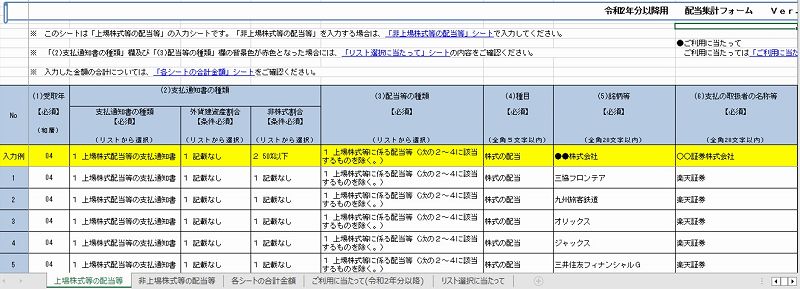

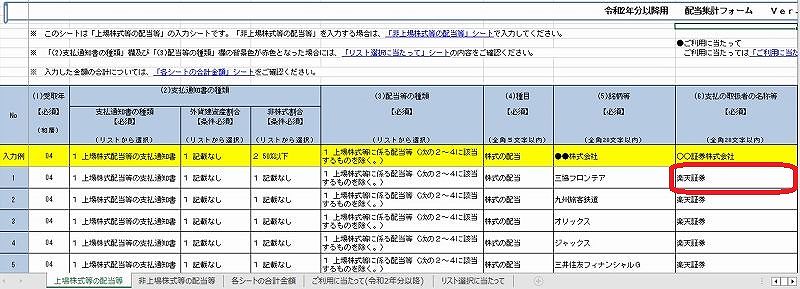

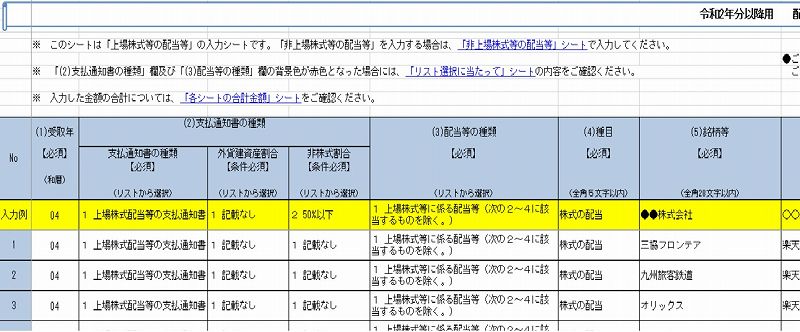

『特定口座の源泉徴収なし』の配当集計フォームの入力方法

用意するもの

- 配当集計フォーム

- 年間支払通知書

配当集計フォームは ↓ このような様式です。

2. 年間支払通知書 ⇒ マイメニュー>取引報告書等(電子書面)>年間支払通知書

配当集計フォームには、国内株式と外国株式の両方を一緒のシートに入力します。

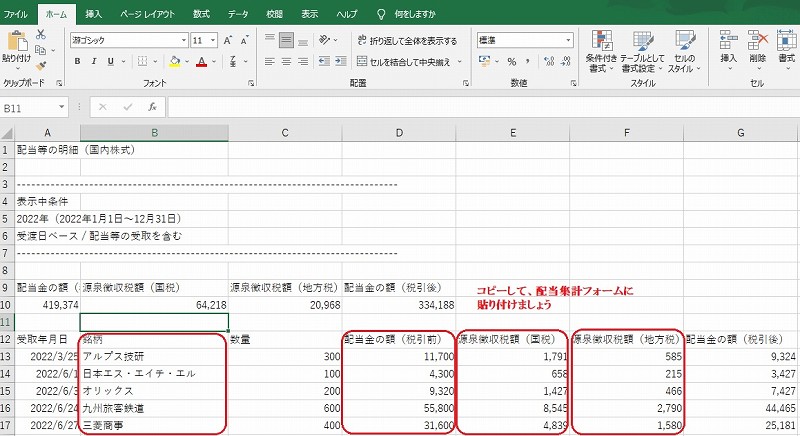

配当集計フォーム作成に便利なCSVデータ

PCに詳しい方でしたら、CSVファイルを活用して、コピペして使うのもいいかと思います。

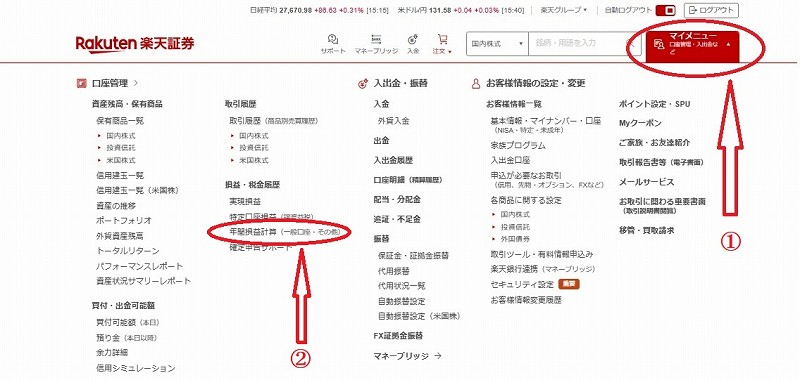

一応CSVのある場所と、手順を載せておきます。(楽天証券の場合です)

楽天証券ログイン→マイメニュー→年間損益計算

配当・分配金等の受取→国内、海外株式等の配当金明細 必要な明細をクリック

CSV④ 日本株式

国内株式等の配当金明細→CSVで保存をクリック

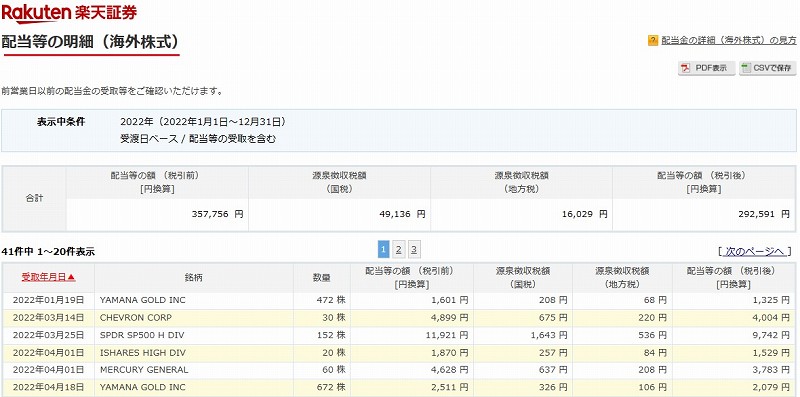

CSV⑥ 外国株式

外国株式等の配当金明細→CSVで保存をクリック

CSV⑤

CSVで保存をクリックすると、エクセルで見ることが出来ます。

必要箇所をコピーして、配当集計フォームに貼り付けて使うと便利です!

配当集計フォーム_国内株式の入力方法

実際に、ウメままが配当集計フォームを作成する時に入力した方法は以下の通りです。

もし、特定口座で源泉徴収なしで確定申告を検討されている方は、同じように入力をして頂くことで

配当集計フォームを作成することが可能になると思います(*ノωノ)

受取年.jpg)

支払通知書の種類.jpg)

支払通知書の種類外貨建資産割合.jpg)

支払通知書の種類非株式割合.jpg)

配当等の種類.jpg)

種目.jpg)

銘柄等.jpg)

※ご自身が取引されている業者を入力してください。

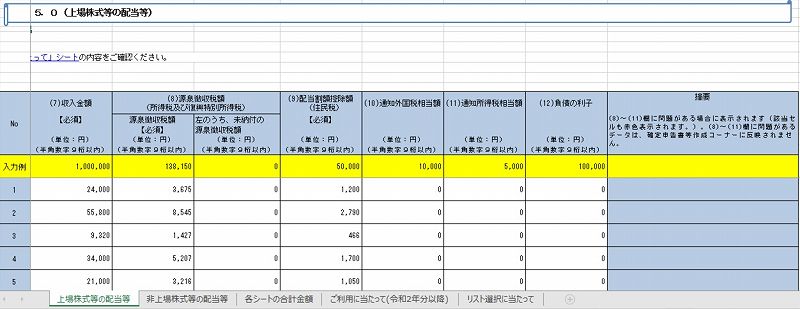

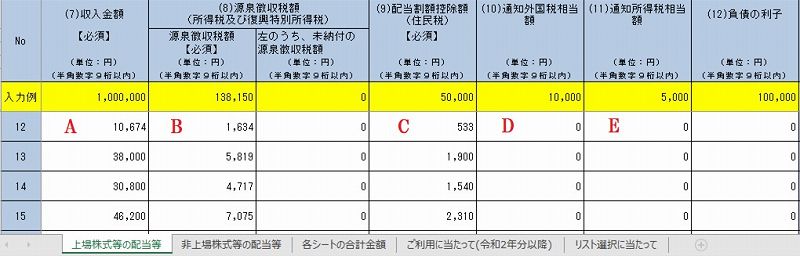

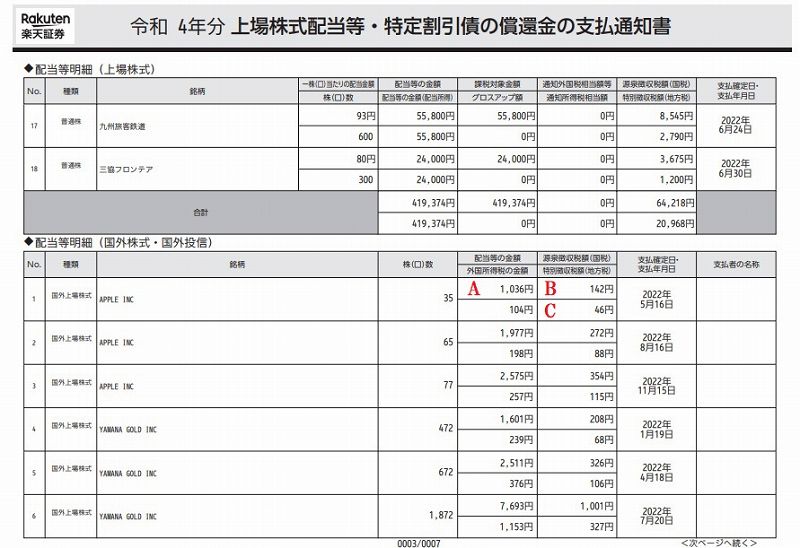

(7)(8)(9)(10)(11)については、年間支払通知書 → 配当等明細(上場株式)欄の

記載通り入力します。

(7) A収入金額は、A『配当等の金額』の欄の金額を記載

(8) B源泉徴収税額(所得税)は、B『源泉徴収税額(国税)』の欄の金額を記載

(9) C配当割額控除額(住民税)は、C『特別徴収税額(地方税)』の欄の金額を記載

(10) D通知外国税相当額は、D『通知外国税相当額等』の欄の金額を記載

(11) E通知所得税相当額は、E『通知所得税相当額』の欄の金額を記載

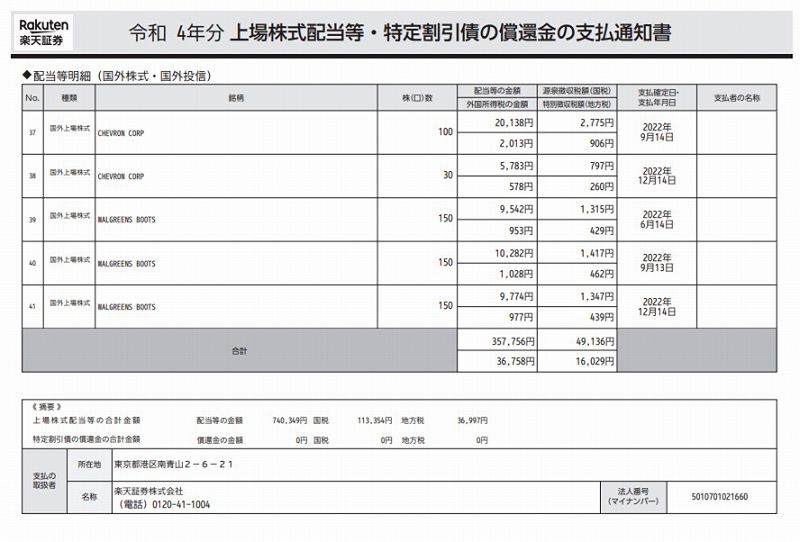

配当集計フォーム_外国株式の入力方法

配当集計フォームに国内株式分の入力が終わりましたら、そのまま外国株式分の入力をしていきます。

外国株式は、(3)配当等の種類は、4.配当控除の対象とならない配当等となりますので注意が必要です。

配当控除とならない配当とは国税庁では下記の様に記載があります。

次の配当などは配当控除の対象になりません。

(1) 基金利息

(2) 私募公社債等運用投資信託等の収益の分配に係る配当等

(3) 国外私募公社債等運用投資信託等の配当等

(4) 外国株価指数連動型特定株式投資信託の収益の分配に係る配当等

(5) 特定外貨建等証券投資信託の収益の分配に係る配当等

(6) 適格機関投資家私募による投資信託から支払を受けるべき配当等

(7) 特定目的信託から支払を受けるべき配当等

(8) 特定目的会社から支払を受けるべき配当等

(9) 投資法人から支払を受けるべき配当等

(10) 確定申告不要制度を選択したもの

(11) 申告分離課税制度を選択したもの

配当控除に対象とならない配当には、 J-REIT等も含まれます。

それでは外国株式分を配当集計フォームに入力していきましょう。

J-REIT等についても、外国株式と同じ記入の仕方になります。

2. 年間支払通知書 ⇒ マイメニュー>取引報告書等(電子書面)>年間支払通知書

支払通知書の種類.jpg)

税務署に確認しましたが、記載なしで問題ないとのことでした。

投資信託の場合は記載通り入力する。

支払通知書の種類外貨建資産割合.jpg)

支払通知書の種類非株式割合.jpg)

※配当控除の対象にはなりませんが、外国税額控除の対象となりますので、必ず入力しましょう。

配当等の種類 外国株の場合.jpg)

種目.jpg)

※ご自身が取引されている業者を入力してください。

(7)(8)(9)(10)(11)については、年間支払通知書 → 配当等明細(国外株式・国外投信)欄

に記載通り入力します。

(7) A収入金額は、A『配当等の金額』の欄の金額を記載

(8) B源泉徴収税額(所得税)は、B『源泉徴収税額(国税)』の欄の金額を記載

(9) C配当割額控除額(住民税)は、C『特別徴収税額(地方税)』の欄の金額を記載

(10) 通知外国税相当額は、記載がないので 0

(11) 通知所得税相当額は、記載がないので 0

金額の入力ABC

当初は、外国株式について、外国税額控除を利用し、外国税額である10%を取り戻そうとしていたのですが、我が家の場合は、住宅ローン控除というリーサルウェポンを持っているため、所得税の全て、住民税の控除上限まで最大限税金を取り返せることが分かったので、今年は外国税額控除を取ることは出来ませんでしたが、このあたりも何度も確定申告作成コーナーに入力し、ネットで調べたおかげで分かったことです。

これで、やっと配当集計フォームの作成が完了しました。

お疲れさまでした(;´∀`)

次回はこの配当集計フォームを使って、確定申告で『配当控除』をやっていきます。

また見て下さいね(≧▽≦)

コメント