クマ美

クマ美相場が落とし穴を飛びこえて、暴騰すれば利益が無限大になる戦略。

コールバックスプレッドのことだモン。

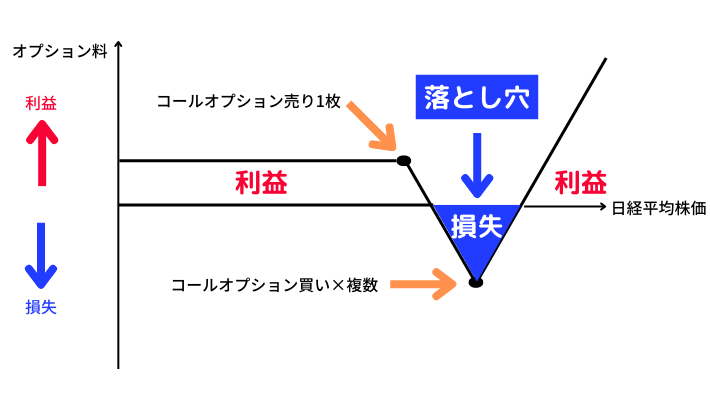

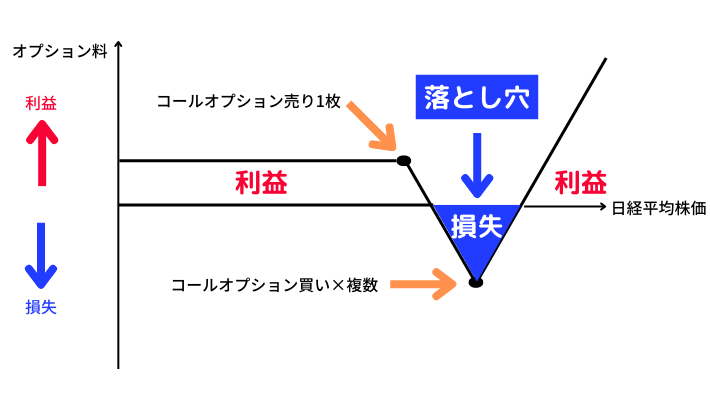

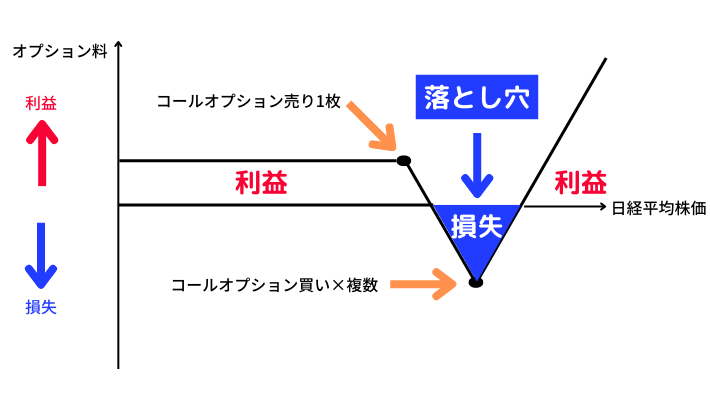

「コールバックスプレッド」には、1か所だけ「落とし穴」があります。

日経平均株価が「その場にじっとしてくれてもいい」のですが、じっとしている先の「落とし穴」を飛びこえて上昇すれば、利益無限大になる投資戦略。

おもしろいと思いませんか?

コールバックスプレッドは、暴騰相場で利益が無限大になるオプション戦略の1つです。

基本オプション取引で相場の暴騰にそなえる戦略は、オプション料を支払うことで「掛け捨て保険」になってしまいます。

しかしコールバックスプレッドは、「オプション料を受け取りながら暴騰にそなえられる」という夢のようなオプション戦略です。

「掛け取り保険」

本記事ではコールバックスプレッドについて、シミュレーションを加えてわかりやすく解説しています。

コールバックスプレッドへようこそ💘

- 九州を拠点に自動車販売店を経営

- 2015年より金融系ブログ作成

- ほったらかし投資が座右の銘

コールバックスプレッド

本記事のオプション取引は、「日経平均株価」を対象にしている「日経225オプション取引」です(日経平均株価とは?)。

日経225オプション取引については、日経225オプションとは?|コール、プットなどの用語を解説!をご参考ください。

コールバックスプレッドは利益無限大

クレジットスプレッドでATMから遠めのコールまたはプットを、近めのものより2倍以上枚数を多く買う戦略

投資用語集

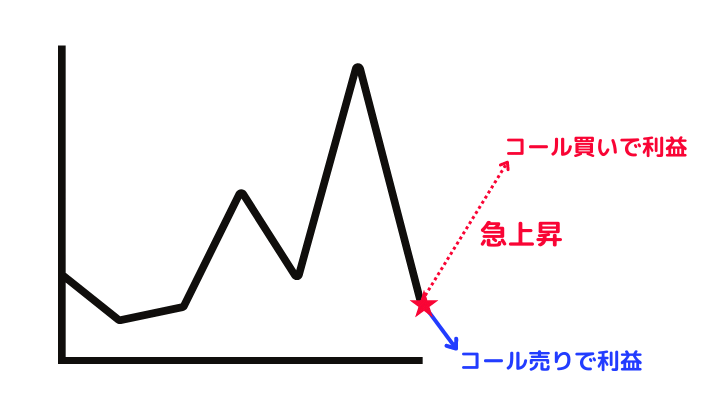

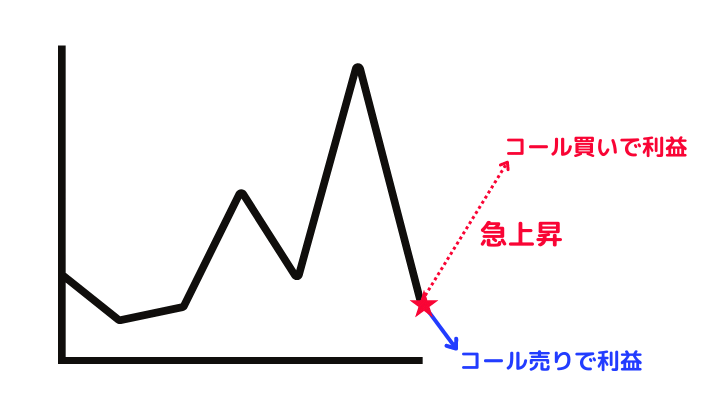

コールバックスプレッドは、「相場は大底付近かもしれないけど、まだ下がるかもしれない」「逆にそろそろ大きく上げるかもしれない」という、【相場は下がり続けるだろうけど、急上昇するかもしれない局面】で威力を発揮します。

コールバックスプレッドの仕掛けどき

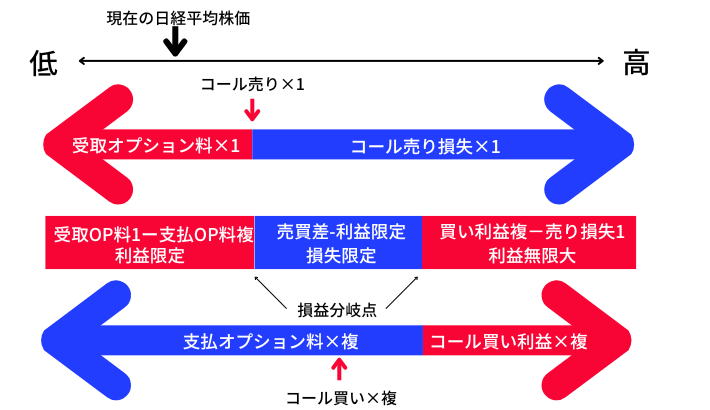

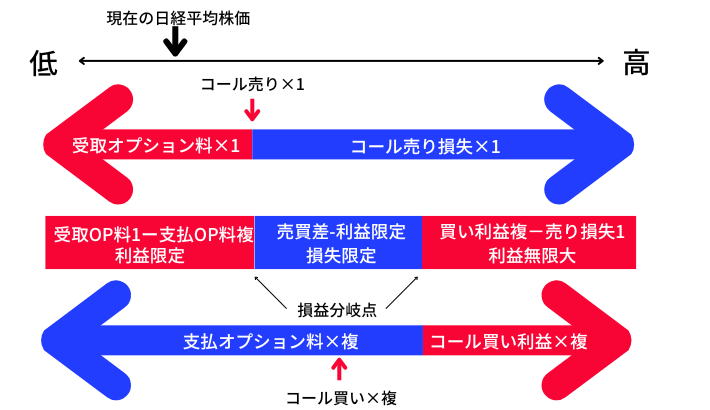

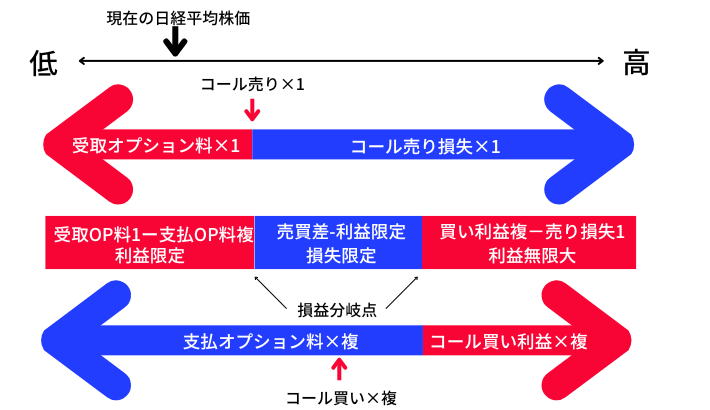

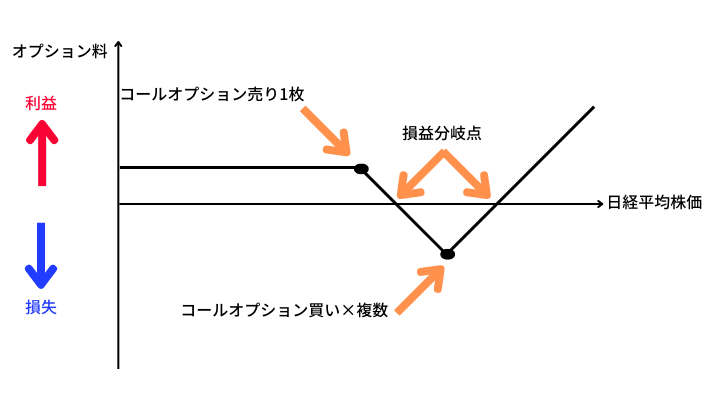

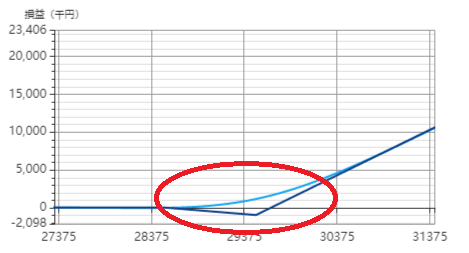

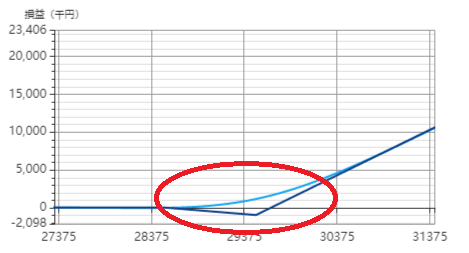

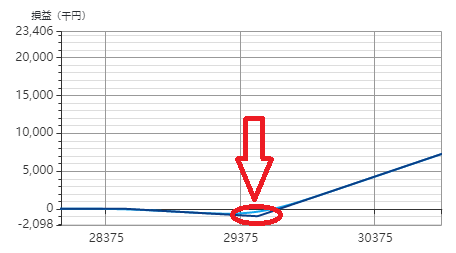

上図の通りコールバックスプレッドは、このまま日経平均株価は下落してもいいし、大きく急上昇してもいいという欲張りなオプション戦略です。

日経平均株価が大きく上がった場合、枚数の多い買いからの利益(複数)が売りの損失(1つ)を上回ります。

暴騰の先に壁はないので、利益は無限に大きくなります。

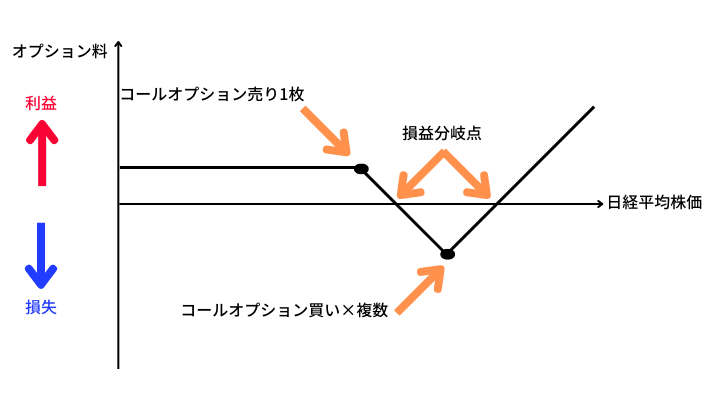

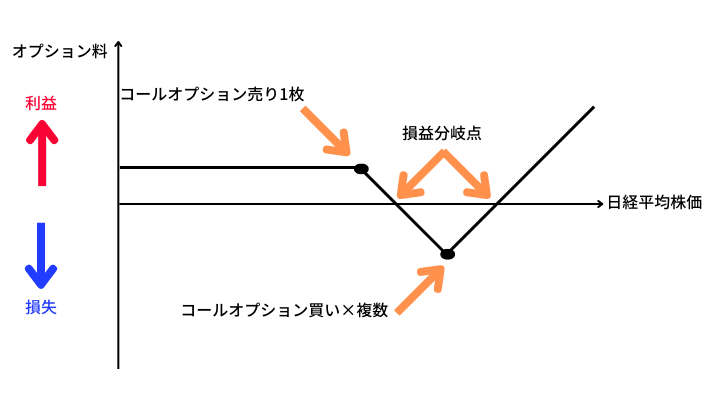

コールバックスプレッドの損益図

具体的には、現在の日経平均株価(アット・ザ・マネー)に近いコールオプションを1枚売って、遠いコールオプションを複数枚買います。

*必ず同じ満期日のオプション

コールバックスプレッド(満期日)

コールバックスプレッドは、同じ枚数のオプションを売り買いする「クレジットスプレッド」の「強化バージョン」といった感じですね。

クレジットスプレッドについては、オプション取引|クレジットスプレッドとは?わかりやすく解説をご参考ください。

基本形

コールバックスプレッドは、「受け取りオプション≧支払いオプション料」、もしくは「デルタニュートラル」が基本の形です。

受け取りオプション料≧支払いオプション料とすることで、利益になる範囲が2つで損失の範囲(落とし穴)が1つになります。

落とし穴に落ちなければ、その先(下図右側)は利益無限大です( 下図左側は利益限定)。

コールバックスプレッドの落とし穴(満期日)

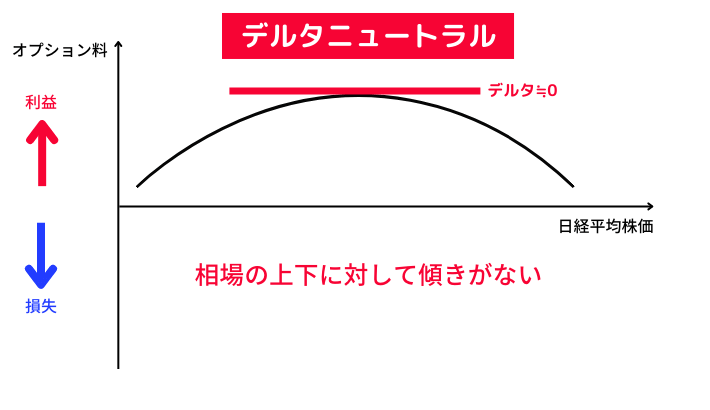

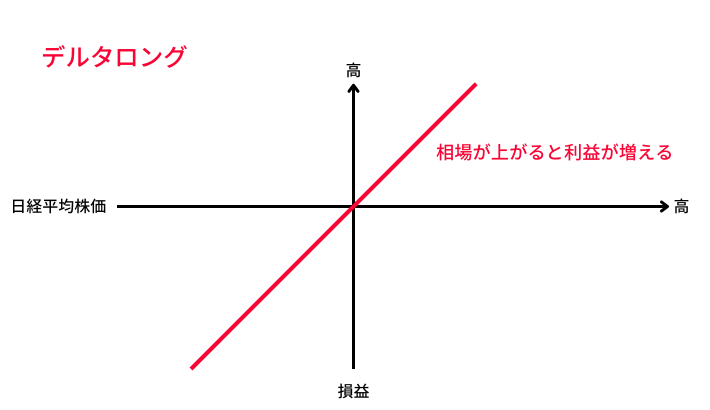

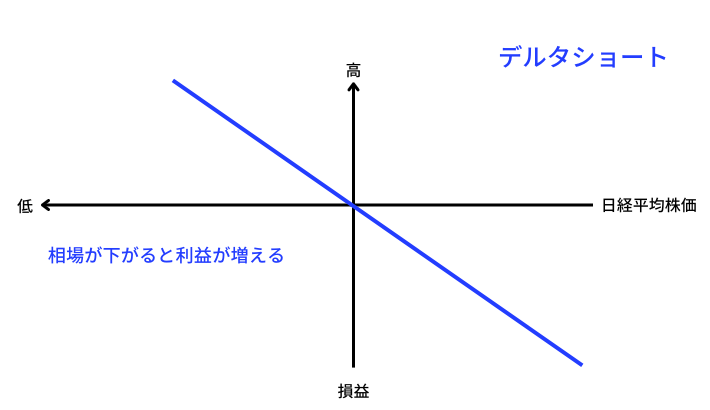

それぞれのオプションのデルタ値を、合計して0に近づけることで(足し算引き算)、損益グラフの傾きが無くなります(平行に近づく)。

デルタについては、初心者向け|オプション取引のデルタをわかりやすく解説します!をご参考ください。

すなわち、相場が上下どちらに動いてもいい状態。

デルタ値が低いコールオプションを、できるだけ多く買うこと(売りのデルタ値に近づける範囲内)が勝利への近道です。

具体的なデルタの計算方法は、「シミュレーション」で後述します。

デルタニュートラル

掛け取り保険

一般的に、オプション取引の利益無限大(オプション買い)は掛け捨てです(掛け捨て保険)。

したがって、予想がはずれたら1円も利益になりません。

しかしコールバックスプレッドは、「オプション料を受け取りながらも暴騰で利益無限大」になる、めずらしいオプション戦略です。

ぜひ、コールバックスプレッドをマスターしてほしいと思います。

効率

現在の日経平均株価(アット・ザ・マネー)に近いコールオプションを1つ単体で買うよりも、遠いコールオプションを複数枚買って、近いコールオプションを1枚売るほうが資金効率がいいです。

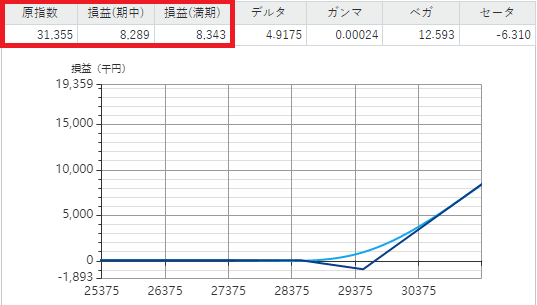

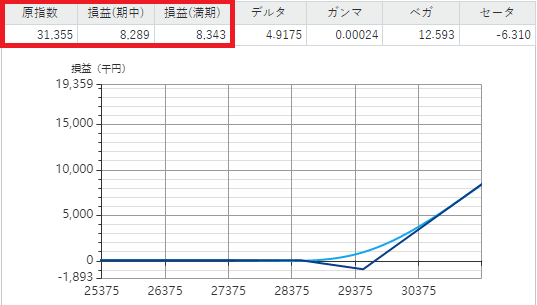

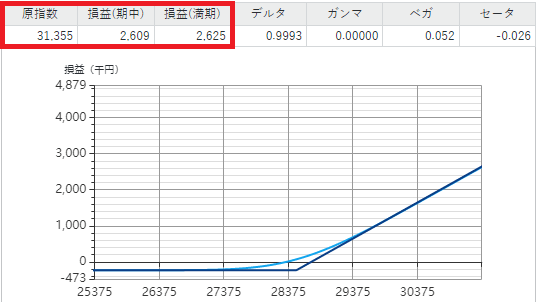

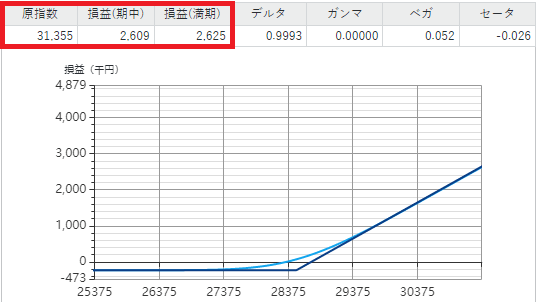

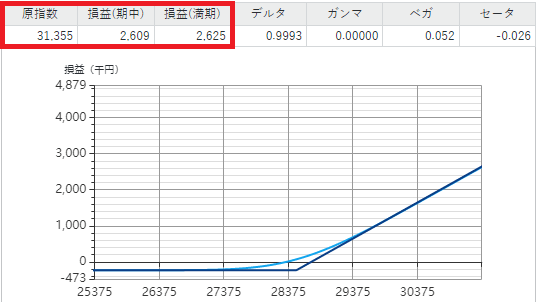

日経平均株価28,250円でエントリー

- 上左図=コールオプション28,500円売り1枚と、コールオプション29,500円買い6枚(必要証拠金333,000円)

- 上右図=コールオプション28,500円買い1枚(オプション料230,000円)

満期日の日経平均株価が、31,355円だった場合の損益は以下の通りです。

- コールバックスプレッドの必要証拠金は「330,000円」で、満期日の利益は「8,343円」。

- コールオプション単体のオプション料は「230,000円」で、満期日の利益は「2,625円」。

日経平均株価が28,500円以下でも利益で、暴騰したときの利益が大きいコールバックスプレッド。

日経平均株価が28,500円以下では損失で、暴騰したときの利益が小さいコールオプション単体買い。

コールバックスプレッドのほうが、断然資金効率がいいですね。

日経225オプション取引の実際の金額は1,000倍なので、利益はそれぞれ「8,343,000円」「2,625,000円」となります。

インプライドボラティリティ

現在の日経平均株価(アット・ザ・マネー)から離れたオプションの方が、「インプライドボラティリティ」(IV)が高い(値幅が大きい)ので、離れたコールオプションを複数枚買うことで、取引が有利になります。

インプライドボラティリティ(IV)については、オプション取引|ボラティリティをわかりやすく解説!をご参考ください。

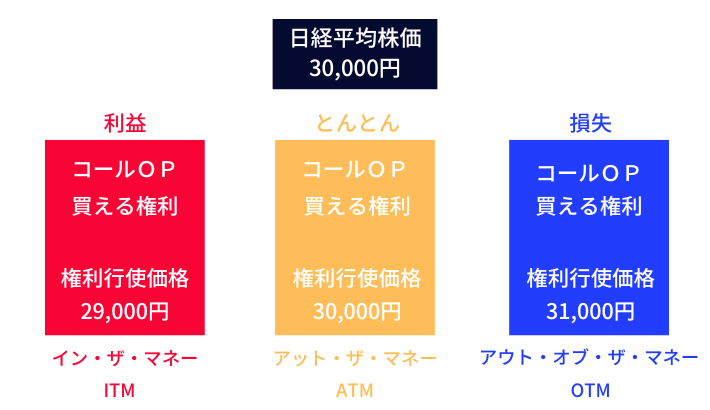

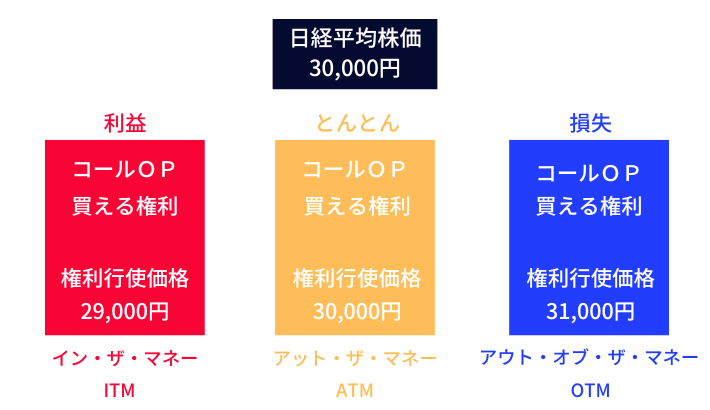

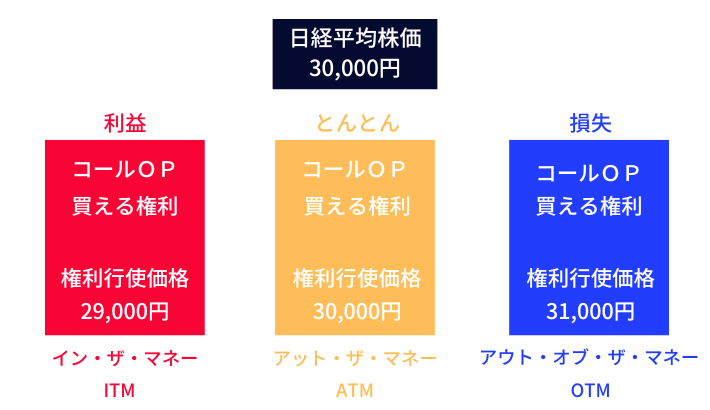

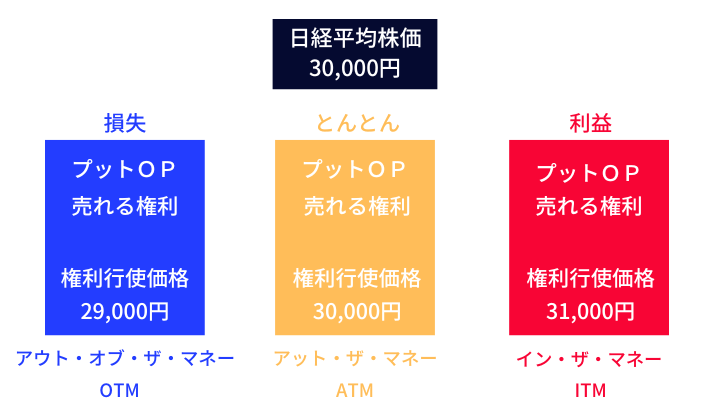

IVが高くなれば(変動幅が大きい)、ポジションが「イン・ザ・マネー」になる確率が高くなるので、需給の関係でオプション料も上がるからです(イン・ザ・マネーとは?)。

- IVが上がる=オプション料が高くなる。

- IVが下がる=オプション料が安くなる。

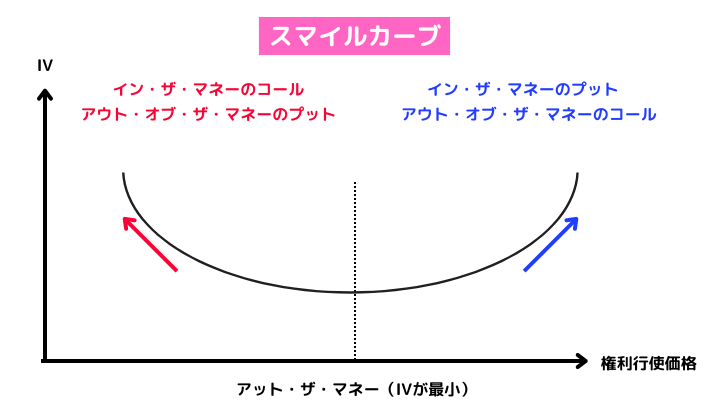

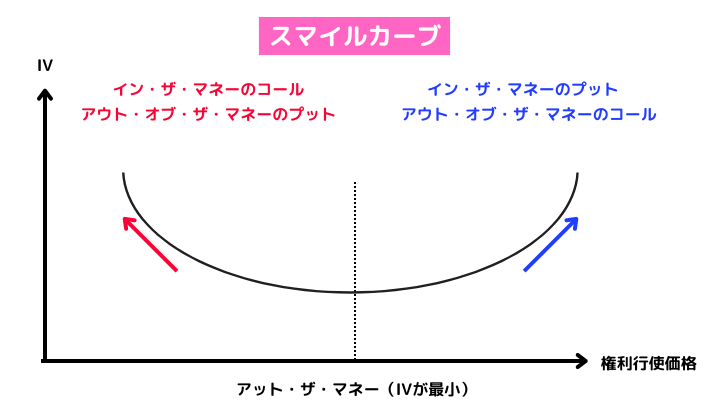

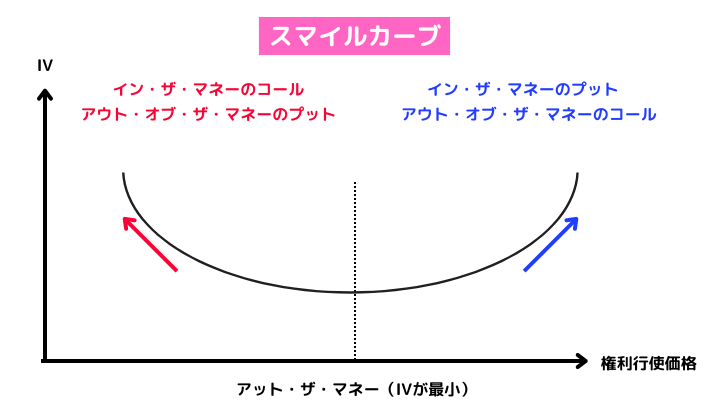

スマイルカーブ

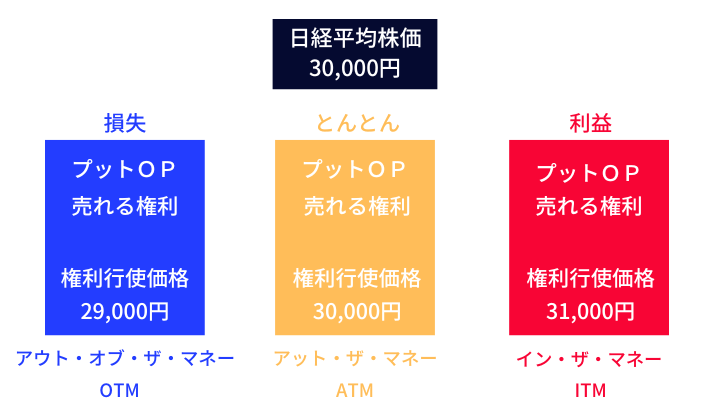

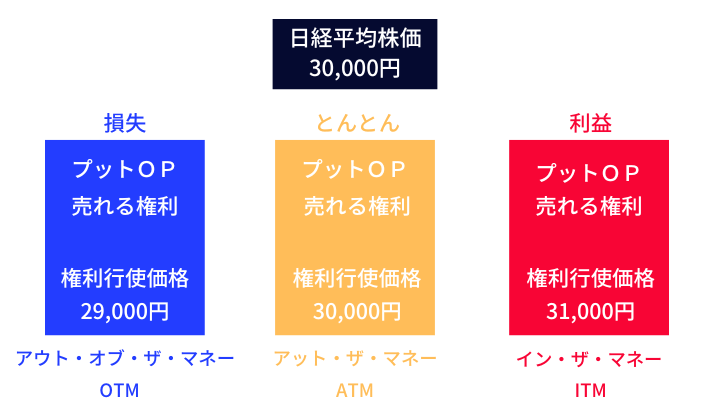

- 「イン・ザ・マネーのプット」と「アウト・オブ・ザ・マネーのコール」は、権利行使価格が高くなるほどATMから離れるのでIVが上昇。

- 「イン・ザ・マネーのコール」と「アウト・オブ・ザ・マネーのプット」は、権利行使価格が低くなるほどATMから離れるのでIVが上昇。

「ITM」「ATM」「OTM」

タイムディケイ

日経平均株価に近いコールオプション(オプション料が高い)を売ることで、「セータ」の影響(タイムディケイ)が大きくなります。

セータについては、オプション取引|セータとは?わかりやすく解説します!をご参考ください。

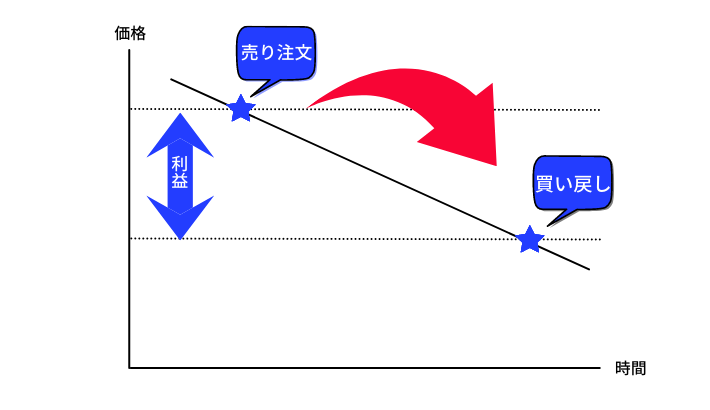

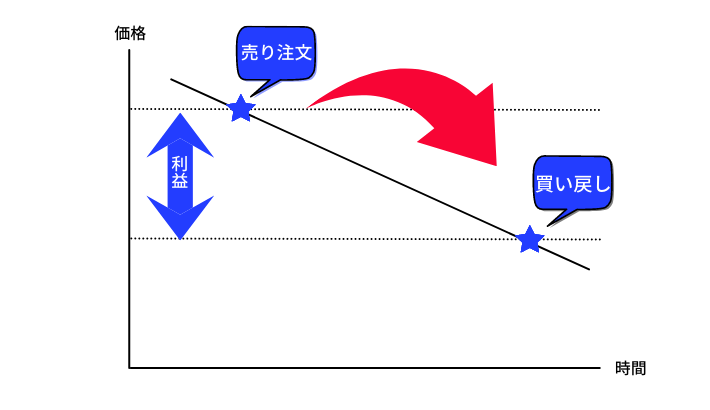

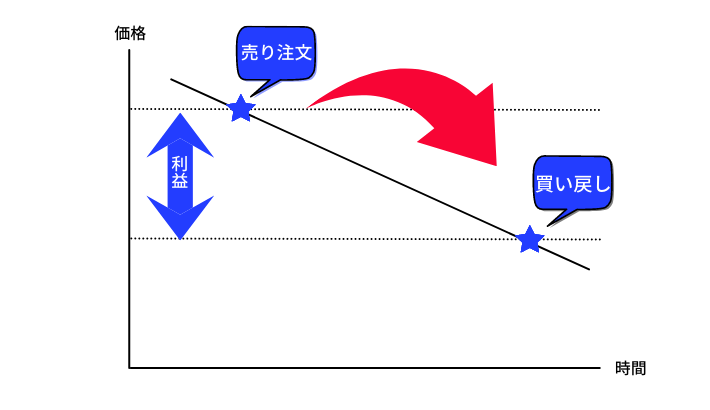

買っているコールオプションは、時間価値の減少により日々値下がりしていきますが、売っているコールオプションは値下がりすることで利益(空売り)が生れるからです。

空売り

すなわち、コールオプション買いの損失(日々生まれる)を、コールオプション売りの利益(日々生まれる)が補ってくれます。

しかしコールバックスプレッドは、売りよりも買いの枚数が多いので早めの決済を心がけてください。

調整

コールバックスプレッドは、相場の状況に合わせた調整が必要となります。

買いのオプション料が同じ場合の比較

受取オプション料>支払いオプション料

- 日経平均株価がどこまで下落しても、「受取オプション料-支払いオプション料」が限定の利益。

- 買いのポジションが少なくなるので最大利益が少ない。

受取オプション料<支払いオプション料

- 日経平均株価がどこまで下落しても、「支払いオプション料-受取オプション料」が限定の損失。

- 買いのポジションが多くなるので最大利益が大きい。

買いのオプション枚数が同じ場合の比較

コールオプション売りの権利行使価格と、買いの権利行使価格の差が小さい(権利行使価格とは?)

- 損失になる日経平均株価の範囲が狭くなる。

- 最大損失が小さくなる。

- 限定利益が小さくなる。

- 最大利益が大きくなる。

コールオプション売りの権利行使価格と、買いの権利行使価格の差が大きい

- 損失になる日経平均株価の範囲が広くなる。

- 最大損失が大きくなる。

- 限定利益が大きくなる。

- 最大利益が小さくなる。

相場の状況にあわせて、上手にエントリーしてください。

シミュレーション

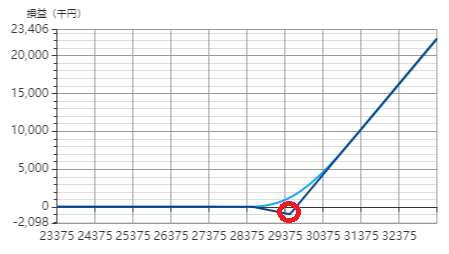

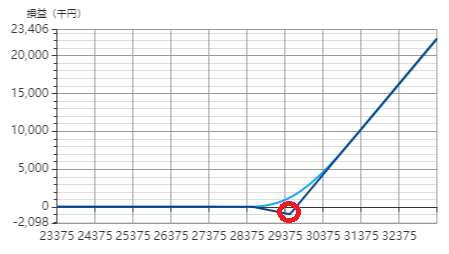

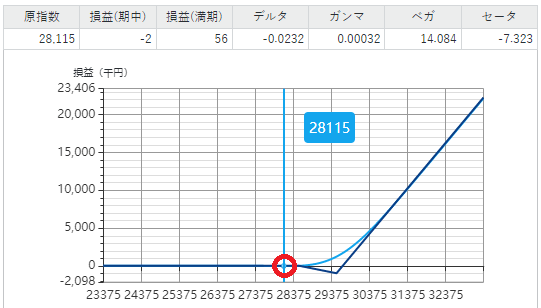

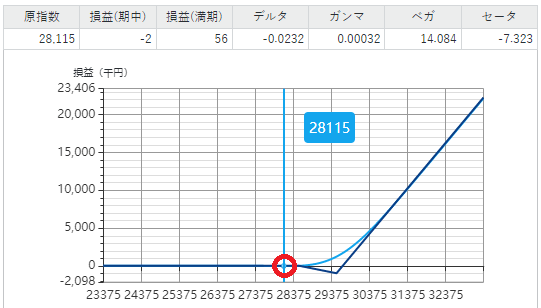

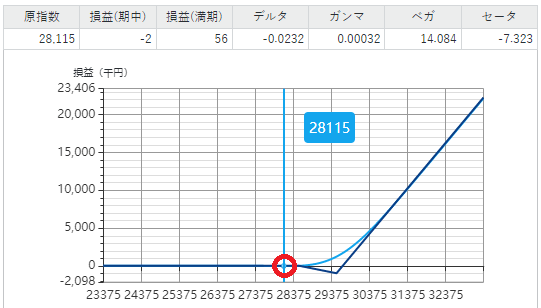

実際に、SBI証券の「損益シミュレーター」でコールバックスプレッドをシミュレーションしてみます。

エントリー

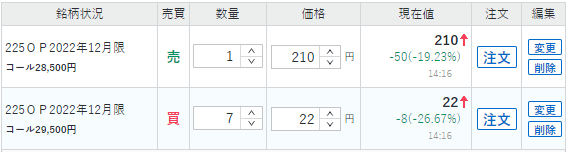

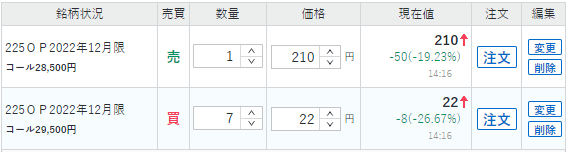

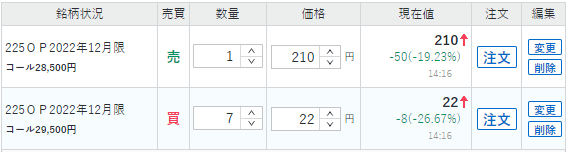

日経平均株価が28,250円のときに、コールオプション28,500円を1枚売って、コールオプション29,500円を7枚買いました。

エントリー

満期日の最大損失

- コールオプション買いの利益は無限大。

- コールオプション売りの限定利益は、210円ー(7×22円)=54円(実際は54,000円)。

- 最大損失(満期日)は、29,500円ー28,500円ー54円=946円(実際は946,000円)。

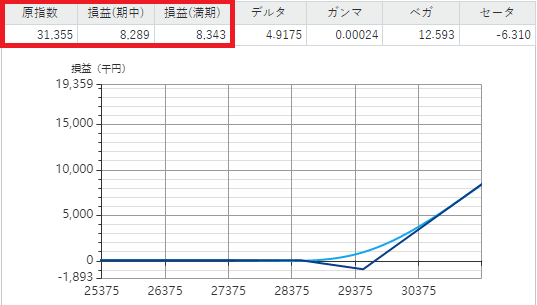

デルタニュートラル

| オプション | 枚数 | 価格 | IV | デルタ | ガンマ | ベガ | セータ |

| コールオプション28,500円売り | 1 | 210円 | 13.94 | -0.3914 | -0.00050 | -21,272 | 10.394 |

| コールオプション29,500円買い | 7 | 22円 | 13.72 | 0.0615 | 0.00016 | 6.726 | -3.284 |

コールオプション29,500円を7枚買うことで(0.0615×7)、デルタが0.0391(0.4305-0.3914)と0に近づきました。

デルタを0(グラフの傾きを平行)に近づけたことで、相場の上下が気にならなくなります。

デルタの傾き

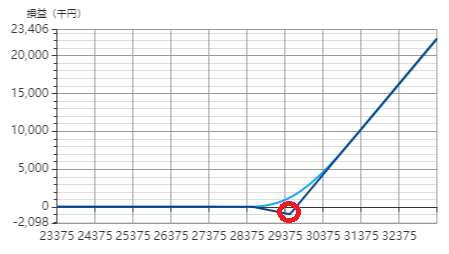

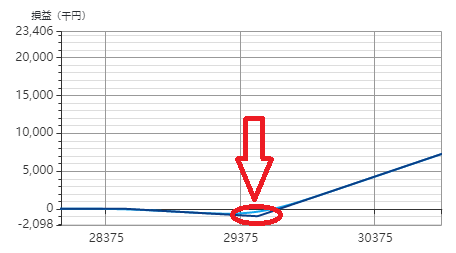

エントリー日の損益

- 水色のグラフ=エントリー日の損益

- 青色のグラフ=満期日の損益

エントリー日では、日経平均株価が28,065円~28,275円の範囲が損失で最大損失2円です(実際は2,000円)。

28,065円~28,275円の範囲以外では、すべて利益になります。

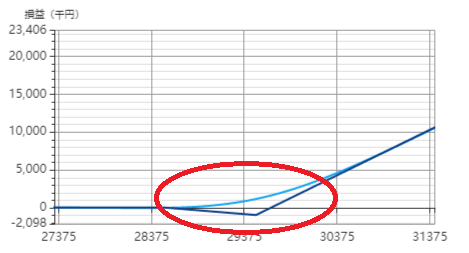

タイムディケィ

オプション料(時間価値)は毎日必ず下がっていくので、エントリー日の損益グラフ(水色線)は、満期日の損益グラフ(青色線)に徐々に近づいていきます(損失になる範囲が増える)。

エントリー日

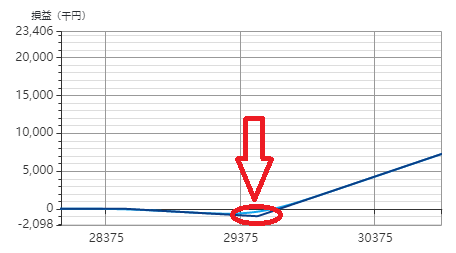

エントリー日から10日後の損益グラフです。

損失になる範囲が、満期日に向けて下がりました。

10日後

コールバックスプレッドは複数枚のオプションを買うので、タイムディケイ(セータ)が大敵です。

できるだけ早めの利益確定か、損切りを行いましょう。

まとめ

- 損失限定(コールオプション売りと買いの権利行使価格の差額から、受取オプション料を引いた額)。

- 日経平均株価が暴騰すれば利益無限大。

- 日経平均株価が下がれば利益or損失限定。

- 受取オプション料をプラスにすることで、「掛け取り保険」になる。

- 安いコールオプションをできるだけ多く買って、売りのデルタ値に近づけたい(デルタを0に近づける)。

- コールオプション買いの枚数が多いので、短期決戦用のオプション戦略。

コールバックスプレッドは、コールオプションを複数枚買うので、オプション料の減少(タイムディケイ)が非常に大きくなります。

したがって、ダラダラとした上昇:下降相場とは相性がよくありません。

相場が上か下に大きく動くときに、安定しているオプション戦略と言えます。

したがって、コールバックスプレッドは数日間の短期戦用戦略と割り切っください。

決して満期日まで持ち越さないようにしましょう。

先物取引は、相場を大きく読み違えると損失はとんでもないことになります。

先物取引については、先物取引はお小遣い程度で(´艸`)|わかりやすく解説します!をご参考ください。

しかしオプション取引は、相場を読みまちがえても利益を生み出せる取引。

コールバックスプレッドの最大の特徴は、相場を大きく読み違えても利益、もしくは少ない損失で済むことです。

- 「ほったらかし投資」とは読んで字のごとく、商品を買ったあとは ”ほったらかし” ているだけの投資方法。

- 「ほったらかし投資」の中身はさまざまだが、投資のプロやAIに売買をまかせるというのが基本。

- 「ほったらかし投資」は、<初心者も始めやすい><少額から始められる><長期投資に有効な>投資方法。

それではまた。

コメント