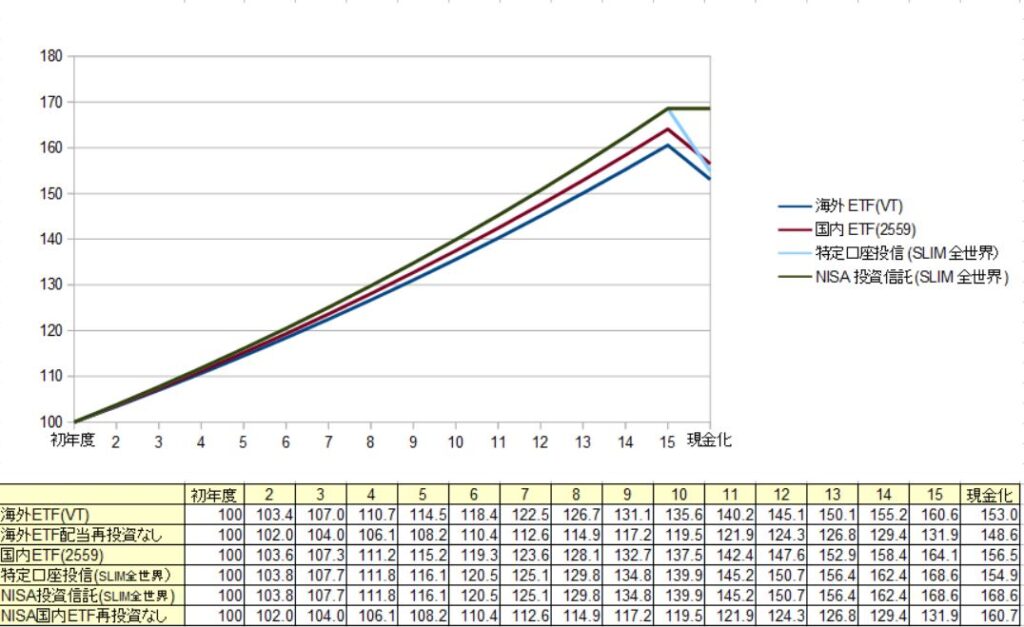

全世界株式に15年投資する前提で、米国上場ETFと国内上場ETF、国内投資信託、さらに新NISAと特定口座でどれだけ運用成績に差が出るかイメージを持つためにざっくりと計算してみました。

契機

運用対応で、以下のことを、考えており、もやもやしています。そこで、もやもやを解消すべく、代表的な商品を念頭に、自分で試算してみることとしました。

・2024年度からの無期限化かつ投資枠拡大の新NISA制度は、特定口座での運用と比較して実際にどれほど運用結果に差異がでるのか。

・海外株式について、確定申告して外国税額控除すると国民健康保険の保険料に影響することもあり、運用中の米国株と米国ETFをそのまま継続保有すべきか。

・2020年度から、外国税額控除がファンドの分配金支払時に調整・適用されることとなった国内ETFと投資信託、米国ETFの運用差異はどれぐらいか。

比較条件

こちらは、商品間の比較が目的のため、かなり簡略化しました。またブログ主が計算を誤っているおそれもありますので、あくまでも大雑把なイメージとご理解ください。

1.税金は以下の通りとして、復興特別所得税、米国ETFの外国税額控除・三重課税は考慮せず。経費率の差も国内投資信託の投信保有ポイント、クレカ投資のポイントも考慮しない。投資信託は無分配で、外国税は取り戻せない前提。ベンチマークの差も考慮しない。為替差損益、為替手数料、ETF購入手数料も考慮しない。

| 米国ETF(VT) (特定口座) | 国内ETF(2559) (特定口座) | 国内投資信託 ( SLIM全世界) (特定口座) | 国内投資信託( SLIM全世界) (新NISA口座) | |

| 分配金課税 | 28% | 20% | 28% | 10% |

| 譲渡益課税 | 20% | 20% | 20% | 0% |

2.100万円一括投資。毎年コンスタントに総資産に対して、税引前キャピタルゲイン2%、インカムゲイン2%、トータルリターン4%が15年間継続する前提とする。15年後に全部売却し現金化する(15年としたのはブログ主が年金受給者となるまでの期間を想定)。

余談ですが、これだけリターンが安定的に継続する机上の空論パターンは、4%ルールが機能し、NISA口座を使えば税引き後約3.8万(100万円の場合。1,000万円であれば38万円 約3万円/月)毎年引き出しつつ元本を永遠に維持できます。

3.ETFの分配金は、年1回と仮定して、税引き後そのまま全額再投資できたと仮定する。ETFの口数は考慮しない。

4.参考のため、ETFは、分配金は再投資せず現金のまま保有した場合のケースも試算する(現金化時にまとめて分配金を足しています。経過時の価格は、元本分のみの表示です)

結果

私見

以下、ブログ主の私見ですが、特定口座であれば商品選びに神経質になる必要はなく、新NISAでは、投資信託であるSLIM全世界一択で問題ないと再確認しました。クレカポイントや投信保有ポイントを使うと少しだけ有利に運用できますし。

・特定口座間で比較すると、外国税額控除の有無の影響は、思ったほど大きくない。

・分配金再投資による複利効果も、15年程度では思ったほど大きくなく、15年も待たず配当金を使うことも選択肢としてはありではないか。特に取崩期に入ったら、複利効果はこの程度と割切のもあり。

・15年程度の運用では、これらの経費率が最低クラスの商品であれば、どんぐりの背比べ状態。海外・国内ETF、投資信託の選択に血眼になる必要は大きくない。既に保有していればあえて乗り換えは不要のレベル。ただ、今後は、積極的に米国ETFに投資する必要はなさそう。一方、国内ETFはこれからの期待が大きい。

・NISAの非課税効果は大きく利用できるだけ利用すべきであるのは明白。特に1000万単位の資産となると絶対金額で大きく差が出る。

まとめ(比較表)

最後に比較の際に考慮しなかった細かい点を整理しておきます。

| 米国ETF(VT) | 国内ETF(2559) | 投資信託 ( SLIM全世界) | 注 | |

| ベンチマーク | FTSE GAWI | MSCI ACWI | MSCI ACWI | VTの方が小型株を幅広く含むが、いずれも全世界株式対象であり差異はない。 |

| 経費率 | ◎ | ○ | ○ | 米国ETFが有利も、国内投資信託も十分な水準にある。VT0.07% 2559,SLIM0.17%前後(推定) 100万円だと700円と1,700円/年のイメージ。 |

| 分配金再投資 | △ | ○ | ◎ | ETFは基準価格未満の分配金の再投資ができない。国内ETFは分配金の課税時に外国税額が調整されるメリットがある。投資信託は税の繰り延べ効果あり。 |

| クレカつみたて | ✗ | ✗ | ◎ | 定額つみたては定額きっちり購入できる投資信託が便利。 |

| 投信ポイント・貸株 | △ | ◎ | ○ | 米国ETFの貸株はSBI証券のみで金利も極小。国内ETFは貸株可能も、証券会社により金利差あり。投資信託のポイントも証券会社により差があり、ポイントも大きくない。 |

| 流動性 | ◎ | ✗ | ◎ | 国内ETFの最大の課題。日々の取引高が大きくない。 |

| 外国税額控除 | △ | ○ | ✗ | 海外ETFは確定申告が必要で手間と国民健保等への影響がデメリット。国内ETFは分配金で調整されるが、NISAで非課税となると調整の機会なく、投資信託同様に10%は取り返せない。 |

| 為替手数料 | △ | ○ | ○ | 米国ETFは購入・売却時に個人で為替取引が必要なため不利。 |

| 三重課税 | ✗ | ○ | ○ | VTは、現地・米国・日本での課税、2559・SLIMは、日本・現地での課税。 |

| 購入手数料 | △ | △ | ○ | ETFは購入手数料無料対象の証券会社が多いが売却時は必要なことが多い。 |

| NISAとの相性 | ○ | ○ | ◎ | NISA枠で保有する限り、税金は分配金の外国所得税10%のみとなる点で相違なし。NISA枠を全部埋める前提なら分配金相当分のNISA枠を消費しない投資信託が最大限枠を活用できる。 |

コメント