「勝率はあまり悪くないはずなのに、なぜか利益が残らない…」そんな悩みを抱えている人は多いのではないでしょうか?

単に勝率に拘っているだけでは、長期間に渡って利益を上げ続けることはできません。

FXにおいて勝率と並ぶ、あるいはそれ以上に重要な指標となるのが、利益率に関わる「リスクリワードレシオ」です。

リスクリワードレシオを有効に扱うことで、過去の成績の検証ができ、今後どのような取引をしていけば良いかが分かります。

特にレバレッジを効かせた取引では、資金管理をしっかり行い、損失を一定の枠に収めることが条件です。

「リスクリワードレシオ」は、そのために必要となる考え方なので、できるだけ早くマスターしておきましょう。

この記事では、リスクリワードレシオの意味や計算方法、勝率との関係や理想的な数値などを詳しく説明いたします。

リスクリワードレシオを活用し、FXの収益性を高めてください。

リスクリワードレシオとは

リスクリワードレシオの英文表記は「Risk Reward Ratio」、略して「RRR」とも呼ばれます。

それぞれの単語の意味は、Risk=危険(損失)・Reward=報酬(利益)・Ratio=比率であり、日本語に訳すと「損益比率」です。

また同じ数値となりますが、利益を「Pay」、損失を「Off」という単語で表し、「ペイオフレシオ」と言うこともあります。

いずれも言葉の通り、取引において発生した・あるいは今後の取引で発生するであろう、損失と利益の比率です。

つまり、リスクリワードレシオとは、過去の取引で発生してきた利益と損失を振り返り、今後はどのような期待値で取引をすべきかの指標と言えます。

なぜリスクリワードレシオが重要なのか?

FXでは、どんなに優秀なトレーダーでも、毎回勝ち続けることはできません。

そこで必要となるのが、負けることがある前提で、それでも利益を残すための取引管理です。

確かに、勝率が高いほうが一般的には利益を残しやすくなるでしょう。

しかし成功しているトレーダーの中には、50%以下での勝率でも、しっかりと利益を残している人がたくさんいます。

それは、損益比率の重要性を深く認識しているからです。小さな利益が出る取引を繰り返せば、勝率は上がります。

しかし、大きな1回の失敗で積み上げた利益が飛んでしまっては、到底うまくは行きません。

例えば、1回の勝ちで1万円の利益を出す取引で、勢いよく9連勝したとします。

しかし10回目の取引で10万円の損失を出したら、最終的にはマイナスです。

逆に、1回の負けで1万円の損失を出す取引で9連敗しても、10回目で10万円の利益を出せばプラスで終われます。

このように、大事なのは勝敗の比率以上に、最終的な損得です。

取引に資金を投じる際には、期待できる採算性になっているのかどうか、明確にしなければなりません。

成功しているトレーダーはリスクリワードレシオを重要視し、リスクと利益が見合っているかを取引前に判断します。

見合わなければエントリーを見送りますから、無駄な損失が生まれません。

明確な基準ができることで、いたずらに感情に流されることもなくなり、損切りに遭っても精神的なダメージを受けにくくなるのもメリットです。

リスクリワードレシオの計算方法

では、具体的なリスクリワードレシオの計算方法や、活用方法について見ていきましょう。まずは基本となる「リスクリワード」について説明します。

「リスクリワード」の計算例

「リスクリワード」とは、ある1回の取引を対象として、得られるであろう利益と失うかもしれない損失の比率です。

出し方には、金額で計算する方法と、pips数で計算する方法の2種類があります。

金額ベースで計算する

例えば、ある取引で利確ポイントを+3万円となる位置に置き、損失が1万円となる位置を損切りポイントとして設定したとしましょう。

この場合、リスクリワードは、次のようになります。

3万円 ÷ 1万円 = 3.0

この時、投入した資金額は無視して構いません。

pips数ベースで計算する

ある取引で利確ポイントを+50pips円、損切りポイントを-20pipsに設定したとします。この場合、リスクリワードは次の通りです。

50pips円 ÷ 20pips = 2.5

先ほどと同じく、投入した資金額は無視して構いません。

このようにリスクリワードは、エントリーポイントから利確設定までの価格やpipsの幅と、損切り設定までの価格やpipsの幅で計算できます。

つまり、これから行う取引でのリスク(損失)に対し、どの程度のリワード(利益)を見込めるかという、期待値を数字にしたものです。

期待値ですから、本来、未来に向けて活用する数値になります。

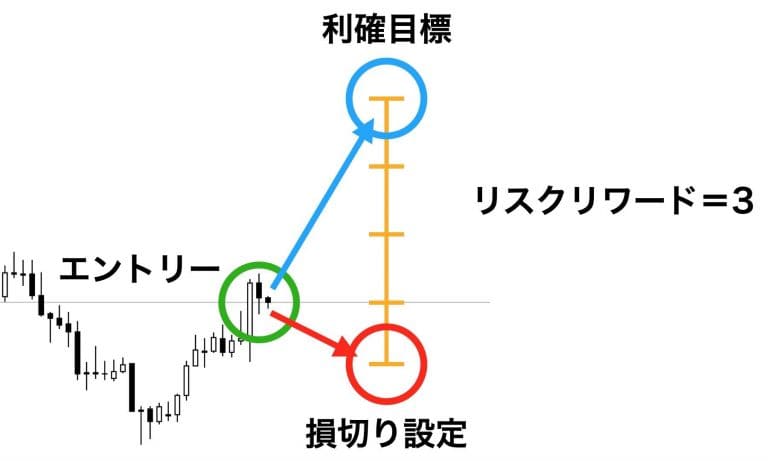

実際にリスクリワードを図にしてみると、下記のように、特に難しい計算ではありません。

この場合、エントリーポイントからの距離を見ると、利確目標が損切り設定の3倍になっているのでリスクリワードは「3」になります。

ただし、こうした簡単な計算で済むのは、事前に計画があればの話です。

利確や損切りポイントを事前に決めず、その場の判断で取引をしていると、数値をコントロールするのは難しくなります。

また事前に設定をしても、含み益を伸ばすなど、実際には裁量の余地もあるでしょう。そこで、過去の検証も併せて必要になるのです。

「リスクリワードレシオ」の計算例

「リスクリワード」が1回の取引の期待値を対象にするのに対し、レシオ(比率)が加わった「リスクリワードレシオ」では、複数の取引の平均値を対象にします。

つまり、一定期間の取引における、利益の平均額と損失の平均額から、それらの比率を出すということです。

リスクリワードレシオの数値が高いほど、過去の手法が優秀なものであったと評価できます。

リスクリワードレシオの算出方法は、一定期間の中での「勝ったトレードの平均利益 ÷ 負けたトレードの平均損失」です。

言い換えると、利確できた金額の平均 ÷ 損切りに遭った金額の平均、とも言えます。

投じた資金の金額や、勝ち負けの数(勝率)は、直接的には関係ありません。

また、利益と損失には共に正の値を使うので、リスクリワードは常に0以上の値になります。

例えばトレードを10回行い、毎回「利確:2万円、損切り:1万円」という同じ条件で取引したとしましょう。結果、6勝4敗だった場合、次のようになります。

- 勝ったトレードの平均利益=2万円✕6 ÷ 6=2万円

- 負けたトレードの平均損失=1万円✕4 ÷ 4=1万円

結果、リスクリーワードレシオは下記の通りです。

リスクリワードレシオ・・・2万円 ÷ 1万円=2.0

利確と損切りを常に同じ条件で設定しているなら、リスクリワードレシオは両者の比率と一致します。

しかし実際には、そこまで割り切った結果にはならない場合が多いでしょう。そうした場合の計算例です。

より実践的なケースの計算例

同じく10回の取引で6勝4敗だった場合を対象に、リスクリワードレシオを計算します。取引の結果が下記のようになっているとしましょう。

- 1回目:2万円

- 2回目:-1万円

- 3回目:3万円

- 4回目:2万円

- 5回目:-1万円

- 6回目:5万円

- 7回目:-4万円

- 8回目:-2万円

- 9回目:1万円

- 10回目:2万円

計算すると、利益合計が15万円、損失合計が8万円です。この場合、次のようになります。

- 勝ったトレードの平均利益=15万円 ÷ 6=2万5千円

- 負けたトレードの平均損失=8万円 ÷ 4=2万円

ここからリスクリワードレシオを計算すると、次のようになります。

2万5千円 ÷ 2万円=1.25

平均利益と平均損失が常に等しければ、リスクリワードレシオは「1」になります。

このケースでは「1.25」だったので、比較的バラつきのない手法であったと言えるでしょう。

数値が1より大きい場合、その取引の傾向は「大きく勝って、小さく負ける」スタイルです。勝率が伴えば、利益を伸ばして行けるでしょう。

数値が1より小さいと、「勝つ時は小さく、負ける時は大きい」取引であると分かります。

このスタイルでは勝率が十分に高くないと、損失額はどんどん膨らみます。

「リスクリワード」と「リスクリワードレシオ」の関係

「リスクリワードレシオ」は複数の取引結果を元に計算するので、当然ながら過去を検証するものです。

それに対し「リスクリワード」は、目の前の取引に対する期待値を示すものになります。

つまり、リスクリワードレシオで得られた数値を元に、未来の取引のリスクリワードに反映させるというのが使い方のポイントです。

「リスクリワード」と「リスクリワードレシオ」は、言葉や中身が似通っており、混同されて使われることも見受けられます。

しかし、本来の意味や使い方は似ているようで異なります。分けて理解し、活用するようにしましょう。

理想的なリスクリワードレシオの数値は?

過去の平均利益と平均損失が同等ならば、リスクリワードレシオは「1」に近い数値になります。

しかし、数値が0に近づくほど、小さく勝って大きく負ける「コツコツドカン」に陥るでしょう。

当然、収益は伸びず、行き詰まります。

そんな時ほど、ますます「小さくてもいいから勝つのが大事」と思ってしまい、勝率に目が向いて行くのも仕方ありません。

しかし、FXで重要なのは「負ける時は小さく、勝つ時は大きく」という考え方です。リスクリワードレシオは、それを数字で示してくれます。

まずは「1」を目指しましょう。単純に考えれば「1」なら勝率50%でトントンになるからです。

ただし、実際にはスプレッド等があるので、そうはなりません。一時的に連敗すると大きく収支が悪化するので、元に戻すのも大変です。

そのため優秀とされるのは「2」が目安とされています。理想的には「3」まで行けると良いでしょう。

とはいえ、勝率が80%や90%など極めて高い手法であれば、リスクリワードレシオが「1」より小さくても問題はないケースもあります。

つまり、リスクリワードレシオは、あくまで勝率とセットで考える必要があるということです。

プロフィットファクターとの違い

リスクリワードレシオと似た用語に「プロフィットファクター」があります。

プロフィットファクターは、対象期間における、取引の総利益と総損失の比率です。

総利益の方が大きければ数値は1より大きくなり、総損失が大きければ1より小さくなります。

つまりプロフィットファクターは、1より大きくしておく必要があります。

リスクリワードレシオも同じく、1以上になるのが望ましい指標です。そこについては似ていますが、実際の中身は全く異なります。

例えば、下記のような取引例で見てみましょう。

- 1回目:3万円

- 2回目:-4万円

- 3回目:7万円

ここでは総利益は10万円、総損失は4万円になるので、プロフィットファクターは10 ÷ 4 =「2.5」です。

それに対し平均利益は5万円、平均損失は4万円ですから、リスクリワードレシオは5 ÷ 4 =「1.25」となります。

この例では、リスクリワードレシオはそれほど高くありませんが、勝率が66.7%と高かったため、プロフィットファクターの数値が高まりました。

このようにプロフィットファクターはリスクリワードレシオや勝率と深い関係にあります。これらを使って、次の形で数値を算出できます。

プロフィットファクター=リスクリワードレシオ × 勝率 /(1 – 勝率)

上記の例をこの式に当てはめますと、次のようになります。

1.25 × 66.7% /(1 – 66.7%)= 2.5

ここでリスクリワードレシオを「1.25」に据え置いたまま、勝率を50%に下げると、プロフィットファクターは次のように急落します。

1.25 × 50% /(1 – 50%)= 1.25

そこで今度は、勝率を50%に据え置いたままリスクリワードレシオを「2」に上げると、プロフィットファクターは回復します。

2 × 50% /(1 – 50%)= 2

しかし勝率が33.3%に落として計算すると、収支はトントンになってしまいます。

2 × 33.3% /(1 – 33.3%)= 1

各要素が絡み合っていることが分かるでしょう。

リスクリワードレシオと勝率の関係

先ほど説明しましたように、リスクリワードレシオは勝率と絡めて考えなくてはなりません。勝率は誰でも理解しやすいでしょう。

勝ったトレード ÷ 総取引数であり、%で出す場合は、これに100を掛けたものになります。

もちろん利益を出すには、たくさん勝てた方が有利ですから、勝率が高いのは良いことです。

しかし、勝率だけで取引結果を評価することはできません。

仮に勝率が低くてもリスクリワードレシオが高ければ、利益を残せる可能性があるからです。

逆にどんなに勝率が高くても、リスクリワードレシオが低かったら、すぐに破産してしまうかもしれません。

では実際に両者がどのような関係にあるかを見てみましょう。

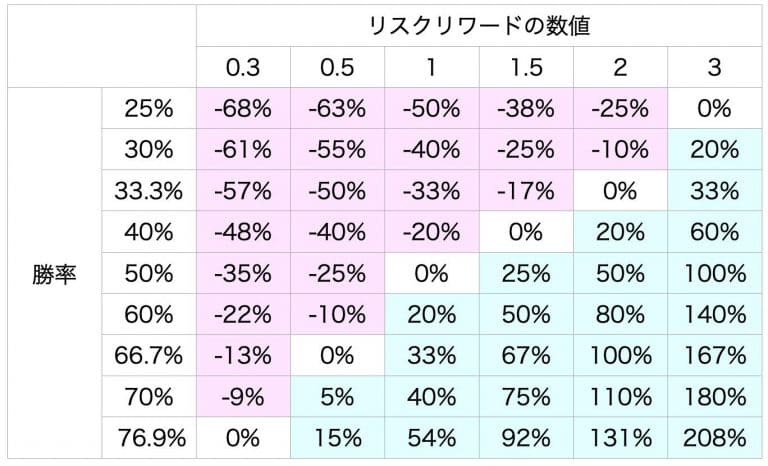

利益率の一覧表

下記の表は、リスクリワードレシオと勝率の関係から、利益率を出したものです。

利益率は、「投資した金額に対して、得られた利益や損失がどの程度の比率か」を示します。

例えば、1万円を元手に5千円の利益を得た場合、利益率は50%です。表の中で、「0%」となっている白い部分は、損益の分岐点になります。

ここを境に、青色部分が利益となる組み合わせ、赤色部分が損失となる組み合わせです。

ただし、ここでは、スプレッドなどを考慮しない概算としての数字となります。

例えば、リスクリワードレシオが「1」で勝率が50%ならば、利益率は0%です。

リスクリワードレシオが「1.5」の列を見ると、勝率が40%で損益はトントン。50%になれば、25%の利益が出るということです。

逆にリスクリワードレシオが低い「0.5」なら、勝率を67%にまで高めないと赤字になります。

一方、リスクリワードレシオが「3」なら、勝率が25%でも損益トントンです。

もしそこで勝率を50%に高められたら、利益率を100%の大台に乗せられます。

そこまで高くなくても、リスクリワードが「2」もあれば、勝率が40%程度でもかなり確実に利益を残せるでしょう。

バランス的には、この辺を目指してみるのも現実的です。

リスクリワードや投資金額と勝率のシミュレーション

密接な関係のあるリスクリワードと勝率ですが、実際にどの程度のバランスになれば問題ないか、より詳しく見てみましょう。

下記は、各々の条件で10回取引した時の期待値です。これまでと同様、スプレッドなどのコストは無視した単純計算となります。

リスクリワードが「1」なら、勝率は最低でも50%

これは先ほども計算例を示した通りです。設定としては、例えば次のような条件です。

- 利確設定:1万円

- 損切り設定:1万円

ここで勝率が50%の時、結果は±0円となります。勝率40%なら、10回の取引結果の期待値は、-1万円。

60%なら、+1万円です。

勝率50%でトントンですから、現実的には60%以上が必要でしょう。

リスクリワードが「1.5」なら、勝率は最低でも40%

設定としては例えば、次のようになります。

- 利確設定:1万5千円

- 損切り設定:1万円

勝率50%の時、結果は+25,000円となります。勝率40%ならトントン。60%で、+5万円です。

勝率50%を前提にするなら、リスクリワードは1.5が必要になるでしょう。

リスクリワードが「2」なら、勝率は最低でも33%

設定としては例えば、次の条件で進めます。

- 利確設定:2万円

- 損切り設定:1万円

この条件で勝率40%の時、結果は次のようになります。

- 利益:8万円

- 損失:6万円

- 損益:+2万円

収益がトントンになるのは勝率33%。30%なら、-1万円。50%なら、+5万円です。勝率40%でも、利益率は20%を保てます。

ですが50%になると、利益率はリスクリワードが「1.5」の時の2倍なるので、できれば50%を目指したいところです。

リスクリワードが「3」なら、勝率は最低でも25%

設定としては例えば、次のような条件で進めます。

- 利確設定:3万円

- 損切り設定:1万円

この条件で勝率30%の時、結果は次のようになります。

- 利益:9万円

- 損失:7万円

- 損益:+2万円

収益がトントンになるのは勝率25%。20%なら、-3万円。40%なら、+7万円です。勝率30%でも利益率が30%あるので十分です。

リスクリワードが「3」もあれば、勝率が25%を下回らない限り、負けはありません。このレベルを維持できると上級者と言えるでしょう。

リスクリワードレシオ「2」、勝率50%でも万全ではない「バルサラの破産確率表」

さて、前の表で「リスクリワードが「1」で勝率が50%ならば、利益率は0%」と書きました。

しかし、これは表面的な単純計算で、現実的には、この条件でも高確率で破産してしまいます。

それどころか、リスクリワードレシオが「2」でも、わずかながら破産のリスクがあるのです。

その背景にはスプレッドやマイナススワップなどの影響もありますが、最大の問題は連敗です。

勝率が50%の場合、12.5%の確率で3連敗します。5連敗なら3%、10連敗すら、約0.1%の確率で発生してしまうのです。

例えば10万円の資金を10分割し、10回の取引に均等に投じた場合、約1000回に1回の割合で資金を全て失います。

これを避けるためには、いくつかの方法があるでしょう。

10分割ではなく20分割にする(破産確率が約100万分の1になる)、常に投資額を残り資金の1/10にする、などです。

いずれにしても見かけの確率よりも厳しく受け止め、資金管理を徹底しなくてはなりません。

このような破産リスクを数値化したのが「バルサラの破産確率表」です。

バルサラの破産確率表では、 次の3つの要素から、その条件で取引を続けた場合、最終的にどの程度の確率で破産するかが示されます。

- 自己資金の中でどの程度の金額を投入するか

- リスクリワード

- 勝率

たとえば、以下の場合、破産確率は「99%」です。

- 資金を10分割

- リスクリワード「1」

- 勝率50%

リスクリワードを「2」に引き上げても、「0.8%」とわずかながらリスクが残ります。

リスクリワードが「1」なら、とにかく勝率を高めることが必要です。

リスクリワードの大敵、プロスペクト理論

リスクリワードの数値は高い方が良いのですが、実際に数値を高めようとすると、心理的な問題が立ちふさがります。

それは「投資家は利益を確定する場面と損失を確定する場面で、異なる基準で判断してしまう」ということです。

機械のように判断すればリスクリワードの数値を一定に保つことが可能でも、いざ取引に入り込むと、それができなくなってしまいます。

この原理を説明したのが「プロスペクト理論」です。プロスペクト理論によれば、人間の認知は、自分が損をするか得をするかで変容します。

具体的には、利益を得ることで生まれる「嬉しさ」より、損失を出して感じる「痛み」の方が大きいのです。

その結果、痛みを避けるために、損失から逃げる行動に走ります。

例えば、ある程度の含み益が出た時、その金額が少しでも減ると「一度得たはずの利益が失われた」として痛みを感じてしまうのです。

そのため、すぐに利確をしてしまい、利益を伸ばすことができません。逆に含み損を抱えた場合はどうでしょう?

その時点ではまだ、損失は確定していません。しかし、損切りすると損失が現実となり、痛みを感じてしまいます。

そのため、損切りを先送りし、目先の痛みから逃げるのです。

それと同時に、これから相場が好転するに違いないという根拠のない希望にすがり、むしろ損失を拡大させてしまいます。

このように、人は含み益が出ている場面では安全な判断を優先し、小さくてもいいから目先の利益を得ようとします。

本来、含み益が出ている相場なら、その後も同じ方向に価格が伸びる可能性が高いでしょう。

しかし、そうした高い確率を無視して小さなリスクを過大評価するので、利益の幅を伸ばせません。

一方、含み損を抱えている状態でも、同様です。相場に方向性が出ていれば、その後も同じ方向に価格が伸びる可能性が高いでしょう。

そうなれば、損失は今より拡大してしまいます。

しかし、そうした自分にとって都合の悪い確率は低く評価し、逆に可能性は小さいのに、未来に「一発逆転」の希望を賭けてしまうのです。

最終的に、未来への希望がなくなり絶望した時点で、損切りに追い込まれます。

しかし、その時にはもう当初の資金計画と離れたものになっているでしょう。

プロスペクト理論が示す、このような心理と行動があるため、リスクリワードの数値を一定に保つのが至難となってしまうのです。

確かに利益の確定を急ぎ、小さな勝ちを続けていれば、見かけの勝率は高くなります。しかし、それは避けるべき「利小損大」。

コツコツドカンをすればするほど、勝率と反比例してリスクリワードレシオの数値は悪化します。

数値を一定にするには、意識してプロスペクト理論に抗う他ありません。

リスクリワードレシオの改善方法

リスクリワードレシオに対する評価は、まず過去の取引を検証し、数値がどの程度になっているのかを確認することから始まります。

同時に勝率を割り出し、両者のバランスを検証しながら、今後の改善につなげていくのが活用法です。

そこで取りうる改善策は2つあります。勝率を高めるか、リスクリワードレシオを高めるかです。

例えばリスクリワードレシオが1なら、勝率が50%を超えねば、利益を残すことができません。

ですから、勝率を60%や70%に上げることが必須となります。

しかしリスクリワードレシオを1.5に上げ、そのまま勝率をキープ出来れば、同じ50%でも十分な利益が出るでしょう。

つまり、リスクリワードレシオか勝率のいずれかを上げるか、両方を少しずつ上げることで改善になるということです。

リスクリワードを改善しよう

トレードスタイルにもよりますが、勝率を一気に上げるより、取引当たりのリスクリワードを改善する方が難易度は低くなります。

リスクリワードとは利確幅と損切り幅の比率なので、その設定を変えれば自動的に数値が上がるからです。

ただし、闇雲に上げると、勝率を大きく落とすことになってしまいます。大事なのはあくまでバランスなので、そこは注意しなくてはなりません。

そもそも求められるのは、その場の判断で自由に利確や損切りをするのではなく、あらかじめ数値を決めて機械的に取引するということです。

そこでは、勝った時の利益幅を、負けた時の損失幅より大きくしておきます。

つまり、リスクリワードが「1」以上になるようにして、注文予約を入れるのです。

特に、相場が大きく動いたのを見て衝動的にポジションを取りに行く時は、リスクリワードを考えないと大きな失敗につながります。

そうした緊急的な場面では、後先をあまり考えないで、ポジションを取ること自体が目的になってしまいがちです。

エントリーする際には、どんな時でも利確目標と損切りラインを設定し、リスクリワードが「1」以上になるようにしてください。

そしてポジションを取った後、早い利確は、最終的にリスクリワードレシオを引き下げる要因です。

含み益が出た時、利確を先に伸ばすことで、大きな利幅を狙っていくのは良いでしょう。

しかし、その手前で小さな目先の利益を確定させてしまうのは、絵に描いたような悪手です。

取引を見送ることも大切

あらかじめリスクリワードを固めて、エントリーしましょう。このやり方を徹底すると、見送るべき取引が見えてきます。

エントリーする際、多かれ少なかれ、チャート分析などを行う人がほとんどでしょう。

すると「この辺までは上がる可能性があるだろう」「ここより下には行かないだろう」などの予測が浮かびます。

そこから利確や損切りをどの程度にするかも判断されますが、その時点でリスクリワードの数値を十分に取りにくいケースが出るはずです。

例えば、リスクリワードが「1.5」になるような取引を行っているが、今回は少し上に強いレジスタンスラインがある。

片や損切り方向を見ると、同じ程度の距離にサポートラインがあり、普通に考えるとリスクリワードは「1」になりそうだという場合です。

このようなケースでも取引を実行してしまうと、仮に一時的に勝てたとしても、最終的なリスクリワードレシオの数値を悪化させます。

目標としている数値に満たないエントリーは勇気を持って見送ることで、数値が改善されていきます。

勝率を改善するには?

利確と損切り設定、つまりリスクリワードを見直すことで即効性のあるリスクリワードレシオの改善とは異なり、勝率の改善は簡単なことではありません。

特に取引に当たってリスクリワードの数値を高めようとすると、相対的に損切りポイントが浅くなります。

すると、損切りになる確率も多くなるので、勝率を下げる要因に直結します。

地道な方法にはなりますが、取引手法に磨きをかけ、より優位性の高いエントリーポイントを見つける力を身に付けるのが一番でしょう。

また失敗しそうな場面は回避し、無駄なトレードを減らしていくのも重要です。

「勝てるかどうか分からないけど、ここは勝負だ!」という姿勢で臨むのではなく、「確実に勝てる」と確信できる取引のみに集中しましょう。

曖昧な根拠や勢いだけのエントリーをやめ、10回の取引の中で失敗を1回避けるだけでも、勝率を10%改善できる可能性があるのです。

さいごに

FX取引のリスクリワードを理解し、適切に管理することは、投資成功の重要な鍵です。

勝率とリスクリワードのバランスは投資結果に大きな影響を与えるため、しっかりと計算方法を把握し、適切な戦略を構築することが求められます。

そして、リスクリワードの数値改善は、トレードの質を高めるための確かな手段です。

この記事を通じて、皆さんがFX取引におけるリスクリワードの理解を深め、より賢い取引を行えるようになることを願っています。

成功への道はリスク管理から始まります。さあ、あなたもその第一歩を踏み出しましょう。