ぽちぽちファンディングが不動産投資型クラウドファンディングを開始しました。そこで評判や評価をまとめ投資を行ってもよい企業なのか調べました。投資を行う際のメリットやデメリットも投資家目線でまとめています。

運営企業は創業50年を超えるアイディ株式会社になります。「ぽちぽちファンディング」のネーミングが少し怪しいと感じたので名前の由来も調べています。

同社は優先劣後を採用しているため投資を考えた場合に安心感があります!

ぽちぽちファンディングは2022年4月にサービスを終了しました。そのため他社のご利用をご検討ください。同社よりも利回りが高い企業も登場しています。各社インタビューをさせて頂いているので参考になればと思います。

不動産投資型クラウドファンディングへ投資をする投資家が増えています。銀行にお金を預けていても増えないため、資産を運用して儲かりたいと思う方が増えた証拠だと思います。

投資を行うにも株式投資だと株価変動のリスクがありますからね。投資信託やETF(上場投資信託)も評価額の変動があるため儲かったり損したりします。

不動産投資型クラウドファンディングの場合は元金変動がなく分配金だけを受取ることができるため投資初心者に人気となっている投資です。ただし、良いことばかりではないためしっかりとリスク面を理解しておきましょう!

今回も詳しく情報をまとめているので参考になればと思います。

- 投資スペックについて評価してみた内容がわかる

- 投資を行う際のメリットとデメリットを考察している

- 企業の特徴や概要、さらに優先劣後システムについて調べている

- 最大のデメリットについて答えを書いている

- 独占インタビューを行い何処に魅力があるのか深掘りしている

ぽちぽちファンディングに投資をしたら儲かるの?特徴を調べたら解約できる事実を発見

ぽちぽちファンディングについて調べると投資を行った後に解約することが可能となっています。これは他社と比較した場合にメリットがあると思います。もちろん手数料は発生しますが、いざという時に現金化できることは投資家に嬉しい材料です。投資は1万円から始められるため他社比較でも同等だと思います。

これまで調べて驚いたのは50万円からしか投資できないクラウドファンディングもありました。一般投資家には少しハードルが高いため1万円からの投資だと気軽に投資できると思います。

※ぽちぽちFUNDING公式サイト引用

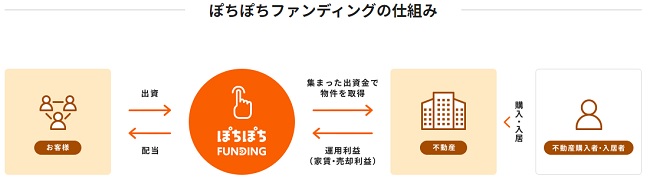

不動産投資型クラウドファンディングの仕組みから同社が物件を取得し運用利益を出すことを目的としています。実際に不動産を取得することから比較的安心できる投資だと思います。

元金が保証された投資ではありませんが、他のクラウドファンディング(ソーシャルレンディング)に比べると安心できます。

融資型であれば担保設定や抵当権の問題、運用企業の業績などの確認が必要になります。同社の場合は「アイディ株式会社」の業績や資産状況などが問題となります。

運営会社のアイディ株式会社は創業から50年以上経過しており、不動産事業としては老舗企業です。ぽちぽちファンディングでは不動産特定共同事業法を用いて不動産の小口化を行い、複数の投資家から資金を集めその資金を元に不動産を取得します。

不動産を取得した後は賃貸もしくは売却を行い得られた資金の一部を投資家に分配します。不動産特定共同事業法(不特法)のことはメディアでもよく取り上げられるので何となく理解している方は多いと思います。

また、同社の投資対象は「古くなった家屋や空家などをリノベーションした物件を主に扱う予定」となっています。多分人気化する企業だと感じます。

リノベーション(修復・再生)だとTATERU Funding(タテルファンディング)と同じようなスキームになると思います。ということは投資家が殺到する可能性があります。

ファンドに出資することができれば比較的安全に利益が出ると思います。あとは分配利回りが問題でしょう。

一度投資を行えば投資家が行う作業はありません。よって投資さえできれば儲かると言えそうです。

特徴を詳しく項目別にピックアップしてみました!

ぽちぽちファンディング(FUNDING)に投資を考えている方のために特徴を項目別に並べてみました。また、投資家登録を行うとファイナンシャルプランナーに相談もできるそうです。ファイナンシャルプランナーへの相談はこれまで類似企業を調べた限りなかった気がします。相談はできてもファイナンシャルプランナーと直接話せるのはメリットかもしれません。

私には必要がないサービスですけどね。

- 1万円から投資できる

- ファンド管理の手間が不要・ほったらかしで投資ができる

- いつでもファンドは解約可能

- 定期的にセミナー実施、メルマガや動画等も配信

投資家が気になるのは解約の内容だと思います。ファンドが組成組成数がまだ少ないため解約した情報はありませんが、既にCOLEAD(コリード)という不動産小口化商品が同社では行われています。

先程ハードルが高いと書きましたが詳しく調べると50万円からの投資となっていました。マジか!?と驚きました。第1号が3,200万円で第2号が6,000万円になっています。そして気になる予定分配利回りは4.5%~5%です。

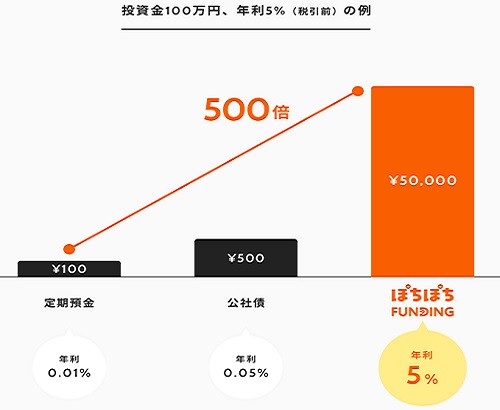

私の予想ですが、ぽちぽちファンディングも似たような分配利回りになるはずです。理由としてはぽちぽちファンディングの公式サイトに掲載されているからです!

※ぽちぽちFUNDING公式サイト引用

さらに、定期的にセミナーを開催したり、メールマガジンの発行や動画等を配信することでお金に関するスキルアップを応援していくそうです。

投資に関するコラムもオウンドメディアで定期的に配信を行っています。同社のオウンドメディアとは自社運営のホームページになります。投資に関する知識を身に着けるための情報サイトです。

運営企業のアイディ株式会社について概要を調べてみました

アイディ株式会社は1969年4月創業になり土地の仕入れから設計、建築、販売、管理まですべて一貫して手掛ける総合不動産企業です。ウェブ媒体も複数用意されカテゴリー別に運用されています。企業規模も大きいようです。企業コンセプトは「柔軟な企画力・プランで開発する不動産ソリューショナー」となっています。

| 項 目 | その内容 |

| 社名 | アイディ株式会社 |

| 所在地 | 〒140-0011 東京都品川区東大井2-13-8 ケイヒン東大井ビル10F |

| 事業内容 |

|

| 資本金 | 100,000,000円 |

| 代表取締役 | 池田昌宏 |

| 取得免許番号 |

|

| 加盟団体 |

|

| グループ会社 |

|

詳しく調べると色々な事業を行っている企業だとわかりました。

不動産商品の開発では自社ブランド投資用不動産「アイディシリーズ」「インベストシリーズ」などがあるそうです。また土地資産を最大活用する高収益アパートの建築、中古資産のリフォーム、リノベーションによる資産価値向上なども行います。

このあたりの物件を不動産投資型クラウドファンディングの仕組みを利用して提供してくるみたいですね。専門業者なので資産運用の面ではプロなので投資を行っても大丈夫だと思います。

できればアイディ株式会社の業績を公開して貰えると投資家として安心できます。ファンド組成数が多くなってからでも良いので公開されることに期待したいと思います。

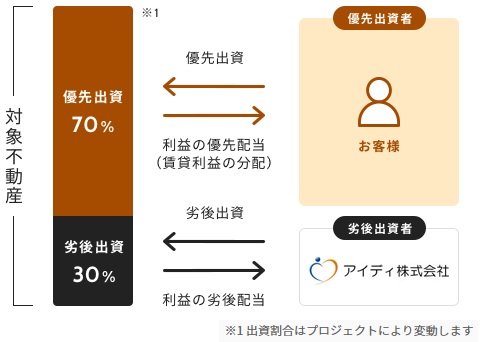

ぽちぽちファンディングの優先劣後システムについて詳しく調べた結果

優先劣後システムとは投資家を守るための仕組みになります。対象不動産の70%を投資家が出資を行い、残りの30%をアイディ株式会社が出資します。もし何かしらの理由で元本毀損や分配金の利回りが想定された数値よりも下回った場合、出資額の30%までアイディ株式会社が負担します。

普通に考えると不動産価値が30%も下がることは考えられないことです。

※ぽちぽちFUNDING公式サイト引用

不動産投資型クラウドファンディングを行っている企業の中では30%が最大値になります。10%の劣後出資でも凄いと思いますが、30%は自社物件への自信の表れかもしれません。

はじめてクラウドファンディング(ソーシャルレンディング)へ投資をされる方は「優先劣後システム」を採用している企業で投資を行ったほうが安全だと思います。

ただし元金保証ではないのでここだけ気を付けてください。元金保証は出資法で禁止されているため元金保証とはどの企業も書くことができません。元金保証は詐欺行為なので気を付けてください!

劣後出資の割合はプロジェクトにより異なるという表記がありました。多くのファンド組成で30%の設定になると考えています。

【公式HP引用】

空室や修繕費の発生により家賃利益が減少した場合であっても、まずは劣後出資者の配当金から減らしていくため、一定割合の損失まではお客様への配当金に影響しません。

また、物件売却時に売却価格が出資総額を下回った場合でも、発生した損失が劣後出資者の出資範囲内であれば、お客様の出資元本に影響しない仕組みとなっています。

優先劣後システムでは上記のような表記が公式サイトにありました。詳しくは公式サイトで確認をしておきましょう!

劣後出資30%はトップクラスなので安心と言えそうですね。

ぽちぽちファンディングのメリットとデメリットを考察!1つだけ大きなデメリット発見

ぽちぽちファンディングは大手企業並みの手厚い環境だと思います。投資を行っても良いかな?と既に感じ始めています。ただしメイン投資ではなくサブ的な感じで余った資金を投資してみたいと思います。まだ知名度が低いためそこまで投資家が増えることはないと思います。

クラウドファンディング(ソーシャルレンディング)投資は知名度が高い企業に投資家が集中するため同社のような知名度がやや低めの企業は穴場かもしれません。

広告費をガンガン使っている企業はベンチャーキャピタル資本が入っていることが多いですからね。

- 1口1万円から投資できるお手軽さ

- 投資を行った後は償還されるまで何もすることがない

- 実際に不動産を取得しているため不動産価値が発生する

- 優先劣後システムを採用している

- 途中解約ができる珍しい仕組み

- 独自サービスで投資初心者のスキルアップが可能

- 口座開設や口座維持管理が無料

- 元金保証の投資ではない(元金毀損の可能性がある)

- 振込代金は投資家が支払わなければならない

- 分配金は予定された数値なので確定値ではない

- 知名度が低いため企業信頼に不安がある

メリットとデメリットを考えた場合に特に気になるようなところはありません。類似企業と似たり寄ったりだと思います。

ファイナンシャルプランナーへの相談はある意味勧誘につながるためメリットとデメリットの両方が考えられると思います。資産運用を考えている方には強い味方になるでしょう。

私のように自分で考えたい派の方には不要なサービスです。

また投資は抽選によって決定する特徴があります。逆にそんなに人気があるのか?と思うところもあります。詳しく調べると先着順で募集することもあるようです!

クラウドファンディングで抽選を行っている企業はRimple(リンプル)ですよね。東証1部上場企業のため安心感が半端ないです。ただ投資を実行して思いましたが、なかなか抽選で当選しません。

知名度が高いと投資できないこともしばしばあります。実際に抽選で割り当てがあったため下記記事にまとめてみました。こちらもよかったら参考にしてください。

永久不滅ポイントが使えるためポイ活もできます。

Rimple(リンプル)の評判と評価についてまとめました。東証プライム市場に上場するミガロHDのグループ会社であるプロパティエージェントが運営している不動産投資型クラウドファンディングになります。事業の仕組み …

ぽちぽちファンディングは穴場的な要素があると思います。東京の企業なので地方と比べた場合の安心感があります。正直なところ知名度以外にデメリットがないと思います。

メディア露出などが行われればかなり人気化するのでは?と思うところがあります。もしくはキャンペーンなどですね。

創業50年以上が経過していることは強みだと思います。地方に住んでいる私からすると業績開示による信頼がポイントになるでしょう。

ぽちぽちファンディングの口座開設手順を調べました

同社への口座開設方法は他社と変わりありません。会員登録を行い出資者登録が完了すれば投資できる状態になります。ファンドへの応募は基本的に抽選になっているようですから、募集開始と同時に申込んでも投資できるとは限りません。先着順で投資を行ったことがある方はご存知だと思いますが、かなりの激戦になるため抽選方式のクラウドファンディングの口座も持っておくと投資チャンスがあると思います。

※ぽちぽちFUNDING公式サイト引用

先着方式は事前準備が必要なので結構大変です。まだ先着順の投資で競い合ったことがない方は下記記事も参考になると思います。人気がある企業への投資は投資家も頑張らないといけません!

1円単位でファンズ(Funds)に投資出来るのか実際に試してみました。また投資できない方にどうやれば競争に勝てるのか伝授します。最終的には運も必要だと思いますがまだ投資できていない方のお勧めする方法があります。 今回投資 …

口座開設から投資を行うまでの手順は下記のようになります。初めにメールアドレスの入力とパスワード設定が必要になります。

入力したメールアドレス宛に認証用の確認メールが届く流れになります。

※ぽちぽちFUNDING公式サイト引用

- 会員登録

- 出資者登録

- プロジェクトの選択

- プロジェクトへ応募する

- 抽選

- 入金

- 運用開始

- 配当

- 元金償還

抽選で当選、または先着出資の権利を得た方は出資確定後に入金口座をマイページで確認できます。そのため後払い方式だとわかります。

後払い方式は事前入金の必要がないため資金効率が良く歓迎できます。ここもメリットですよね。

口座開設申込が完了すると数日後に本人確認ハガキが届くので、そこに書かれている「認証コード」を会員ログイン画面で入力が必要になります。

認証コードの確認ができると出資者登録が完了します。

ぽちぽちファンディングの口コミを探してみました

ファンド組成数が少ないため口コミを上手く探せませんでしたが、少しずつ口コミが出てきました。そうですよね。ファンド組成が少ない段階では評価がしづらいはずです。それに実際に投資を行ってみないとスキーム構造の問題点も発見しにくいはずです。

問題があるようには思えませんが投資を行った方の口コミを後日探してみたいと思います。とりあえず気になるので私も口座開設を行う予定です。人気化する要素は十分あると思います。

※ぽちぽちFUNDING公式サイト引用

第1号案件が開示されました。想定利回り5.5%で運用期間が91日間となっています。また募集方法は先着方式になっているため募集に間に合わず投資ができませんでした。

募集金額が544万円に対して、応募金額が1,580万円になっています。忙しくて申し込みを行えませんでした!その代わりにインタビューを行わせて頂いたので投資の参考になると思います。いつものように攻めた内容をお聞きしています。

投資を行う前に不安があると思った方にお勧めできる記事内容です。どうしても大手企業と比較してしまいますからね。

同社は、顧客の資産運用につながる運営を行っていきたいと考えているそうです。インタビューを行うと企業の方向性を感じられるためこれからも積極的にインタビューを行いたいと思います。

インタビューのやり取りは大変なんですけど面白いと感じています。「これ聞いたら怒られるかな?」などドキドキするときもあります!

ぽちぽちファンディングの池田昌宏氏に直接インタビューを行わせて頂きました。これから不動産投資型クラウドファンディングを始める方にメリットある内容となっています。 不動産デベロッパーを行う企業がなぜクラウドファンディング領 …

また口コミが少しづつ出てきたので情報共有したいと思います。ファンド組成も順調に行われています。

特別人気化しているようには思いませんが、他社で投資できない方は検討してみてもよいと思います。

ぽちぽちファンディング 先着なのに募集額越えても終了にならないの?なんで?自分が間に合ったかどうか分からないじゃないか🌀

— しん@投資全般🎱🀄️♨️🏩 (@jZmUJ3ooaaFqzEg) April 1, 2021

オーナーズブックの案件、抽選だから外れると思って申し込んだら当選通知が来たンゴ。

— 🍊🌸かいざ〜@次回未定🍊😈 (@Heil_Kaiser) September 23, 2020

そろそろ来るであろうぽちぽちファンディングの原資にしようと思ったけどどうしようかなぁ、大型案件がポシャったお侍さんを引き上げようかな

ぽちぽちファンディングの審査が通って、無事に本人確認ハガキが届きました。

— きたの (@kitano_income) August 21, 2020

どんな案件が登場するのか、楽しみにしてます。#不動産投資型クラウドファンディング #アイディ株式会社 #ぽちぽちFUNDING pic.twitter.com/J1XEsXnZOG

ファンド組成が続くことに期待したいと考えています。口座開設者も増えてきたようです!

結局、ぽちぽちファンディングに投資を行っても良いのか?まとめ

ぽちぽちファンディングはCOLEAD(コリード)で既にクラウドファンディング実績があるため投資スキームに問題はないと思います。事業内容からも専門企業だとわかります。ただ手広く事業を行っているため疑問に感じるところも少しあります。

優先劣後出資のスキームは歓迎できますし抽選方式も納得できます。それに投資を行った後で出資金を振り込む「後払い方式」も大歓迎です。

※ぽちぽちFUNDING公式サイト引用

これと言って特に不安材料もないためサブ投資口座としての利用価値があると考えています。利回りも類似企業比較では標準的です。投資を否定する材料もないんですよね。

もしかするとこれから人気が高まってくるクラウドファンディング(ソーシャルレンディング)事業者かもしれません!サービス名も独自性が感じられます。

またクーリング・オフによる契約解除が可能になるため、契約成立時書面の電子交付をダウンロードした日から起算して8日を経過するまでの間はキャンセル可能です。もちろん出資金の返還も行われます。この際の違約金や振込手数料の発生はありません。

ぽちぽちファンディングのネーミング由来が「スマホでぽちぽち」と「クラウドファンディング」を表しているのはどうかと思いました。もう少しかっこいいネーミングあるかも?と感じました。

ただ、身近に感じる覚えやすいネーミングではあります。それとタイトルのデメリット1つは完全に知名度の問題だと思います。知名度があればスペック的に投資家殺到だと思います!

kimu

kimu 確定申告にも少しふれておきたいと思います!クラファンの確定申告は原則として必要なんですよね。

給与の年間収入額が2,000万円以下で給与所得を1ヶ所から受けている会社員の場合で、給与所得・退職所得以外の所得の合計が20万円以下の方は確定申告が不要な場合があります。

住民税は別途ルールがありますが不要になる方も多いと思います。このあたりは投資家の考え方次第だと思います。ちなみに雑所得の総合課税対象になります。20万円以下の利益でお小遣いを得る方が大半かもしれませんね。

実際に口座開設を行ってみたので口座開設が不安な方は下記記事も参考にしてください!!

ぽちぽちFUNDINGに口座を開設してみました。実際に口座を開設してみて気になることを情報共有したいと思います。不動産投資型クラウドファンディングを行う新し企業なので気になっている方も多く申込みフォームに不備がないのか確 …

上場企業のCREAL(クリアル)で「当サイト経由の特典」が付きました

新規登録を行うとAmazonギフトカード1,000円分プレゼント、さらに初回投資に応じて最大5万円分貰えます。劣後出資とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、想定利回り4.0%~5.5%で償還実績は元本割れ0件。最強スペック企業なので下記記事でまとめました。